בורסת תל אביב | צילום: בלומברג

בורסת תל אביב | צילום: בלומברג

מי רוצה אג"ח ישראלי בסיכון עולה? כל מספר זוכה

באוצר התגאו בביקוש גבוה לאג"ח ממשלתיות בסוף השבוע האחרון. אלא שהביקוש משקף את המחיר לאיגרת שהולך ויורד ומקנה תשואה גבוהה, ולא בהכרח אמון גבוה במשק ובנתונים הכלכליים העגומים. גורם שהשתתף במכרז: "הגופים הפיננסיים זרקו מחירים מאוד נמוכים בלי כוונה אמיתית לזכות בהם, ובכל זאת זכו"

הודעות פומפוזיות על אירועים שגרתיים שמציגות אותם כהישגים, מעלות הכי הרבה חששות כי משהו השתבש. זה בדיוק מה שקרה לחשב הכללי באוצר יהלי רוטנברג, שהתעקש להוציא בסוף השבוע הודעה לעיתונות על הדבר הכי שגרתי: גיוס חוב של ממשלת ישראל.

רוטנברג התגאה בביקוש לאיגרות החוב הממשלתיות והודיע כי "אגף החשב הכללי במשרד האוצר השלים הנפקה בשוק המקומי של 4.3 מיליארד שקל - עם ביקוש העומד על פי 4.1 מסך ההנפקה. ההנפקה שבוצעה היום היא הנפקה שגרתית שמבוצעת אחת לשבוע". המכרז שנערך בסוף השבוע האחרון היה שגרתי, גם בו הביקוש היה פונקציה של מחיר ההצעה, אלא שדווקא עליו רוטנברג החליט להוציא הודעה לציבור ולחגוג.

"בהנפקה השתתפו באופן אקטיבי כל עושי השוק הראשיים הכוללים בנקים מקומיים וזרים", הוסיף רוטנברג בהודעה הרשמית של משרד האוצר וציין רשימה ארוכה של שמות המוסדות הפיננסיים. "יחס הכיסוי, המעיד על הביקוש של האיגרות ביחס להיצע, היה גבוה והביקוש עמד על פי 4.1 מסך ההנפקה. הביקוש לאיגרת השקלית לעשר שנים היה גבוה ועמד על יותר מפי שישה מהכמות המוצעת", התגאה רוטנברג והצהיר כי "החשב הכללי שומר על נגישות גבוהה לשוקי ההון המקומיים והבינלאומיים, כפי שגם הוכח בעשרות ההנפקות המוצלחות שבוצעו בחודשים האחרונים, ואנו ערוכים לתת מענה לכל צורכי המימון של הממשלה".

לדבריו, "היכולת לגייס חוב ולממן את פעילות הממשלה, גם בעתות חירום, בהיקפים משמעותיים מאוד וביחסי כיסוי טובים, היא עדות לאמון הרב שלו אנו זוכים בשווקים. מדינת ישראל תתמודד בהצלחה עם כל האתגרים שיעמדו בפניה, ולשם כך יש לפעול באחריות פיסקאלית במטרה להבטיח צמיחה ארוכת טווח של המשק וירידה ביחס החוב לתוצר".

"אין משמעות ליחס הכיסוי"

למעט בתקופת ממשלת השינוי, ממשלות ישראל מתנהלות בדרך כלל עם גירעון תקציבי. כלומר, הוצאות גדולות יותר מהכנסות. איך ממשלות חיות כל הזמן ב"מינוס"? הן מגייסות חוב באמצעות סוגים שונים של איגרות חוב, המכונות "ממשלתיות", חלקן צמודות למדד וחלקן לא. מתבצע גם גיוס אג"ח בדולר למשקיעים זרים. רוב הקונים של האג"ח הם אזרחי ישראל, באמצעות הגופים המוסדיים (קרנות פנסיה, קופות גמל, חברות ביטוח וקרנות נאמנות).

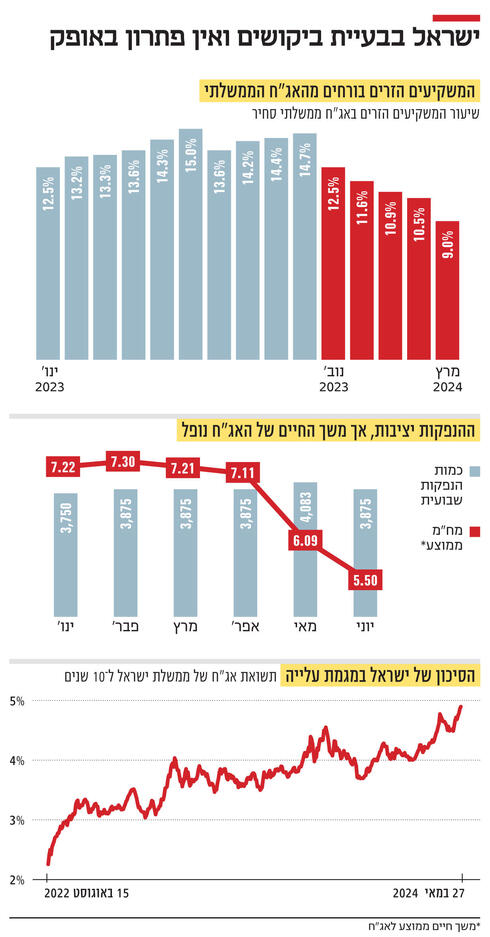

כאמור, דברי השבח העצמי עוררו דיון בתחילת השבוע בדבר מצבה הפיננסי המאוד מורכב של ממשלת ישראל. הרקע ידוע ומודגש היטב בעיתונות הכלכלית זה תקופה ארוכה: הגירעון זינק לשיאים היסטוריים על רקע המלחמה ובעיקר בגלל ההתנהלות הבזבזנית והלא אחראית של ממשלת נתניהו־סמוטריץ'. ב־2023 הגירעון הגיע לכ־5% תוצר (לפי הלמ"ס, נתון שכולל את קרן הפיצויים), השנה הצפי הוא ליותר מ־7.2% תוצר ובשנה הבאה מדברים על יותר מ־5% תוצר. אלו רמות גירעון שאינן בנות־קיימא לאורך תקופה כה ארוכה. הדברים מקבלים משנה תוקף לנוכח אי־הוודאות שגורמת המלחמה, שאין לה תאריך סיום, ובעיקר הורדות דירוג אשראי על ידי סוכנויות הדירוג החשובות בעולם - שעדיין משאירות תחזית שלילית לממשלת ישראל, כלומר נטייה להורדות דירוג נוספות בטווח של שנה וחצי.

ההתגאות ביחס הכיסוי, שעמד כאמור בסוף השבוע על 4.1 (על כל שקל שהממשלה רצתה לגייס, המוסדיים היו מוכנים לקנות 4.1 שקלים), היתה תמוהה. כמו בכל מוצר אחר שמוצע בשיטת מכרז, הביקוש הוא פונקציה של מחיר. אם אדם יציע את דירתו בתל אביב ב־100 שקל, סביר להניח שיחס הכיסוי (הביקוש לדירה) יעמוד על כ־1 למיליון. אם הוא יציע אותה ב־4 מיליון שקל, יחס הכיסוי של ההצעה שלו יירד דרמטית.

כלכלן בכיר בשוק ההון מסביר: "אני חושב שאין משמעות ליחס הכיסוי. אני יכול לחשוב אפילו על מצב שבו מדובר באיתות שלילי. יחס הכיסוי בוחן את כלל המציעים. יש כאלו שמנסים לתפוס ירידת מחיר בגלל המצב ואז נראה שיש הרבה ביקוש. זה נוח לאוצר לבחון את זה, אבל בשורה התחתונה התשואה קובעת". ייתכן כי הסיבה שהחשכ"ל התעקש להדגיש את יחס הכיסוי היא כי בחודשים האחרונים הוא יורד דרמטית ומתחיל להתקרב לרמות שפל היסטוריות: מתחת ל־2.2 עד לפני ההנפקה האחרונה. בפעם האחרונה שנרשמו רמות כה נמוכות של יחס כיסוי, התשואות עמדו על 3.9%-3.8% באוגוסט אשתקד, לפני המלחמה.

"הגופים הפיננסיים זרקו במכרז הזה מחירים מאוד נמוכים מבלי כוונה אמיתית לזכות בהם כדי לקנות בזול. בסוף הם זכו (כי האוצר הסכים לקחת — א"פ)", כך תיאר אחד הבכירים באחד הגופים שהשתתף בהנפקה האחרונה. הנתון הזה, שמתאר תופעה הרבה יותר גדולה, החל להסב את תשומת הלב של שוק ההון הישראלי וזכה להתייחסויות רבות בסקירות של המוסדות הפיננסיים בישראל - אותם מוסדות שרוכשים אג"ח ממשלתיות.

כאמור, המשתנה העיקרי הוא המחיר. כאשר מדובר בשוק ההון ובאיגרות חוב, מדובר בתשואה (הריבית) הנמדדת באחוזים ופועלת בכיוון הפוך ממחיר הנייר: אם המחיר צונח - התשואה מזנקת. כלומר, היעדר ביקוש מעלה את המחיר והמשמעות היא שהמשקיע דורש פיצוי גבוה יותר בצורה של תשואה. האוצר מעוניין לשלם כמה שפחות עבור כמות הכסף שהוא מגייס. בשבוע שעבר תשואת האג"ח הממשלתיות ל־10 שנים זינקה לרמות שיא היסטוריות וחצתה את הרף הפסיכולוגי של 5%. "בהנפקה ב־7 במאי האוצר מכר אג"ח ל־10 שנים בממוצע בתשואה של 4.6%. בהנפקה ב־28 במאי הוא מכר את אותה אג"ח בתשואה של 5.03%. כלומר, קיבל מהמשקיעים 3% פחות", נמסר מגורם שהשתתף בהנפקה.

פרמיית הסיכון זינקה והכסף מתאדה

זהו זינוק חד וחריג בתשואה שנבע מירידת מחירים (היעדר ביקושים), שמבליט את גודל הבעיה: פרמיית הסיכון מזנקת, הקונים דורשים פיצוי גבוה יותר בגין אותו נייר ערך הנחשב למסוכן יותר והתוצאה הסופית ידועה - האוצר, ולמעשה האזרחים, שכן למדינת ישראל אין כסף משלה, נאלץ לשלם יותר עבור אותו כסף. כלומר, אם לפני כמה חודשים עבור כל 100 שקל האוצר שילם 3.8 שקלים ריבית - כעת הוא משלם 5.03 שקלים. הבעיה היא שצריכים להכפיל את המספר הזה במיליארדים והבעיה החמורה יותר היא שהאזרחים משלמים את הפער, הן באופן ישיר והן באופן עקיף.

כלומר, עבור אותו כסף שמגויס, שחלקו הולך לישיבות, למשרדי ממשלה מיותרים ולדילים פוליטיים, כעת צריכים לשלם עוד 1.2 מיליארד שקל. מדובר בכסף שלא ילך לחינוך, לבריאות או לרווחה. הוא כסף שסתם מתאדה כי פרמיית הסיכון זינקה.

יש גם השלכה ישירה על הכיס של כולם: המשכנתאות יזנקו. הריבית של אג"ח ממשלתיות ל־10 שנים, המכונה ריבית ארוכת טווח, מהווה תקן מקובל למחיר הכסף לטווחים ארוכים יותר. ויש עוד בעיה: תשואה של אג"ח ממשלתיות מהווה סממן גם עבור הנפקות קונצרניות של חברות. כלומר, אם התשואה של אג"ח ממשלתיות עולה - גם התשואה של אג"ח קונצרניות עולה. אלה התוצאות הישירות של מדיניות כלכלית כושלת.

"העלייה המקבילה בתשואות הלא צמודות והצמודות מצביעה על כך שהחשש הוא לא מאינפלציה, אלא מהערכה של המשקיעים שסיכון המדינה עלה", הסבירו אתמול כלכלני בנק הפועלים. המצב הוא הרבה יותר גרוע, שכן אחד הכלכלנים שעמם שוחחנו הזכיר פרט חשוב נוסף: "כבר אין הנפקות של 'אג"ח מיועדות'. המוסדיים לא מעוניינים להגדיל החזקות באג״ח רגילות במקום אותן 'מיועדות' כאשר מדובר בסכום עתק של בערך 30 מיליארד שקל בשנה". אג"ח מיועדות היו ניירות ערך לא סחירים שהנפיק האוצר כדי להבטיח תשואה מינימלית לפנסיה של העובדים - כלי תמיכה מיושן ויקר. ממשלת השינוי ביצעה רפורמה מקיפה בתחום והספיק לגמרי להנפיק את אותן אג"ח. היה מצופה שהמוסדיים ירכשו תוספת של אג"ח "רגילות" ב־30 מיליארד שקל, אך הדבר לא קרה - כך שהירידה בביקושים היא משמעותית יותר.

בשוק מוטרדים מקיצור משך חיי האג"ח

בשוק ההון כבר יודעים לזהות את הסיבות לזינוק התשואות. אף שהחשכ"ל אוהב לנפנף בשמות של בנקים זרים, הם דווקא בורחים ופחות מעוניינים לרכוש אג"ח של ממשלת ישראל. לפי נתוני בנק ישראל מעודכנים, אם ערב המלחמה משקל הזרים בשוק האג"ח הממשלתיות היה מעל 15%, כעת הוא עומד על 9% בלבד. "זה יגיע לכ־5%-4% עד סוף השנה", טען כלכלן בכיר שהוסיף כי "זרים מתרחקים ומוסדיים מקומיים מגוונים לכיוון חו"ל. השוק חושש מהסיכונים לטווח בינוני וארוך כאשר צורכי המימון של הממשלה גדלים ותיאבון השוק הולך וקטן".

עד כמה שזה חריג, הזינוק בתשואות הוא חדשות "ישנות" כי בשוק ההון הישראלי מוטרדים מתופעה נוספת שהתגלתה בסוף השבוע שעבר: קיצור המח"מ (משך החיים הממוצע של אג"ח — א"פ) או טווח לפדיון. לפי ניתוח של יונתן כץ מלידר שוקי הון, המח"מ נחתך ברבע מ־7.3 שנים בממוצע בפברואר 2024 (אחרי המלחמה) ל־5.5 שנים בחודש האחרון. לפי תוכנית הגיוס ליוני, כ־30% מהאג"ח שיונפקו החודש יהיו לטווח של 8 חודשים (עד פברואר 2025). כלומר, האוצר לא רק שמתקשה לגייס ומגייס ביוקר חסר תקדים, אלא שבגלל הזינוק בסיכון הוא גם נאלץ לגייס לטווחים הרבה יותר קצרים ויש לכך סיכונים רבים. "האוצר לווה לטווח קצר כי כנראה שהוא לא יכול ללוות לטווח ארוך בריבית סבירה", הסביר כלכלן בכיר שהוסיף: "ככל שאתה נחשב לווה גרוע יותר, השוק 'מכריח' אותך לקצר מח"מ".

לקיצור חסרונות רבים: האוצר חייב למחזר חוב בתדירות גבוהה יותר ובסביבת ריבית עולה, ייתכן שהוא יצטרך למחזר בריבית גבוהה יותר, מה שיעלה את עלות החוב. יתרה מזו, הנפקה תכופה יותר מגדילה את התלות בתנאי השוק הנוכחיים - אם הביקוש בשוק למח"מ יורד או אם תנאי השוק פחות נוחים, הגיוס עלול להפוך למאתגר או יקר יותר. הרי האוצר מעוניין לנעול מימון ארוך טווח בשיעורים נוחים. מח"מ קצר יותר מקשה גם על תכנון וניהול התקציב, וגם מאלץ את האוצר להתמודד עם אי־ודאות רבה יותר לגבי עלויות הריבית העתידיות, שכן הוא חשוף יותר לתנודות בשיעורי הריבית.

מתבקש שהחשב הכללי ינסה "להרגיע" את השווקים וישדר כי הוא שולט במצב. הדבר האחרון הנדרש כעת הוא להוסיף עוד עצבנות לשוק, כאשר לישראל רקורד מושלם בתשלום חובות. השאלה הנשאלת כעת היא האם הוא מחויב לייפות את המצב יתר על מידה. הרי השוק לא קונה את התשבחות שהוא מרעיף והוא מצביע ברגליים. ייתכן כי הוא היה צריך להשקיע את מאמציו ב"דפיקה על השולחן" ובניסיון אמיתי לשכנע את הקברניטים, ראש הממשלה ושר האוצר, כי עליהם לסגור את הברז ולהציג את הבעייתיות ואת המורכבות הקיימת בזירת מימון הגירעון, במקום לתאר תמונה חיובית. הרי נתניהו וסמוטריץ' עוד עלולים לקבל "השראה" מאותם שבחים עצמיים ולהמשיך לבזבז כספים שאין לנו כאילו אין מחר. רק נותר לקוות כי השבחים הם מהפה אל החוץ והחשב הכללי מבין היטב את מצבה הפיננסי האמיתי של הממשלה.