הבנקים הפועלים ולאומי | צילום: אביב גוטליב

הבנקים הפועלים ולאומי | צילום: אביב גוטליב

כך הצליחו הבנקים לשמור על רווחי עתק למרות המלחמה

חמשת הבנקים הגדולים הציגו ברבעון השני רווח נקי מצרפי של 7.6 מיליארד שקל, חרף המלחמה המתמשכת. הציבור, שחזר לפרוע הלוואות ונתן לכסף שלו לשכב בעו"ש בלי ריבית, אחראי ללא מעט מכך

את סימני השנה הקשה שעוברת על המשק הישראלי קשה לראות בדו"חות הכספיים של הבנקים. בשבוע שעבר חמשת הבנקים הגדולים פרסמו את דו"חות הרבעון השני, בהם הציגו רווח נקי גבוה של 7.6 מיליארד שקל - עלייה של כמעט 1% מהרווח הנקי ברבעון המקביל ב־2023. שלושה בנקים: הפועלים, מזרחי־טפחות והבינלאומי, הציגו שיפור בשורה התחתונה, בעוד שהרווח הנקי של לאומי קטן ב־7.5% בעקבות הפחתת שווי של 550 מיליון שקל בשל ההחזקה בבנק האמריקאי ואלי נשיונל, והרווח הנקי של דיסקונט קטן ב־12%. בראייה ענפית, על אף זעזועי המלחמה, ושיתוקם של חבלי ארץ שלמים, הבנקים לא רק הפגינו עמידות בפני זעזועים ושמרו על רווחים גבוהים, אלא אף הצליחו לשפר אותם מעט.

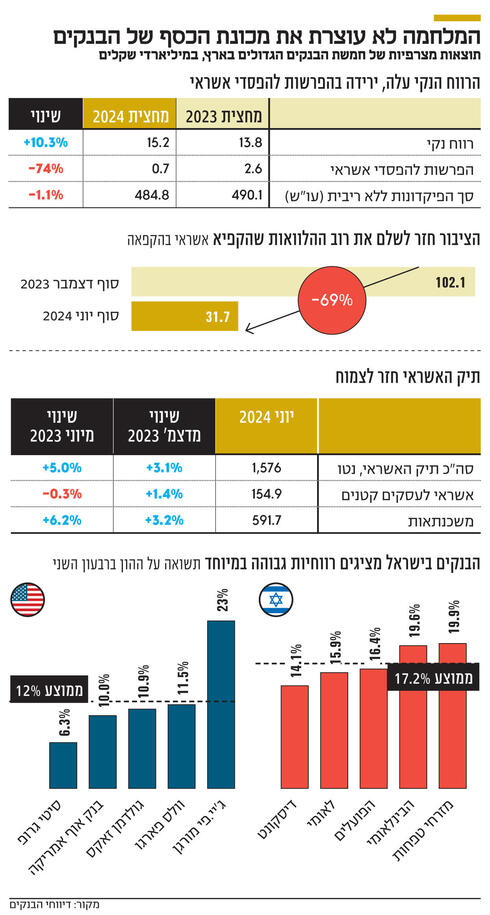

בהשוואת המחצית הראשונה של 2024 למחצית המקבילה ב־2023, הרווח הנקי המצרפי צמח ב־10.3% ועמד על 15.2 מיליארד שקל. עם זאת, הגורם המרכזי לעלייה החדה הוא הפחתת השווי הקודמת שביצע בנק לאומי על החזקתו בוואלי נשיונל בסך מיליארד שקל, שהשפיעה על תוצאות המחצית המקבילה אשתקד. ללא בנק לאומי, הרווח הנקי של ארבעת הבנקים האחרים קטן ביחס למחצית השנה הקודמת ב־1.9%. ועדיין, בהתחשב ברווחי השיא שהציגו הבנקים ב־2023, ירידה מינורית שכזו יכולה להיחשב כהצלחה מסחררת.

כדי להבין עד כמה תוצאות הבנקים פנטסטיות, כדאי לשים לב גם לתשואה על ההון הממוצעת ברבעון, שעומדת על שיעור גבוה מאוד של 17.18% - תשואה שחמשת הבנקים הגדולים בארה"ב, שהתשואה על ההון שלהם ברבעון האחרון הסתכמה ב־12%, יכולים להתקנא בה. אומנם שוק הבנקאות האמריקאי שונה מאוד מהשוק הישראלי, ועדיין - שנה אחר שנה, התשואה על ההון של הבנקים בישראל משקפת עד כמה רווחיים הבנקים בישראל.

איך ייתכן שחרף המציאות הקשה בישראל הבנקים נותרו מכונות כסף משומנות?

1. הבנקים הגיעו מוכנים. במחצית הראשונה של 2023, כשתהליך העלאת הריבית היה בעיצומו וסופו לא היה ברור, הבנקים חששו שלווים רבים יתקשו לעמוד בהתייקרות האשראי והם בנו כריות ביטחון. במחצית הראשונה של אותה שנה הם הפרישו סכום גבוה מאוד של 2.6 מיליארד שקל, ולו ידעו שבאוקטובר המציאות תעלה על כל חשש, הם ככל הנראה היו מפרישים באותה נקודת זמן סכום גבוה יותר.

בפועל, על אף המלחמה ועל אף שהריבית נותרה גבוהה מאוד, הקטסטרופה הפיננסית אליה הבנקים התכוננו לא קרתה, וכעת הם נהנים מאותן כריות ביטחון. ברמה הענפית הם הפחיתו במחצית השנה הראשונה ב־74% את ההפרשות להפסדי אשראי, שהסתכמו ב־692 מיליון שקל. ברבעון הנוכחי שלושה בנקים: לאומי, הפועלים והבינלאומי, אף רשמו הכנסה בסעיף זה בזכות ריקברי של חובות. המשמעות היא שהבנקים מרגישים בנוח עם הרזרבות שהשאירו, גם בתרחיש של החרפת המצב הביטחוני.

2. הבנקים נהנים ממוסר תשלומים גבוה של הציבור בישראל. לאחר פרוץ המלחמה, בנק ישראל גיבש מתווה הקלות ללקוחות, שעלותו עד כה לבנקים מסתכמת ב־1.2 מיליארד שקל. הסעיף המרכזי במתווה היה הקפאת הלוואות. הציבור הרחב - שכולל אנשים שפונו מבתיהם, מובטלים רבים, עצמאיים שמצאו את עצמם בשירות מילואים מתמשך — אכן עשה שימוש במתווה, ונכון לסוף 2023 הלוואות בהיקף של כ־102 מיליארד שקל הוקפאו.

מאז, רבים חזרו לשלם את הלוואותיהם, ונכון ליוני האחרון היקף האשראי בהקפאה עומד על 31.7 מיליארד שקל. במהלך חודשי המלחמה הראשונים היה סימן שאלה גדול מה יקרה כשהציבור ייאלץ לשוב ולהתמודד עם תשלומי ההלוואות, במיוחד לאחר שהאינפלציה הרימה שוב את ראשה - בסוף השבוע האחרון אף התבשרנו שהיא חצתה את יעד בנק ישראל וטיפסה ל־3.2% - ותהליך הורדת הריבית עדיין מתעכב. בפועל, הציבור הראה יכולת גבוהה לשאת בנטל, ומתוך הלוואות של כ־70 מיליארד שקל שהופשרו, עד כה רק כמיליארד שקל - פחות מ־1.5% - לא נפרעו כסדרן.

3. חשבונות העו"ש של הציבור. גם כשמסביב האדמה רועדת, לבנקים יש מקור הכנסה יציב במיוחד: מאות מיליארדי השקלים ששוכבים בעו"ש. רוב הבנקים לא משלמים ריבית לרוב הציבור על כספי העו"ש, בעודם נהנים מתשואה הקרובה לריבית בנק ישראל (כיום 4.5%). "בכל מה שקשור להעברת כספים מהעו"ש לפיקדונות, הצרכנים בארץ הם כנראה הגרועים בעולם", אמר לכלכליסט אלון גלזר, סמנכ"ל בלידר שוקי הון. "הציבור הישראלי משאיר כל שנה מאות מיליארדי שקלים בבנקים. מהסיבה הזו, הרווחיות של הבנקים גבוהה משמעותית ממה שאנחנו רואים בעולם".

אלון גלזר, סמנכ"ל לידר שוקי הון: "בהעברת כספים מהעו"ש לפיקדונות, הצרכנים בארץ הם כנראה הגרועים בעולם. הציבור משאיר כל שנה מאות מיליארדי שקלים בבנקים"

אומנם לאחר העלאת הריבית החלה הסטת כספים של הציבור מחשבונות העו"ש אל פיקדונות נושאי ריבית, אך מגמה זו נבלמה מאז פרוץ המלחמה. ביחס למחצית השנה המקבילה ב־2023, היקף הכספים בעו"ש ירד ב־1.1% בלבד, ועומד על 485 מיליארד שקל. בפועל, היקף הכספים בעו"ש ירד רק בהפועלים ולאומי, בעוד בשלושת הבנקים הקטנים יותר הוא עלה. בשורה התחתונה, כספי העו"ש הם מקור הכנסה שמניב למעלה מ־20 מיליארד שקל בשנה, וזעזועים בשוק ואי־ודאות ביטחונית רק מגבירים את הנטייה של הציבור להשאיר כסף בעו"ש.

4. תיק האשראי של הבנקים ממשיך לצמוח. על אף התייקרות האשראי ועל אף אי־הוודאות בשווקים, תיק האשראי של הבנקים עומד, נכון לסוף יוני האחרון, על 1.58 טריליון שקל. התיק צמח ב־3.1% מאז דצמבר האחרון, וב־5% מאז סוף יוני אשתקד.

אחד הענפים המשמעותיים שהובילו את הצמיחה הוא ההלוואות לדיור. תיק המשכנתאות של הבנקים צמח ב־6.2% מאז יוני 2023, ועומד על 592 מיליארד שקל. לפי נתוני המשכנתאות של יולי, שפורסמו בשבוע שעבר, ברבעון השלישי קצב הצמיחה אף צפוי לגדול. השוק אומנם ידע חודשים קשים, כשישראלים רבים החליטו להמתין ולראות מה יקרה עם מחירי הדיור והורדת הריבית, בתקווה לרכוש דירה מעט פחות יקרה באשראי מעט פחות יקר, אך ככל שחולף הזמן, הישראלים יורדים מהגדר וחוזרים אל השוק.

גם האשראי לעסקים הגדולים ממשיך להיות מקור צמיחה משמעותי לתיק האשראי. בבנק לאומי, תיק האשראי הזה צמח במהלך המחצית ב־5%, ומסתכם ב־134 מיליארד שקל.

מנגד, את השמרנות והזהירות בשוק האשראי הבנקים ממקדים באשראי הצרכני ובעסקים הקטנים. תיק האשראי לעסקים קטנים אמנם צמח מאז דצמבר ב־1.4%, אך בסך הכל התכווץ בשנה האחרונה ב־0.3%. זה מבטא לא רק את היציבות שמחפשים הבנקים עצמם, אלא גם ירידה בביקוש של עסקים קטנים, שנהנים מתנאים פחות טובים ביחס לעסקים הגדולים.