סניף של אמריקן לייזר. לקוחות ממשיכים לשלם על ההלוואה שנטלו דרך בלנדר, למרות שהרשת קרסה | צילום: קובי קואנקס

סניף של אמריקן לייזר. לקוחות ממשיכים לשלם על ההלוואה שנטלו דרך בלנדר, למרות שהרשת קרסה | צילום: קובי קואנקס

בלעדי

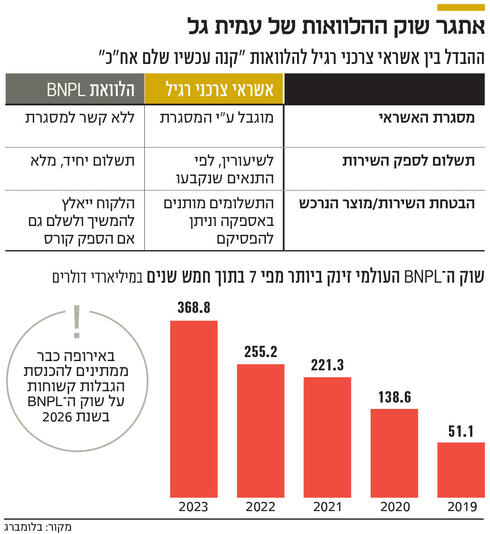

הרגולטור מנסה לעשות סדר בשוק הפרוע של "קנה עכשיו, שלם אח"כ"

רשות שוק ההון נפגשה עם נציגי חברות אשראי שפועלות בתחום לקראת גיבוש הוראות ייעודיות. הרשות שוקלת לחייב את החברות לספק אחריות למוצרים הנרכשים, לתת גילוי על היקף התשלום הכולל ולקבוע קריטריונים לקבלת אשראי

רשות שוק ההון מניעה מהלך להסדרת ההלוואות הצרכניות הידועות בשם "קנה עכשיו, שלם אחר כך" (Buy Now, Pay Later) — או בקיצור BNPL. לכלכליסט נודע כי בשבועות האחרונים נפגשו בכירים ברשות עם נציגי החברות שפועלות בתחום כדי להתחיל לגבש מתווה שיסדיר את הענף ויכלול הוראות ייעודיות עבורו. זאת על רקע תלונות שונות שהתקבלו ברשות שוק ההון וברשות להגנת הצרכן, וכן בשל תביעות שהוגשו נגד החברות הרלבנטיות לבתי המשפט. רשות שוק ההון, שבראשה עומד עמית גל, אף קיימה כמה פגישות עם נציגי ציבור ומומחים כדי לקבל פרספקטיבות נוספות על הענף וה"חורים" הרגולטוריים שקיימים בו.

לכשאסדרת הענף תצא לדרך, בכוונת הרשות לפעול תחילה באמצעות חוזרים ייעודיים לחברות האשראי שפועלות בשיטה הזו. הרשות טרם גיבשה את המתווה, אולם כבר בשלב זה ניתן לומר שמסתמן שהרשות תדרוש מחברות BNPL ליטול אחריות עקיפה לטיב המוצר או השירות שנרכש באמצעות האשראי שניתן, וזאת בדומה לחוק שירותי תשלום.

במילים אחרות, אם המוצר או השירות לא סופקו במלואם או כיאות, החברה תידרש לעצור את התשלומים לבית העסק. בנוסף, הרשות צפויה לדרוש מהחברות לספק גילוי מלא ללקוח בעת העסקה, כך שהלקוח יבין בצורה מלאה שהחלוקה שהוא מבצע לתשלומים היא למעשה נטילת אשראי לכל דבר, שכרוכה בתשלום ריבית גבוהה. כמו כן, החברות צפויות להידרש להציג ללקוח את היקף התשלומים הכולל, כך שהוא יידע מה הסכום המלא שהוא משלם עבור המוצר שאותו הוא רוכש, וזאת בדומה למסמכים שמקבלים כיום נוטלי משכנתאות. ייתכן שהרשות אף תדרוש מהחברות לקבוע קריטריונים לגופים השונים שמוכרים מוצרים או שירותים שלפיהם ניתן להעמיד אשראי ללקוחות.

BNPL הוא למעשה מודל שמאפשר לצרכן לרכוש מוצר או שירות תוך שהוא נוטל הלוואה בנקודת הרכישה. את ההלוואה הוא מחזיר בתשלומים, וכך החלוקה לתשלומים מאפשרת לו לרכוש מוצר או שירות שאין באפשרותו לרכוש אילו היה נדרש לשלם את מלוא הסכום מיידית.

באופן אינטואיטיבי הדבר נשמע כמו חלוקה סטנדרטית לתשלומים שאנו מבצעים כיום בכרטיס אשראי, אולם ישנם כמה הבדלים בין הפעולה הזו לבית נטילת אשראי במסגרת BNPL. ראשית, אשראי שנלקח במסגרת BNPL הוא אשראי שנלקח מחוץ למסגרת כרטיס האשראי. כלומר, העסקה אינה תופסת מקום במסגרת של הלקוח. שנית, ההלוואה שנלקחת מחברת BNPL היא הלוואה לכל דבר, ועל כן היא נושאת ריבית, בעוד חברת כרטיסי האשראי אינה גובה ריבית עבור חלוקה לתשלומים עד מספר מסוים של תשלומים. שלישית, הסיכון בעסקה הוא של חברת ה־BNPL ולא של בית העסק, וזאת בשונה מעסקת תשלומים סטנדרטית בכרטיס אשראי. חברת BNPL מעבירה את מלוא הסכום לבית העסק, ואחר כך גובה את התשלומים מהלקוח, בעוד חברת כרטיסי אשראי מעבירה את הסכום מדי חודש, כשבמעמד הרכישה מתבצע וידוא שהמסגרת של הלקוח מאפשרת את עסקת התשלומים המדוברת.

ההגבלות בארה"ב ואירופה

המודל של BNPL הפך לנפוץ למדי בעולם - בעיקר בארה"ב - בשנים האחרונות על רקע הפופולריות של המסחר המקוון. על פי בדיקות שונות, היקף האשראי שנלקח בשיטה זו בארה"ב הגיע ל־60 מיליארד דולר ב־2023. על פי הבנק המרכזי האמריקאי, כ־14% מהאמריקאים השתמשו בשיטה זו כדי לצרוך מוצרים בשנה זו לעומת 12% שעשו זאת ב־2022. לפי פירמת גרנט ת'ורנטון, שוק פלטפורמות ה־BNPL המקוונות בארה"ב צפוי לצמוח ל־80.7 מיליארד דולר במהלך 2024, עלייה של 212% לעומת היקפו ב־2021, אז הוא עמד על 37.4 מיליארד דולר. בארה"ב כבר נוסחו הגבלות שיחייבו את ספקי ה־BNPL לעמוד במגבלות החלות על חברות כרטיסי אשראי.

על פי פירמת דלויט, גופים הפועלים אונליין בשוק ה־BNPL באירופה חייבים להכין את עצמם כדי לעמוד במגבלות, החל מסוף 2026, המתוכננות במדינות האיחוד. בין יתר ההגבלות האלה ייאסר הפרסום של עסקאות BNLP, יחול איסור על עידוד צרכנים ליטול אשראי במודל זה, ותהיה חובת הדגשה בפני הלקוחות כי כספים שניטלו במודל זה כאשראי, לא נחשבים כחלק מהמסגרת שלו ונחשבים כהלוואה לכל דבר. כמו כן יחול איסור על יצירת מצג שעל פיו מסלול זה יועדף על חיסכון, ובנוסף, כל עסקה כזו תהיה חייבת גם באזהרה שעל פיה "הלוואת כספים עולה כסף". על פי דלויט, ברגע שעסקה כזו תיחשב להלוואה על פי הכללים החדשים, תהיה חובה על הגופים המלווים לערוך בדיקת נאותות ללווה בקשר ליכולת ההחזר שלו.

בישראל המודל ה־BNPL עוד נמצא בחיתוליו, ופועלות בו שתי חברות ציבוריות בולטות, שלהן פעילות קטנה יחסית לשוק אשראי נטו של כמעט 1.6 טריליון שקל שניהלו הבנקים בסוף יוני השנה. הראשונה והמרכזית שבהן היא בלנדר שבשליטת (47.5%) בני משפחת אביב, שהשלימו את מכירת חברת הנדל"ן אביב בנייה למליסרון החודש. החברה מעמידה הלוואות BNPL באמצעות חברה־בת ייעודית, שבה היא שותפה עם בנק הפועלים (20%), בשם בלנדר פיי, כשהבנק מספק את מסגרות האשראי. ב־2023 העניקה בלנדר פיי הלוואות בהיקף של 65 מיליון שקל ובינואר-יוני 2024 היקף ההלוואות עמד על 95 מיליון שקל. בלנדר, שהונפקה בינואר 2021 לפי שווי של 280 מיליון שקל, נסחרת כיום לפי שווי של 46 מיליון שקל בלבד.

חברת פיימנט, שגם היא נסחרת בתל אביב לפי שווי של 97.6 מיליון שקל, נמצאת בשליטת יניב גילאור (20.7%) ויוחנן גיא (14.8%). בינואר-יוני השנה העמידה פיימנט הלוואות של 169 מיליון שקל, ירידה של 15% לעומת התקופה המקבילה. חברת האשראי החוץ־בנקאי טריא שפעלה בתחום חדלה מכך ב־2022.

הלקח המר מאמריקן לייזר

עם הצמיחה התגלו בשוק ה־BNPL בישראל גם לקונות, בעיקר בכל הנוגע לרכישת שירותים מתמשכים, כשלקוחות התלוננו שלא קיבלו את הסחורה הרצויה. מאחר שהאשראי ניתן בעת המכירה על ידי צד ג', ההתנהלות של הצרכן מרגע החתימה על ההלוואה מתנהלת אל מול חברת האשראי בלבד — ללא קשר אם אכן החברה סיפקה את המוצר באופן מתמשך ולשביעות רצון הלקוח.

בנוסף, אם הספק נקלע לקשיים, מאחר שהלקוח נטל הלוואה מצד שלישי, הוא ימשיך לשלם גם אם לא קיבל את המוצר. כך, למשל, גילו לקוחות אמריקן לייזר שקרסה וחדלה מלהעניק טיפולים שהם ממשיכים לשלם את ההלוואה שנטלו דרך בלנדר, בעת שסגרו את העסקה מול המכון. בשל מבנה האשראי בהלוואות BNPL רוב הרכישות שמתבצעות בדרך זו בישראל הן רכישות של שירותים ולא רכישות של מוצרים.

אסדרה של ענף ה־BNPL על ידי רשות שוק ההון נועדה להבטיח יציבות הן ללקוחות והן לחברות, ובמילים אחרות — למשוך שחקנים חדשים לתחום ולהגביר בו את התחרות. כלומר, אסדרת הענף מאיימת על מעמדה של משפחת אביב כשחקנית הגדולה והחזקה בתחום. מנגד, הגברת התחרות פירושה גם עידוד צריכת אשראי מצד הציבור.

"איך שלא נהפוך את זה, מדובר בהלוואות צרכניות לאוכלוסייה חלשה שאין לה מסגרת אשראי. מי בחר להיכנס לתחום מלכתחילה? מי שיודע לתת אשראי צרכני מהר - בעיקר שחקנים טכנולוגיים שהחזיקו בטכנולוגיה שמאפשרת מתן הלוואה בחיתום מיידי", אמר לכלכליסט יונתן ברנד, מנכ"ל אולטרה פיננסים, שמספקת פלטפורמת שירותים פיננסיים לעסקים.

לדבריו, גם התחרות הסמויה בין רשות שוק ההון לרשות ני"ע גרמה לראשונה להאיץ את אסדרת שוק ה־BNPL. ביוני האחרון נכנס לתוקף חוק שירותי תשלום, שקובע, בין היתר, כי חברות פינטק יוכלו לאפשר ללקוחות ביצוע עסקאות בתשלומים ללא מעורבות של בנקים או חברות כרטיסי אשראי. חברות הפינטק, שמפוקחות על ידי רשות ני"ע ולא על ידי רשות שוק ההון, יוכלו גם הן להציע אשראי אגב ביצוע של עסקת התשלומים, ובכך להפוך בפועל לגופי BNPL. "יגיע צרכן לבית עסק ובמקום לשלוף כרטיס אשראי הוא יתחבר למערכת תשלום מהיר של חברת פינטק ויוכל גם לקבל הלוואה. זה תחליף לכרטיס אשראי ול־BNPL מסורתי", אמר ברנד.

מרשות שוק ההון נמסר בתגובה כי "כחלק מפעולות הפיקוח והאסדרה, וכהשלמה לאסדרות צרכניות קיימות בתחום האשראי, רשות שוק ההון בוחנת בימים אלו הוראות ייעודיות לתחום אשראי ה־BNPL".

בבלנדר סירבו להגיב. לא ניתן היה להשיג את תגובת פיימנט.