מימין: יאיר לוינשטיין וגילעד אלטשולר, מבעלי השליטה באלטשולר שחם פיננסים | צילום: אוראל כהן

מימין: יאיר לוינשטיין וגילעד אלטשולר, מבעלי השליטה באלטשולר שחם פיננסים | צילום: אוראל כהן

חידת אלטשולר: איך לאבד 35% מהנכסים ועדיין להרוויח יותר מהמתחרים שלך

הבלימה בקצב הגיוסים של חברת הגמל מקטינה בחדות את התשלום לסוכנים, ומשפיעה לחיוב על תזרים המזומנים שלה. אבל הערך העתידי של אלטשולר שחם תלוי ביכולתה להשיא תשואות גבוהות ויציבות למשקיעי הגמל והפנסיה, שנדרשות לצורך עצירת יציאת הכספים המנוהלים וחזרה לצמיחה מחודשת

אלטשולר שחם פיננסים, מי שהיתה יקירת המשקיעים והובילה את טבלת התשואות ב־2021, חוותה מאז נפילה ארוכה בשל תשואות חלשות ב־2022-2021, ונטישה המונית של לקוחות. גם ברבעון הראשון אלטשולר שחם ממשיכה לאבד לקוחות לטובת המתחרים, אך בזכות העלייה בשווקים הפיננסיים ברבעון הראשון, הירידה בשווי הכספים המנוהלים על ידיה נבלמה יחסית לרבעון הקודם. וכך, גם לאחר שאיבדה 35% מהנכסים שניהלה, אלטשולר שחם פיננסים עדיין רווחית מאוד, וברבעון הראשון הרווח הנקי שלה עמד על 27.4 מיליון שקל. תזרים המזומנים מפעילות שוטפת של החברה היה גבוה יותר מהרווח הנקי, בעיקר בגלל פערים בין ההוצאות שמשלמת החברה על גיוס לקוחות חדשים ובין ההפחתה של אותן עלויות שבוצעו בעבר. התשואות החלשות שיצרה אלטשולר שחם גמל לחוסכים שלה פגעו במוניטין המנצח שהיה לה בעשור הקודם, והעתיד של אלטשולר שחם פיננסים תלוי ביכולתה להשיג תשואות גבוהות למשקיעים ולהחזיר את האמון של הציבור במותג.

כשאלטשולר פיננסים היתה בשיאה, התשואות הגבוהות שיצרה למשקיעי הפנסיה והגמל משכו כסף רב של משקיעים לחברה. ב־2021 היא השלימה את רכישת נכסי הגמל והפנסיה של פסגות מידי קרן אייפקס. במסגרת העסקה, אלטשולר רכשה בזול את כל הפעילות של פסגות ומכרה ביוקר את פעילות קרנות הנאמנות וקרנות הסל לחברה שבבעלות עדי צים, זאת בנוסף למכירת נכסים נוספים להראל, כך שעלות הרכישה נטו של פסגות היתה 69 מיליון שקל בלבד. בסוף 2021 ניהלה אלטשולר 244 מיליארד שקל, ההכנסות שלה באותה שנה עמדו על 1.42 מיליארד שקל והרווח הנקי מפעילות נמשכת היה 220 מיליון שקל. אך אז החלו התשואות שהציגה ללקוחות לצנוח, ובעקבות כך, החל מ־2022 כאמור, חלה ירידה חדה בכספים המנוהלים על ידי אלטשולר ובתוצאות הכספיות שלה.

אלטשולר שחם פיננסים נמצאת בשליטת גילעד אלטשולר, קלמן שחם ויאיר לוינשטיין, ועיקר הפעילות שלה מבוצעת על ידי אלטשולר גמל שמנהלת קופות גמל וקרנות פנסיה, אך לחברה תחום פעילות נוסף של ניהול השקעות אלטרנטיביות, בעיקר בתחום הנדל"ן, שהיקפו עדיין לא משמעותי. לצורך הרחבת תחום ההשקעות האלטרנטיביות רכשה החברה מבעלת השליטה בה 40% מהזכויות בחברת iFunds. בתחילת השבוע דיווחה החברה על כניסה לתחום האשראי החוץ־בנקאי באמצעות רכישת 80% מקרדיטים אשראי בתמורה ל־27 מיליון שקל. הרכישה תתבצע באמצעות החברה־הבת אלטשולר שחם אשראי, כאשר שני המייסדים של קרדיטים אשראי יקבלו יחד 20% ממניות אלטשולר שחם אשראי.

שני מאפיינים בולטים של תיק ההשקעות של אלטשולר גמל בעשור האחרון היו חשיפה גבוהה למניות אמריקאיות והשקעה באג"ח ארוכות, והם תרמו רבות לתשואת היתר של אלטשולר במשך השנים שבהן המניות האמריקאיות השיגו תשואת יתר יחסית למניות הישראליות ובתקופה של ירידה בתשואות על האג"ח - שתי מגמות שאפיינו את השווקים הפיננסיים עד לסוף 2020. אך בעוד 2021 היתה טובה לשוקי המניות בישראל וארה"ב, היא היתה פחות טובה לאג"ח הארוכות, ובשנה זו אלטשולר גמל סיימה אחרונה בטבלת התשואות במרבית ההשוואות בין מנהלי קופות הגמל. המגמה השלילית המשיכה ב־2022 שבה המניות האמריקאיות ספגו ירידה חדה יותר מהמניות הישראליות, התשואה על האג"ח הממשלתיות בכל העולם זינקה, ומחיר האג"ח הארוכות ירד בצורה חדה.

מנגד, ב־2023 המניות הישראליות הציגו תשואת חסר משמעותית לעומת המניות האמריקאיות, בעיקר במחצית הראשונה של אותה שנה, זאת בגלל החשש מההפיכה המשטרית שהממשלה קידמה, אך באותו מועד מרבית מנהלי הגמל המתחרים יישרו קו עם מדיניות ההשקעה של אלטשולר גמל, והגדילו משמעותית את החשיפה למניות אמריקאיות. כתוצאה מכך התשואה שהשיגה אלטשולר גמל באותה שנה היתה דומה לזו של המתחרות. בינואר־אפריל 2024 התשואה של אלטשולר שחם נמצאת בשליש העליון של טבלת התשואות, אך בחלון הזמן של 5 השנים האחרונות לאלטשולר שחם גמל תשואה נמוכה באופן מהותי מכל המתחרות הגדולות שלה. ב־2022 לבדה נרשמה צבירה נטו שלילית של 47 מיליארד שקל מאפיקי הגמל והפנסיה של אלטשולר שחם גמל, ב־2023 הצבירה נטו עמדה על 27.6 מיליארד שקל וברבעון הראשון של 2024 נרשמה צבירה נטו שלילית של 6.2 מיליארד שקל, ובסופו אלטשולר שחם פיננסים ניהלה 157.7 מיליארד שקל. עיקר הכנסות החברה הן עמלה קבועה על הכספים המנוהלים, ולכן ההכנסות הצטמצמו עם התכווצות היקף הכסף המנוהל.

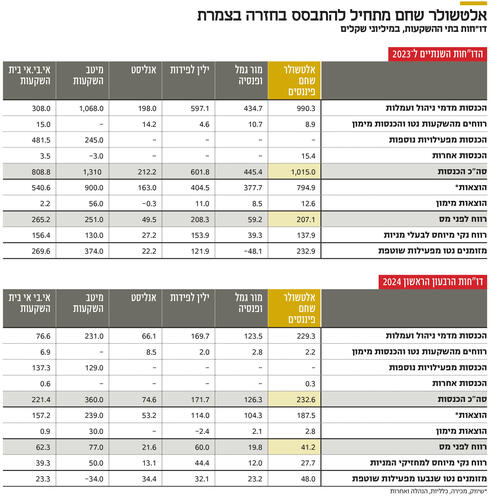

הפער שבין הרווח הנקי לתזרים המזומנים

בשנת 2023 הרווח הנקי של אלטשולר שחם פיננסים היה 137.9 מיליון שקל. רווח זה הושפע לחיוב מהכנסה חד־פעמית ברבעון השלישי של 12.9 מיליון שקל שנבעה מהסכם פשרה שנוגע להתאמת התמורה בגין עסקת רכישת הפעילות של פסגות, ומהכנסה של 8.5 מיליון שקל שנבעה מהתאמת החזרים שביצעה החברה בעבר ללקוחות ברבעון ראשון. בנטרול אותן הכנסות חד־פעמיות הרווח הנקי ב־2023 עמד על 123 מיליון שקל, מהם 39 מיליון שקל ברבעון הראשון, או 33 מיליון שקל בנטרול הכנסה חד־פעמית. הרווח הנקי בנטרול הכנסה חד־פעמית בכל אחד משלושת הרבעונים הבאים של השנה היה 30 מיליון שקל. היציבות ברווח הנקי נבעה מצמצום הוצאות שקיזז את הירידה ההדרגתית בהכנסות - וברבעון הראשון של 2024 הרווח הנקי עמד על 27.7 מיליון שקל.

תזרים המזומנים מפעילות שוטפת של אלטשולר שחם ב־2023 היה 232.9 מיליון שקל. כלומר, הפעילות של אלטשולר שחם מייצרת תזרים מזומנים חזק בהרבה מאשר הרווח הנקי של החברה. סביר להניח שמצב זה יימשך עד שאלטשולר שחם גמל תצליח להתאושש בקצב גיוס לקוחות חדשים. חלק ניכר מהפער שבין התזרים לבין הרווח נובע מהשינוי בהוצאות רכישה נדחות: אלטשולר שחם גמל מגייסת לקוחות חדשים באמצעות סוכנים שגובים עמלות. התשלום הזה לא מוכר כהוצאה בדו"חות אלא נרשם במאזן כ"נכס הוצאות רכישה נדחות". החברה מבצעת הפחתה של אותה הוצאה במשך 6 שנים עבור לקוחות גמל ו־10 שנים עבור לקוחות פנסיה. כלומר, בכל שנה החברה תכיר בהוצאת פחת של שישית או עשירית מהעלות שנדרשה להשגת הלקוח. אם קצב גיוס הלקוחות קבוע במשך תקופה ארוכה, אזי זרם ההוצאות החשבונאיות של ההפחתה של הנכס דומה לזרם התשלומים לסוכנים, ואז הרווח הנקי יהיה דומה לתזרים המזומנים. מנגד, כאשר יש עצירה בקצב הגיוסים, העמלות לסוכנים מצטמצמות במהירות, והוצאות הרכישה הנדחות מצטמצמות בקצב איטי בהרבה. כתוצאה מכך ההוצאה שנובעת מגיוס הלקוחות באמצעות סוכנים בדו"ח הרווח וההפסד, שתלויה בממוצע התשלום לסוכנים בשנים הקודמות, גבוהה בהרבה מהתשלום לסוכנים באותה שנה ותזרים המזומנים יהיה גבוה בהרבה מהרווח הנקי.

ב־2023 הוצאות הרכישה הנדחות של אלטשולר שחם כללו תשלום עמלות של 23.3 מיליון שקל לסוכנים, ומנגד הפחתות של 81.2 מיליון שקל. כתוצאה מכך ההוצאה בדו"חות הרווח וההפסד היתה גבוהה ב־57.9 מיליון שקל מהתשלום לסוכנים באותה שנה (לפני מס). ברבעון הראשון של השנה תשלום העמלות לסוכנים הוכפל פי שניים יחסית לממוצע הרבעוני ב2023, ל־12.7 מיליון שקל. סכום זה עדיין נמוך מההפחתה החשבונאית של 19.1 מיליון שקל ברבעון, וכתוצאה מכך נוצר פער של 6.4 מיליון שקל בין תזרים המזומנים לבין הרווח שמופיע בדו"ח הרווח וההפסד.

הפחתת מוניטין שנובעת מרכישת פסגות

בכל שנה בוחנת אלטשולר שחם פיננסים האם הערך הכלכלי של "נכס הוצאות רכישה נדחות" גבוה מערכו במאזן, ובמקרה שהוא נמוך יותר החברה תבצע הפחתת ערך מיידית בדו"חות שלה. אך עד עתה נקבע תמיד שהערך הכלכלי גבוה מהותית מערך הנכס במאזני החברה. הפחתה חשבונאית נוספת של 22 מיליון שקל בשנה, שמופיעה בדו"חות אלטשולר שחם, היא הפחתה של מוניטין שנבע מרכיב "קשרי לקוחות" בפעילות של פסגות. סעיף חשבונאי זה יופחת במשך 10 שנים עבור קשרי הלקוחות של "פסגות שיא השתלמות" ו־11 שנים עבור "פסגות גדיש". אך הפחתות אלו הן חשבונאיות, ואין להן השפעה על תזרים המזומנים של החברה. שילוב הפער בין הפחת החשבונאי של "נכס הוצאות רכישה נדחות" ושל "קשרי לקוחות", לבין התשלום בפועל עבור יצירת נכס הוצאות רכישה נדחות, יצר פער משמעותי של 80 מיליון שקל ב־2023 בין תזרים המזומנים מפעילות שוטפת לבין הרווח החשבונאי (לפני מס). כל עוד קצב הגיוסים של אלטשולר גמל לא יגדל משמעותית, פער זה צפוי להימשך. לכן תזרים המזומנים של החברה, בעתיד הקרוב, צפוי להיות גבוה מהרווח הנקי. בניגוד לפערים אלו שבין תזרים המזומנים לבין הרווח הנקי, שצפויים להימשך גם בשנים הבאות - כל עוד לא יחול שינוי משמעותי בהיקף גיוס הלקוחות באמצעות סוכנים - לתזרים המזומנים סעיפים רבים שהכיוון והגודל שלהם משתנים משנה לשנה ולכן יש לנטרל אותם כאשר מנסים לתמחר חברה לפי תזרים מזומנים. ב־2023 תזרים המזומנים של אלטשולר שחם פנסיה הושפע לטובה מפערים בין השקעה בתוכנות מחשב וברכוש קבוע ובין הפחת עליהם, ומנגד הושפע לרעה משינויים בסעיפי זכאים וחייבים.

הבלימה החדה בקצב הגיוסים של אלטשולר גמל מקבלת ביטוי חיובי בתזרים המזומנים של החברה, זאת מכיוון שהתשלומים לסוכנים פחתו בצורה חדה. ניתוח הערך הכלכלי של אלטשולר שחם פיננסים צריך להביא זאת בחשבון ולהתייחס גם לתזרים המזומנים הגבוה שהחברה מייצרת, אך בשורה התחתונה, הערך של אלטשולר שחם פיננסים תלוי ביכולת שלה להשיג תשואות גבוהות ויציבות למשקיעי הגמל והפנסיה שלה, שנדרשות לצורך עצירת יציאת הכספים המנוהלים על ידיה ומעבר לצמיחה מחודשת.

מור גמל מציג תמונת מראה לאלטשולר

הנכסים שבניהול מור גמל ופנסיה זינקו בשלוש השנים האחרונות בזכות התשואות הגבוהות שהשיא בית ההשקעות ללקוחותיו, והוא מציג תמונת מראה לאלטשולר שחם גמל שדעכה באותה שנה. היקף הנכסים המנוהלים של מור עלה מ־29.8 מיליארד שקל בסוף 2021 ל־70.1 מיליארד שקל בסוף 2023 ול־73.7 מיליארד שקל בסוף מרץ השנה. זינוק זה קיבל ביטוי בדמי ניהול שגבתה החברה שזינקו אף הם מ־135.4 מיליון שקל ב־2021 ל־434.7 מיליון שקל ב־2023. ההכנסות מדמי ניהול ברבעון הראשון השנה היו 123.5 מיליון שקל. הרווח הנקי של מור עמד בסוף 2023 על 39.3 מיליון שקל, וברבעון הראשון של השנה הוא טיפס ל־12 מיליון שקל. כתוצאה מהצמיחה המהירה בהיקף הנכסים המנוהלים ב־2023, ההפחתה החשבונאית של הוצאות הרכישה הנדחות היתה נמוכה משמעותית מהתשלומים לסוכנים, ולכן הרווח הנקי של מור באותה שנה היה גבוה משמעותית מתזרים המזומנים שלה. ב־2023 שילמה מור 95.7 מיליון שקל לסוכנים ומנגד, הפחת על סעיף זה באותה שנה היה 56.1 מיליון שקל. פער זה של 39.6 מיליון שקל הוא גורם עיקרי לכך שתזרים המזומנים של מור גמל ופנסיה נמוך בהרבה מהרווח הנקי. ב־2023 למור היה תזרים מזומנים נטו שלילי מפעילות שוטפת, בעיקר בגלל שינויים בסעיפי חייבים וזכאים של 54 מיליון שקל. ברבעון הראשון של השנה רשמה החברה ירידה של 1.8 מיליון שקל בהוצאות הרכישה הנדחות.

גיוס הלקוחות האגרסיבי של אנליסט

בית ההשקעות אנליסט מתמקד בניהול קופות גמל, קרנות נאמנות ותיקי השקעות. היקף הכספים המנוהלים בתחום הגמל זינק מ־20.2 מיליארד שקל בסוף 2022 ל־30.4 מיליארד שקל בסוף 2023 ול־38.2 מיליארד שקל בסוף הרבעון הראשון השנה. בנוסף החברה מנהלת 14.3 מיליארד שקל בקרנות נאמנות, מהם 9.8 מיליארד שקל בקרנות כספיות ו־3 מיליארד שקל בתיקי השקעות מנוהלים. הכנסות אנליסט ב־2023 מניהול ושיווק השקעות היו 198 מיליון שקל. לאנליסט נכסים פיננסיים של 148 מיליון שקל שמושקעים בקרנות הנאמנות של החברה. נכסים אלו יצרו לה הכנסה של 14.2 מיליון שקל ב־2023, והרווח הנקי עמד על 27.2 מיליון שקל. מנגד הפער בין התשלום לסוכנים על גיוס לקוחות לקופות הגמל לבין ההפחתה החשבונאית של הוצאות הרכישה הנדחות היה 29.4 מיליון שקל, ולכן תזרים המזומנים השוטף של אנליסט נמוך מהרווח הנקי. ברבעון הראשון ההכנסות מדמי ניהול ועמלות עלו ל־66.1 מיליון שקל והרווח הנקי, שהושפע מרווחי השקעות של 22.6 מיליון שקל, עלה ל 13.1 מיליון שקל. גיוס אגרסיבי של לקוחות לקופות הגמל באמצעות סוכנים הוביל לעלייה של 22.6 מיליון שקל בסעיף הוצאות הרכישה הנדחות.

הוצאות השיווק של ילין לפידות צמחו

בדומה לאלטשולר שחם פיננסים ולמור גמל ופנסיה גם לילין לפידות, שמוחזק (50%) בידי אטראו שוקי הון ומהווה את עיקר הפעילות של חברה זו, יש פעילות גמל מהותית. אך בניגוד לשתי החברות האחרות, לילין לפידות יש גם פעילות משמעותית של ניהול קרנות נאמנות ותיקי השקעות מנוהלים, אולם פעילות הגמל זוכה ליציבוות רבה יותר של הלקוחות יחסית לשתי הפעילויות האחרות. בסוף 2023 ניהלה ילין לפידות 55 מיליארד שקל בקופות הגמל, זאת לעומת 43.7 מיליארד שקל בסוף 2022 ו־47.5 מיליארד שקל בסוף 2021. בתחום קרנות הנאמנות ניהלה החברה 22.2 מיליארד שקל בסוף 2023, ירידה מתונה לעומת כמות הכסף שנוהלה בשנתיים הקודמות. בתחום ניהול תיקים החברה מנהלת 30.2 מיליארד שקל ובתחום ניהול תיקים ללקוחות כשירים היא מנהלת 900 מיליון שקל. הנכסים המנוהלים של ילין לפידות צמחו ב־13.3 מיליארד שקל במהלך הרבעון הראשון, והכנסות הפעילות ב־2023 עמדו על 601.8 מיליון שקל עם רווח נקי של 153.9 מיליון שקל. הגיוס המסיבי של לקוחות לפעילות הגמל הובילה לעלייה בהוצאות רכישה נדחות של 51.3 מיליון שקל, והיא הגורם העיקרי לכך שתזרים המזומנים מפעילות שוטפת - 121.9 מיליון שקל - היה נמוך מהרווח הנקי. 2023 היתה השנה הראשונה שבה הוצאות השיווק הנדחות של ילין לפידות צמחו באופן משמעותי, ומכך ניתן להבין שהחברה בחרה בשנה זו להגדיל משמעותית את ההסתמכות שלה על סוכנים בגיוס לקוחות לפעילות הגמל.

התרומה של פנינסולה לתזרים של מיטב

ליבת הפעילות של מיטב היא ניהול השקעות — גמל, פנסיה, קרנות נאמנות וקרנות סל. אך לחברה פעילויות רבות נוספות. בין היתר, שליטה במיטב טרייד, ביצוע פעילות ברוקראז' ושליטה בחברת האשראי החוץ־בנקאי פנינסולה. בנוסף החברה מחזיקה ב־36.4% מליקווידיטי, שמקימה קרנות להשקעה באשראי מסחרי בינלאומי והחזקות בחברות פיננסיות נוספות. הנכסים המנוהלים בתחום הגמל והפנסיה של מיטב עלו מ־94 מיליארד שקל בסוף 2022 ל־120 מיליארד שקל בסוף 2023, ול־132.2 מיליארד שקל בסוף הרבעון הראשון של 2024. בנוסף מיטב מנהל 43 מיליארד שקל בקרנות סל ו־36.7 מיליארד שקל בקרנות נאמנות (מהם 19.2 מיליארד שקל בכספיות), ו־72.6 מיליארד שקל בניהול תיקים. ב־2023 מיטב רשם רווח נקי המיוחס לבעלי המניות של 130 מיליון שקל על הכנסות של 1.31 מיליארד שקל. גיוס הכספים לגמל ולפנסיה בשנה החולפת הוביל לכך שהחברה השקיעה 93 מיליון שקל בתשלום לסוכנים שנרשמו כהוצאות רכישה נדחות, ומנגד הפחת החשבונאי היה רק 29 מיליון שקל. גורם זה צמצם את תזרים המזומנים הנקי שלה ב־2023. מנגד, איחוד דו"חות פנינסולה יצר תזרים מזומנים חיובי גדול בגלל צמצום היקף האשראי של פנינסולה.

הכותב הוא כלכלן בחברת הייטק