ראש הממשלה בנימין נתניהו ושר האוצר בצלאל סמוטריץ' | צילום: Abir Sultan / EPA

ראש הממשלה בנימין נתניהו ושר האוצר בצלאל סמוטריץ' | צילום: Abir Sultan / EPA

הורדת דירוג החוב של ארה"ב היא חדשות רעות גם עבור ישראל

הורדת הדירוג שספגה ארה"ב מסוכנות פיץ' הוגדרה "אבסורד מוחלט" אך העילה, חיכוכים פוליטיים סביב תקרת החוב, היא איתות מדאיג לישראל. כלכלן בכיר: "האג"ח הדולריות של ישראל נסחרות בתשואה דומה למדינות בדירוג BBB"

לרגע הזה איש לא היה ערוך. גם מי שטוען כי הורדת דירוג אשראי של ארצות הברית היתה אירוע צפוי, מבלף. ישנם כמה וכמה דברים שמזעזעים, לא פחות, בהחלטה של חברת הדירוג פיץ' שהסירה מהכלכלה הגדולה, החשובה וכעת גם החזקה בעולם את דירוג האשראי הריבוני המושלם (מ־AAA ל־AA+).

1. התגובות מדברות בעד עצמן. "אני מאוד לא מסכימה עם החלטת פיץ'. זו החלטה שרירותית המבוססת על נתונים לא מעודכנים", ציינה שרת האוצר ג'נט ילן. וזו היתה אחת התגובות המתונות שהגיעו מכלכלנים בכירים. פרופ' ג'ייסון פורמן מאוניברסיטת הרווארד, לשעבר היועץ הכלכלי של הנשיא אובמה, צייץ כי מדובר ב"אבסורד מוחלט" וחרץ את דין סוכנות הדירוג. "יותר משהיא מעידה על החוב האמריקאי עצמו, ההחלטה של פיץ' מראה שהיא איננה רלוונטית עוד בשוק ההון עבור משקיעים בחוב של ארה"ב".

גם פרופ' לארי סאמרס, שר האוצר בממשלת קלינטון ונשיא אוניברסיטת הרווארד לא נשאר חייב. "ברור שארה"ב עומדת בפני אתגרים פיסקאליים רציניים ארוכי טווח, אבל ההחלטה של פיץ' להוריד את הדירוג היא מוזרה ולא הולמת בעת ובעונה אחת", סיכם מי שגם כיהן כיועצו הכלכלי הקרוב של אובמה. חתן פרס נובל לכלכלה פרופ' פול קרוגמן הגדיר את ההחלטה בביטול כ"ביזארית" והוסיף מסקנה מעניינת (מיד נשוב אליה): "אני בספק אם השווקים יגיבו בכלל להודעה".

כפי שנחשף ב"כלכליסט", בשבועיים הקרובים צפויה פיץ' לפרסם את הדו"ח החצי השנתי שלה (מן המניין) על ישראל.

לפני שנכנסים לניתוח המאקרו־כלכלי הטכני, חשוב להדגיש כי הורדת דירוג חודשים בודדים לפני פריימריז היא עבור הנשיא ג'ו ביידן והמפלגה הדמוקרטית שיבוש משמעותי בימים שבהם המרוץ הופך לקרב צמוד מול המועמד הרפובליקני, הנשיא לשעבר דונלד טראמפ. אחד מעמודי התווך בקמפיין של ביידן, הרי, הוא השיפור הדרמטי בפרמטרים הכלכליים של ארה"ב.

2. ההפתעה הראשונה בהחלטת פיץ' היא התזמון. בפיץ' מציינים כי "הורדת הדירוג משקפת את ההידרדרות הפיסקאלית (תקציבית) הצפויה בשלוש השנים הקרובות ואת נטל החוב הממשלתי הגבוה שגדל". אלא שמאז אפריל 2022 יחס החוב־תוצר ירד מ־127% ל־123%. ביולי שעבר כתבו אותם כלכלנים כי הם מעלים את תחזית הדירוג של ארה"ב ל"יציב", כאשר העלאה "משקפת את דינמיקת השיפור של החוב הממשלתי לטווח הקרוב". מאז אותה הודעה, כאמור, נמשכה מגמת השיפור, אך במקום פרגון, הממשל קיבל הורדת דירוג.

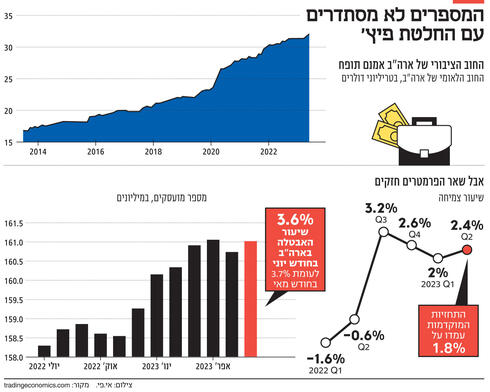

חשוב יותר מהחוב עצמו היא ההבנה של הישגי מה שזכה כבר לכינוי "ביידנומיקס" (Bidenomicsֻ). ראשית, הורדת האינפלציה במהירות ללא מיתון ותוך התרחבות של הפעילות. ההישג הזה גורם לכמה חוקרי כלכלה לנסות להבין מה עומד מאחורי התופעה המשונה. לפי נתונים שהתפרסמו בשבוע שעבר, ברבעון השני רשמה כלכלת ארצות הברית התרחבות רביעית ברציפות, של 2.4%, גבוה מהרבעון הראשון — כלומר קצב הצמיחה עולה. חשוב מכך: זהו קצב הרבה יותר גבוה מהציפיות בשוק שניבאו צמיחה של 1.8%. מנוע הצמיחה המרכזי היו ההשקעות במשק (ללא נדל"ן למגורים) שזינקו בכמעט 8%, כאשר בולטים במיוחד ההשקעות בציוד (מה שמבטיח צמיחה עתידית) והשקעה במוצרי קניין רוחני.

הצמיחה הגיעה אחרי האטה בצריכה הפרטית, בגלל הריביות הגבוהות שנועדו להילחם באינפלציה. גם כאשר צוללים אל תוך הנתונים רואים כי הירידה היא בעיקר במוצרים, ולא בשירותים. המדיניות המאקרו־כלכלית של ילן והנגיד ג'רום פאוול הצליחה להוריד את האינפלציה מ־9% ל־3% תוך שנה תוך שמירה הדוקה על רמות שפל היסטוריות של אבטלה — 3.4%־3.7%. יתרה מזו, בשנה האחרונה שיעור ההשתתפות בשוק התעסוקה עלה, השכר טיפס ב־5.2%־9%, ולא פחות חשוב: מספר המשרות הפנויות בענף המידע (Information), המרכז את מרבית כוח האדם בהייטק, כמעט והכפיל את עצמו מתחילת השנה אחרי ירידה ב־2022.

3. פתרון התעלומה מגיע בשלב מאוחר יותר בהודעת פיץ' ומהותו "השחיקה באיכות המשילות ביחס לעמיתים המדורגים ב־'AAA' במהלך שני העשורים האחרונים, שבאה לידי ביטוי במבוי סתום חוזר ונשנה בכל הקשור לקביעת תקרת החוב והחלטות של הרגע האחרון". יתרה מזו, בפיץ' מסבירים כי "האתגרים הפוליטיים החוזרים ונשנים סביב תקרת החוב פגעו באמון המדיניות. בנוסף, לממשל אין מסגרת תקציבית לטווח בינוני ותהליך התקצוב נהיה מורכב". עוד מדברים בפיץ' על "התקדמות מוגבלת בלבד בהתמודדות עם אתגרים בטווח הבינוני". כלומר, הבעיה של ארצות הברית כעת היא "מוסדית" ולא כלכלית. במתודולוגיה של סוכנות הדירוג מושם הדגש על "המאפיינים המבניים של הכלכלה, שהופכים אותה פחות או יותר חשופה לזעזועים, לרבות הסיכונים הפוליטיים וסיכוני משילות". מתברר, כי בפיץ' לא אהבו שקואליציה ואופוזיציה לקחו את הכלכלה בת ערובה במסגרת מאבק פוליטי. וזה בדיוק מה שמאיים כעת על דירוג האשראי הישראלי — פחות הכלכלה, יותר הפוליטיקה ותפקוד הממשלה. (ויש לציין כי מצבה הכלכלי של ארה"ב טוב בהרבה מזה של ישראל).

עבור מי שעדיין מתלבטים האם מתחים פוליטיים־חברתיים עלולים לפגוע בדירוג האשראי של ישראל, פיץ' סיפקה תשובה מוחצת. גם אותם "מבינים" בכלכלה שסבורים שהנתונים חיוביים, קיבלו תזכורת: סוכנויות הדירוג מסתכלות גם 20 שנה אחורה והן יודעות "לחכות לך בפינה". הורדת הדירוג של ארצות הברית בנסיבות האלה (בתקופה כלכלית טובה מאוד ובאופן הכי מפתיע שיש) חייבת להדאיג את ראש הממשלה, שר האוצר והחשב הכללי של משרד האוצר. היא מהווה איתות לבאות.

יתרה מזו, ייתכן והקברניטים בישראל צריכים לדאוג יותר ממקביליהם בארצות הברית. בראש ובראשונה, כי, כאמור, מצב המשק הישראלי הרבה פחות טוב: ישנה ירידה ניכרת בהשקעות, בעיקר בהייטק, השקל נחלש, מה שתומך בהמשך התחזקות האינפלציה ויוקר המחיה, ההכנסות ממסים יורדות, תשואות הבורסה ירדו יחסית לביצועים בחו"ל, המשרות הפנויות בהייטק יורדות (בניגוד למגמה בארצות הברית) וייצוא השירותים העסקיים נחלש.

שנית, ללא קשר לאי־האמון שראש הממשלה נתניהו ושר האוצר סמוטריץ' הרוויחו ביושר מצד סוכנויות הדירוג, אתמול הוכח כי אפילו ביידן וילן לא עוצרים חברות דירוג כאשר אלה נחושות לפעול. נקודה שלישית, והחשובה ביותר, היא המצב בשווקים. כפי שציינו סאמרס, פורמן וקרוגמן, תגובת השוק להודעת פיץ' צפויה להיות זניחה. כלומר, הצפי הוא כי תמחור ניירות הערך, לרבות אג"ח ממשלתיות, לא ישקף שום פעולה דירוגית, שכן המשקיעים לא רואים בה היגיון. הרי מי יחליף את ה־T Bills (אג"ח של ממשלת ארה"ב) בשוקי ההון הגלובליים? אג"ח של פוטין? של סין? לכן, גם אם תהיה תגובה, היא צפויה להיות זמנית ושם באמת "האבק ישקע". שוק האג"ח הישראלי, לעומת זאת, כבר משקף הורדת דירוג. בתחילת השבוע פרסם אלכס זבז'ינסקי, הכלכלן הראשי של מיטב, שני גרפים המראים כי "פרמיית הסיכון של ישראל בשווקים הבינלאומיים כבר משקפת הורדת דירוג אשראי והיא כבר עלתה למעשה". לדבריו, "האג"ח הדולריות של ישראל התרחקו מהתמחור שמתאים לדירוג ־AA ונסחרות בתשואה דומה לאג"ח הדולריות של המדינות בדירוגי A ואפילו BBB". ז'בז'ינסקי מוסיף כי גם ה־CDS של ישראל התרחק מהמדינות המדורגות על ידי S&P בדירוגי AA/AA־ ונסחר קרוב יותר למדינות בקבוצת הדירוג A. "רוב האנשים לא מבינים איך סוכנויות דירוג פועלות", מסביר כלכלן בכיר בסקטור הממשלתי: "הן מורידות דירוג רק אחרי שהשוק 'הוריד' אותו למעשה. הן באות בסוף כדי לסגור את האירוע".