מדדים | שאטרסטוק

מדדים | שאטרסטוק

בלעדי

רשות ני"ע מקדמת הקמת קרנות כספיות שיבטיחו תשואה מראש

הקרנות, שינסו לשבור את ההגמוניה של פיקדונות הבנקים, צפויות להיכנס לשוק בשנה הבאה. הן ייסגרו לתקופה מוגדרת, יציגו מראש תשואה צפויה ויהיו זמינות הרבה יותר כשגם פקידי הבנקים ובפינטק יוכלו למכור אותן

האם בשנה הבאה תתפתח תחרות לפיקדונות של הבנקים? רשות ניירות ערך מתכננת סוג חדש של קרנות כספיות, שיהוו אלטרנטיבה טובה ובעיקר נגישה יותר לציבור, ויוכלו להתחרות בפיקדונות. ל"כלכליסט" נודע כי באחרונה אישרה מליאת רשות ניירות ערך הקמה של מוצר חדש זה, שיפעל במקביל לקרנות הכספיות הקיימות.

ישנם כמה הבדלים מרכזיים בין הקרנות החדשות לעומת הקרנות הכספיות כיום: ראשית הקרן תוכל להציג למשקיעים מראש את התשואה הצפויה להם מההשקעה בקרן. שנית, בעוד כיום נדרש רישיון לייעוץ השקעות כדי לשווק קרן כספית, הרי שבמוצר החדש לא יהיה צורך ברישיון וכל גוף פיננסי שמפוקח על ידי רשות ני"ע יוכל להפיץ אותו.

המשמעות היא שגם פקידי הבנקים יוכלו למכור את הקרן, חברי בורסה וגם חברות פינטק שיקבלו רישיון מהרשות (חברות שירותי מידע וחברות שירותי תשלום כמו ארנקים דיגיטליים). מדובר בהסרת חסם משמעותי, שכן כיום רק בעלי רישיון ייעוץ יכולים להפיץ את הקרנות. מדובר בעיקר ביועצי ההשקעות בבנקים, וכדי להיות לקוח מיועץ צריך להיות בעל תיק ני"ע של לפחות כמה עשרות אלפי שקלים (ובחלק מהבנקים אף למעלה מכך), כך שבפועל לציבור הרחב אין מודעות למוצר או הבנה באיזו קרן כספית לבחור ואיך לעשות זאת. הרשות מתכננת להעניק פטור מחובת ייעוץ גם לקרנות הכספיות הרגילות שקיימות כיום.

בניגוד לקרנות הכספיות שנזילות ברמה היומיומית, רמת הנזילות בקרן הכספית החדשה תוגדר בנפרד עבור כל קרן, ובכל מקרה תהיה לתקופה של עד שנה. הגדרת תקופת הנזילות תאפשר למנהל הקרן להשקיע במגוון רחב יותר של נכסים כמו פיקדונות לטווח ארוך יותר, שם התשואה גבוהה יותר. בנוסף לפיקדונות תוכל הקרן להשקיע את הרוב הגדול של נכסיה בני"ע סולידיים בדירוג אשראי גבוה, אך כאלה שהיא תחזיק בהם עד לפדיון.

ההשקעה בפיקדונות ובנכסים המוחזקים עד לפדיון, תאפשר למנהל הקרן לחשב מראש את התשואה הצפויה ולפרסם אותה לציבור. מדובר במהלך שהרשות החלה לקדם כבר לפני שנה, על ידי ענבל פולק, מנהלת מחלקת השקעות ברשות. כדי להשלים את יצירת הקרנות החדשות נדרשות כמה הוראות שבסמכות הרשות לקבוע, וכן תיקוני חקיקה שבכוונת הרשות להכין לכנסת לאחר קבלת הערות הציבור. בשורה התחתונה המטרה היא לסיים את תהליך החקיקה במושב החורף של הכנסת, כדי שניתן יהיה להכניס את הקרנות החדשות לשוק ב־2024.

הצורך ביצירת מוצר שיתחרה בפיקדונות הבנקאיים עולה מכיוון שחלק גדול מנכסי הציבור נמצא כיום בפיקדונות או שוכב בחשבונות העו"ש. בשנה האחרונה ישנה ביקורת נרחבת על הבנקים על כך שלא גלגלו את עליית ריבית בנק ישראל בקצב ראוי אל הפיקדונות, בעוד על הלוואות הציבור הם ביצעו גלגול מלא של הריביות, ועל חצי טריליון השקלים שבעו"ש, הבנקים לא משלמים ריבית ללקוחות.

מבדיקה שעשתה רשות התחרות עולה כי אם הבנקים היו משלמים למשקי בית את הריבית בפיקדונות שהם משלמים ללקוחות הבנקאות הפרטית, היו מגיעים אל הציבור יותר מ־4 מיליארד שקלים בשנה. ואילו לפי בדיקה אחרת, אם כל הכספים שהופקדו בפיקדונות מאפריל 2022 ועד פברואר 2023 – בהיקף 486 מיליארד שקל – היו מופקדים בקרנות כספיות היה נוצר לציבור רווח עודף של 4 מיליארד שקל.

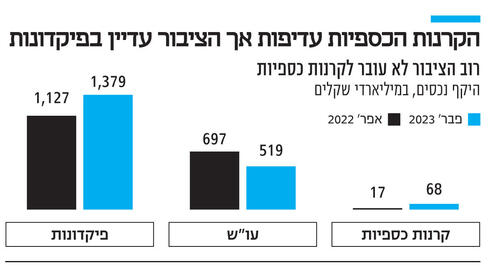

הקרנות הכספיות הן קרנות נאמנות סולידיות המושקעות בעיקר בפיקדונות, מק"מ וני"ע נוספים בסיכון נמוך. קרנות אלה נזילות ברמה יומית ומניבות ריבית בסדר גודל דומה לזו של ריבית בנק ישראל. אמנם בשנה האחרונה זרמו לא מעט כספים לקרנות אלה, והיקפן זינק פי 4.5 מאז אפריל אשתקד ל־78 מיליארד שקל כעת. אולם ביחס להיקף הפיקדונות שעומד על 1.38 טריליון שקל והיקף הכספים בחשבונות העו"ש שמגיע לחצי טריליון שקל (נכון לפברואר), הקרנות הכספיות עדיין מנהלות חלק קטן מכספי הציבור.

כבר לפני עשור ניסו ברשות לייצר מוצר חדש שיעורר תחרות עם הפיקדונות. מדובר היה בקפ"מ - קרן פיקדונות ומלוות. אך המוצר נותר כאפשרות תיאורטית בלבד והמהלך נכשל. הפעם התקווה היא שהמצב יהיה אחר. לפני עשור הריבית היתה אפסית, כך שפוטנציאל התשואה בניכוי דמי הניהול היה נמוך למדי, זאת בעוד כיום הריבית היא 4.75%. התקופה כיום גם יותר דיגיטלית ועם שחקנים חדשים בתחום הפינטק, בעוד שלפני כן אפשרות ההפצה היתה רק דרך הבנקים. את הקפ"מ היה ניתן לסגור לתקופה של שבוע, הפעם תינתן אפשרות לסגור את הקרן לתקופה של עד שנה, ותינתן גמישות גבוהה יותר בתמהיל הנכסים. סימן השאלה המרכזי כעת הוא בהפצת המוצר. עם כל הכבוד לחברות הפינטק, עדיין הגורם הדומיננטי ששולט בניתוב הכספים השוטפים של הציבור הם הבנקים. ברשות מודעים לכך, וכחלק מהמהלך נמצאים בקשר עם בנק ישראל כדי לבנות תוכנית שתיאלץ את הבנקים להציג את הקרנות הכספיות ללקוחות, ולאפשר את רכישתן מבלי להערים קשיים. מרשות ני"ע נמסר: "הרשות ראתה לנכון לקדם חלופות לכלים הפיננסיים הקיימים בשוק כדי לשמר את ערך הכסף של הציבור ולכן קידמה פתרון שיפורסם בימים הקרובים".