מימין: אמיר וינשל, יו"ר ווישור גלובלטק, ושרון רייך, מנכ"ל איילון ביטוח. מחליפים מניות | צילומים: שוקה כהן , אוראל כהן

מימין: אמיר וינשל, יו"ר ווישור גלובלטק, ושרון רייך, מנכ"ל איילון ביטוח. מחליפים מניות | צילומים: שוקה כהן , אוראל כהן

אחרי 40 ישיבות: עסקת בעלי העניין באיילון מגיעה לאספה

בעלי השליטה בווישור גלובלטק הנפיקו את החברה בבורסה, רכשו באמצעותה את איילון ביטוח, ועכשיו מבקשים להגדיל את האחזקה בה תמורת מכירת החזקותיהם בווישור. השווי שהוצמד למניות איילון לצורך העסקה, 634 מיליון שקל, כפול משווי השוק

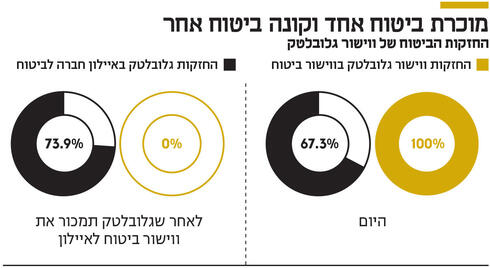

חברת ווישור גלובלטק מבקשת למכור את ווישור ביטוח, חברה־בת בבעלותה המלאה, לחברה־בת אחרת שלה, איילון ביטוח, וזאת תמורת מניות של איילון ביטוח. השלמת העסקה תגדיל את ההחזקה של ווישור גלובלטק באיילון ביטוח מ־67.3% לשיעור של ל־73.9%, ותוביל את איילון להיות החברה שמרכזת את כל פעילות הביטוח של ווישור גלובלטק בישראל. לצד זאת ווישור גלובלטק תמשיך לפתח את הפעילות הביטוחית שלה בארצות הברית באמצעות החברות־הבנות שלה שם.

דירקטוריוני שתי החברות כבר אישרו את העסקה בחודש מרץ, ובעוד שבוע תתכנס האספה הכללית של בעלי מניות איילון כדי לאשר את העסקה. האספה הכללית היתה אמורה להתקיים ביום רביעי השבוע, אולם היא נדחתה ל־7 במאי בשל חג הפסח וכדי לתת ארכה לצורך גיבוש עמדת בעלי המניות.

לצורך בחינת ואישור העסקה מינתה איילון ועדה בלתי תלויה שמורכבת משני דירקטורים חיצוניים, ד"ר רונית קורן וד"ר שמואל רוזנמן, ומשני דירקטורים בלתי תלויים, עו"ד אסתר דלל ורו"ח איתן לוי. מהזימון לאספה הכללית של בעלי המניות עולה שמאז מינוי הוועדה בסוף פברואר 2023 היא קיימה כ־40 ישיבות כדי לבחון את ווישור ביטוח, היבטים שונים בעסקה, לרבות המחיר ההוגן.

באיילון סבורים שהקמת זרוע דיגיטלית עצמאית במסגרת חברה נפרדת, במקביל לשימור האסטרטגיה למכור מוצרי ביטוח באמצעות סוכנים, צפויה לסייע לקבוצה בתחרות מול חברות הביטוח הישירות. מהדיווחים לבורסה עולה שבאיילון בדקו חלופות שונות והגיעו למסקנה שהאופציה המיטבית היא רכישת ווישור ביטוח, שיש לה כבר מערכת דיגיטלית בעלת יעילות מוכחת.

רכישת ווישור ביטוח לא תתבצע באמצעות מזומן, אלא בדרך של החלפת מניות, שבה ווישור גלובלטק תיתן מניות של ווישור ביטוח ותקבל בתמורה מניות של איילון ביטוח. לצורך בחינת העסקה והמחיר ההוגן עבורה פנתה איילון ליועצים כלכליים לצורך הערכות שווי לאיילון ולווישור ביטוח. לפי פרומתאוס ייעוץ כלכלי, השווי של ווישור ביטוח הוא 157 מיליון שקל, וזה של איילון ביטוח הוא 634 מיליון שקל, הגבוה ב־94% משווייה בבורסה כיום. בתרחיש של צמיחה שמרנית, יחס ההחלפה שסוכם מגלם למניות איילון מחיר הגבוה ב־59% משוויין כיום.

לכאורה, ווישור גלובלטק מסכימה למכור את החברה־הבת שבבעלותה המלאה תמורת מניות של איילון שמוערכות באופן מנופח. אך משום שמדובר בעסקת החלפת מניות, התמחור של מניות איילון לא צריך להתבצע מול מחיר השוק שלה, אלא מול התמחור של מניות ווישור ביטוח. כלומר אם איילון תומחרה באופן נדיב, ובמקביל גם ווישור ביטוח זכתה להערכת שווי מפרגנת במידה זהה, מדובר בעסקה הוגנת.

למה הדבר דומה? לאדם שמכר את הכלב שלו לפי שווי של מיליון דולר תמורת שני חתולים שכל אחד מהם שווה חצי מיליון דולר. בשבוע הקרוב בעלי המניות של איילון יידרשו להכריע אם שני החתולים שהם מקבלים (מניות ווישור ביטוח) שווים את התמורה שהם נדרשים לשלם – הקצאה פרטית של מניות איילון ביטוח לחברה־האם ווישור גלובלטק. התמורה אומנם לא כרוכה ביציאה של מזומן, אך תדלל את ההחזקה שלהם מ־26.9% לשיעור של 21.45%.