שר האוצר בצלאל סמוטריץ'. רחוק מלהפנים את המציאות | צילום: עמית שאבי

שר האוצר בצלאל סמוטריץ'. רחוק מלהפנים את המציאות | צילום: עמית שאבי

ניתוח

ישראל במעגל קסמים שלילי ואין בממשלה מי שיעצור אותו

עלייה בתשלומי ריבית על חובות מהווה איום על ממשלות בכל רחבי העולם ועלולה להביא לפגיעה בצמיחה הכלכלית. הורדת הדירוג של ישראל על ידי מודי'ס מציבה אותה בנחיתות לגיוס חובות מול שוק של ביקושים עולים מצד מדינות. היעדר מדיניות ברורה של הממשלה להתמודדות עם החוב והגירעון התופחים רק מחריף את הבעיה

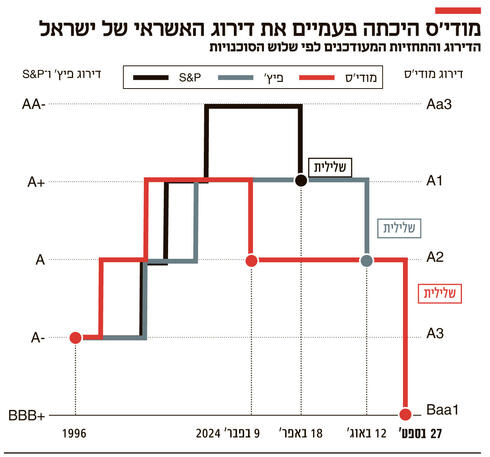

משפט אחד חשוב נבלע ולא זכה להבלטה מספקת בדו"ח של סוכנות הדירוג מודי'ס בו הודיעה על הורדת דירוג האשראי של ישראל בשתי דרגות בסוף השבוע האחרון: "התאוששות כלכלית מאוחרת ואיטית יותר, בשילוב עם מערכה צבאית ממושכת יותר, ישפיעו בצורה מתמשכת יותר על המצב הפיסקלי, וידחקו עוד יותר את הסיכוי לייצוב של יחס החוב לתוצר ביחס לתחזיות". עוד ממשיכים כלכלני מודי'ס וכותבים: "החברה צופה שיחס החוב לתוצר יתייצב מאוחר יותר וברמה גבוהה מההשערה שהיתה קודם לכן". במודי'ס צופים שיחס החוב לתוצר יעלה לרמה של 70% לעומת צפי של 50% ללא המלחמה ומסכמים: "החשיפה של תוואי החוב הממשלתי לזעזועים גבוהה באופן כללי, ובמיוחד להמשך הצמיחה וזעזועים פיסקליים". וכאן המקום להזכיר שתפקידן של סוכנויות הדירוג הוא בסופו של דבר בחינה של יכולת החזר החוב של ממשלות ברחבי תבל.

מחקר שפרסמו במרץ האחרון כלכלני קרן המטבע הבינלאומית (IMF), בראשם הכלכלן הראשי, ד''ר פייר גורינשאס, טען כי "קיימות החוב" (היכולת של ממשלה לנהל את החוב שלה באופן המאפשר לה לעמוד בהתחייבויות החוב הנוכחיות והעתידיות) נקבעת לפי הקשר בין ארבעה גורמים: שיעור הצמיחה, רמת החוב, שיעורי הריבית והגירעון. המסקנה מהמחקר היא שכלל הפרמטרים הללו מהווים מקור ל"מתח" בכל העולם.

הדו"ח של מודי'ס מראה כי ישראל מצויה במתח כפול ומכופל. תחזית הצמיחה הקצרה (לשנתיים הבאות) והתחזית ארוכת הטווח מצויות בתחתית; תחזיות הגירעון בשמיים; המדיניות - או היעדר מדיניות - לא תומכת בייצוב החוב וריבית אג"ח ממשלתיות ל־10 שנים הגיעה לפני כמה שבועות ל־5.2% לעומת 3.75% לפני שנה ו־2.8% לפני שנתיים. דו"ח "מנטר החוב הגלובלי" שמפרסם מדי רבעון האיגוד העולמי של המוסדות הפיננסים הפרטיים (IIF) יצא באחרונה עם כותרת שלילית: "היזהרו מסיכוני חוב נסתרים". הדו"ח הפנה זרקור לחובות של ממשלות, שהפך לאחת הבעיות הקשות של הכלכלה הגלובלית.

"הערכת חסר כרונית"

כלכלני ה־IIF מבחינים בשלוש תופעות קשורות לכך: הראשונה היא שממשלות פיתחו "הערכת חסר כרונית". הכוונה היא לנטייה היסטורית של תחזיות ממשלתיות רשמיות לאמוד בחסר את האשראי הנדרש בפועל. למרות שהדבר מאוד רלוונטי לממשלות ישראל האחרונות (למעט ממשלת השינוי שהקטינה את החוב ב־10 נקודות תוצר בתוך שנתיים וחצי), הדוגמה שהם מציינים היא זו של הכלכלה הגדולה בעולם: הפער בין החוב הממשלתי האמריקאי בסוף שנת 2023 בפועל לעומת התחזית הרשמית של החוב הממשלתי לשנת 2023 שהונפק ב־2009 עמד על כ־39 נקודות אחוז (הכל במונחי תוצר). הבעיה היא לא שהתחזית שגויה, אלא שהיא הולכת וגדלה בקצב עקבי ומתמשך ובעיקר כי הטעות היא תמיד לאותו כיוון של הערכת חסר, ואף פעם לא הפוך.

הקפיצה הגדולה מתרחשת בשנת 2020, שנת הקורונה. ב־IIF הבחינו כי הערכות החסר לעיתים נובעות מזעזועים בלתי צפויים, כגון המגיפה, אך לעתים קרובות מדובר פשוט בהתעלמות מהתחייבויות תלויות. הרי לא בכל שנה יש מגיפה או מלחמה. יתרה מזו, הם טוענים כי אותה טעות נובעת מהעובדה הפשוטה שממשלות לא מצליחות ללכוד את המחיר האמיתי של מדיניות תקציבית מרחיבה הקשורה לדמוגרפיה, לתוספות תקציביות לבריאות ולביטחון. המסקנה שלהם היא "שאנו עלולים להגיע לעולם עם הרבה יותר חובות במהלך 10–20 השנים הבאות, כאשר רמות החוב הממשלתיות יעלו משמעותית על תחזיות הבסיס הרשמיות הנוכחיות".

הבעיה השנייה היא כי שבזמן שהחוב הממשלתי מזנק, התיאבון להתאמות, באמצעות קיצוץ תקציבי או העלאות מס, יורד. "היעדר הרצון הפוליטי להתמודד עם העלייה ברמות החוב בולט הן בשווקים המתעוררים והן בכלכלות המפותחות והפך לדאגה משמעותית", מסבירים ב־IIF. הם מזהירים כי מחזור הפחתות הריבית של הפד צפוי לתמוך בהאצת החוב עוד יותר ומשכילים להצביע על הבעיה המבנית של חוב הולך ומסתעף עד אין קץ: "במהלך שני העשורים האחרונים, העלייה ברמות החוב הממשלתיות חפפה את הירידה בפריון והתוצר הפוטנציאלי בכלכלות גדולות – דבר שהוא קריטי לצמיחה בת קיימא ושוויונית". והנה המסקנה: "מגמה זו מצביעה על כך שהסתמכות מתמשכת על חוב כדי להפחית את התנודתיות המקרו־כלכלית והחברתית־כלכלית עלולה להחמיר את הסיכון המוסרי ולהוביל להקצאה שגויה של משאבים לפרויקטים בעלי פריון נמוך".

לפני שבועיים, שלושה חוקרים מה־IMF פרסמו מחקר שבדק 4,500 מצעים פוליטיים של מפלגות ב־65 מדינות במשך 60 שנה והראו שהשיח הפוליטי בנושאים תקציביים הפך ליותר ויותר תומך בהוצאה ממשלתית גבוהה, ללא קשר לזהות האידאולוגית של המפלגה (ימין או שמאל). במקביל, הם מראים כי הרטוריקה על "ריסון תקציבי" איבדה לגיטימיות מאז שנות ה־80 והיא הולכת ונעלמת. ומה קרה כשיש גירעון וחוב גבוהים? מתברר כי אכן יש עלייה בשיח על ריסון וצנע אבל הוא אורך מעט מאוד זמן יחסית. הנקודה השלישית היא תוספת האתגרים עימם מתמודדות ממשלות כאשר חלק גדל והולך מהכנסותיהן מיועד להוצאות ריבית - שבמקרים מסוימים כבר עולות על הוצאות החינוך או הרווחה. ב־IIF מעניקים תחזיות קודרות לגבי החוב בשנות ה־30 וה־50 של המאה הנוכחית, מה שעלול לפגוע עוד יותר בפריון ובהשקעות.

בסוף השבוע האחרון, פרסם הפורום הכלכלי העולמי (WEF) את דו"ח התחזית הכלכלית התקופתי והנה הממצא המרכזי: מעל מחצית (53%) מהכלכלנים הראשיים מזהים את זינוק החוב הממשלתי כסיכון המרכזי ליציבות הכלכלות המתקדמות, כאשר כמעט שני שלישים (64%) מאותם כלכלנים מביעים דאגות דומות לגבי כלכלות מתפתחות. לפי הבדיקה של ה־WEF, ישנם 3.3 מיליארד אנשים שחיים ב־56 במדינות שמוציאות יותר על תשלום ריביות על החוב מאשר על חינוך או בריאות, כאשר רוב הכלכלנים ציינו כי דינמיקת החוב הנוכחית תערער את מאמצי הממשלות להגביר את הצמיחה ותשאיר מדינות רבות לא מוכנות להתמודד עם זעזועים כלכליים עתידיים. למרות שלפי ה־IMF עד 2030 ממשלות יוציאו בין 7%–9% נוספים מהתמ"ג מדי שנה כדי לעמוד באתגרים הכרוכים בהזדקנות האוכלוסייה, השינוי האקלימי ועוד, רק 9% מהכלכלנים סבורים שהעלאת מיסים וקיצוץ בהוצאות יהיו יעד מדיניות מרכזי בכלכלות המתקדמות. רוב גדול של כלכלנים ראשיים (83%) מצפים שכל המאמצים לריסון הנדרש יהיו כרוכים במאבקים קשים בשל הלחץ של התושבים להגדלת ההוצאה הציבורית.

הוצאות ביטחון חריגות

לפני חודש, שמונה חוקרים מה־IMF יצאו לבדוק מה קרה לחוב הממשלתי של אירופה ואיך משתלטים עליו. הם יצאו פסימיים והגיעו לאותה מסקנה: ישנם לחצים משמעותיים על הוצאות ממשלתיות לטווח בינוני־ארוך שאינם משתקפים בתחזיות החוב הבסיסיות ולפיכך הסיכון שהחוב לא יתייצב בטווח הבינוני - גדל. במחקר הזה, ישראל כן נחשבת לחלק מאירופה ויש שם נתון מטריד: תוספת צרכי המימון ברוטו של ישראל מ־2019 ועד 2026, הם הגבוהים ביותר באירופה (כ־8% תוצר). הורדת הדירוג של מודי'ס מתארת בדיוק את מעגל הקסמים השלילי הזה: זינוק בגירעון, עלייה בסיכון, עלייה בריביות, צמיחה נמוכה, פגיעה בפריון, עלייה ביחס חוב־תוצר, הוצאה ממשלתית גדולה יותר לתשלום ריבית על החוב ופחות מנועי צמיחה ושוב עלייה בריביות וחוזר חלילה, דינמיקה המכונה "מלכודת חוב" (Debt Trap). הבעיה עם ישראל היא שיש תוספת של הסיכון הגיאופוליטי והפוליטי שמתדלק זינוק נוסף בפרמיית הסיכון ובהורדת דירוג האשראי.

לפי המכון הבינלאומי לחקר השלום בשטוקהולם (SIPRI) ישראל בראש רשימת הכלכלות המפותחות במדד הוצאות הביטחון כאחוז מהתמ"ג עם שיעור של 5.32% ב־2023, לעומת 4.46% ב־2022. מבחינת ההוצאה לנפש לביטחון, ישראל היא מספר אחת בעולם כולו – כמעט 3,000 דולר לעומת ממוצע עולמי של 341 דולר. "הדינמיקה הזו של 'מצוקה פיסקלית' המבוססת 'חוב גבוה' צפויה להימשך. זה מסתכן להפוך למעגל קסמים על ידי קיצוץ בהשקעות ממשלתיות שעשויות לקיים או להגדיל את שיעורי הצמיחה התורמים לקיימות החוב", מסבירים בדו"ח של ה־WEF. לכן יש חשיבות עליונה להיערך למציאות הזו.

אלא שממשלות נתניהו האחרונות התעלמו באופן כמעט מוחלט מסוגיות של גירעון וחוב תוך התעקשות שאין מקום לקיצוצים או העלאות מסים. בעיית החוב היא בעיה עולמית והביקושים למימון על ידי הממשלות רק יעלה, מה שיפעיל יותר לחץ על משרד האוצר לגייס חוב עבור ישראל, שהודות להורדת הדירוג נחשב לנחות יותר. נתניהו וסמוטריץ' רחוקים מלהפנים את המציאות הזו.