המפקח על הבנקים דני חחיאשוילי | צילום: אביגיל עוזי

המפקח על הבנקים דני חחיאשוילי | צילום: אביגיל עוזי

בלעדי

בנק ישראל דורש מהבנקים: הציגו תוכנית להסטת כספי לקוחות מהעו"ש לפיקדונות

אחרי שהבנקים הפסיקו לתת ריבית על העו"ש, הפיקוח על הבנקים שלח אליהם מכתב חריג הכולל דרישות לצעדים אקטיביים להעברת כספים מהעו"ש לפיקדונות, כמו שיחות טלפון יזומות ללקוחות. בנוסף נדרשים הבנקים לספק הסברים על פערי הריביות בפיקדונות בין הלקוחות השונים

על רקע העלאת ריבית האוברדרפט וביטול תשלום הריבית על העו"ש בחלק מהבנקים, הפיקוח על הבנקים שלח השבוע מכתב חריג לבנקים, כך נודע לכלכליסט. הפיקוח, בראשות דני חחיאושילי, דורש מהבנקים להכין תוכנית שתכלול צעדים להסטת כספי לקוחות מהעו"ש לפיקדונות, שיפור תמחור הריביות וצמצום הפערים בריביות בין המגזרים. בבנק ישראל מציינים שהם מצפים שהבנקים ישימו את עצמם בנעלי הלקוחות וייצרו סביבה של התנהלות הוגנת כלפיהם. עצם האמירה הלכאורה טריוויאלית הזו, מראה שבבנק ישראל חושבים שהבנקים לא הוגנים עם הלקוחות.

במכתב נדרש כל בנק להכין תוכנית שתוצג לבנק ישראל בחודש הבא. התוכנית צריכה לכלול צעדים אקטיביים שהבנק יבצע להסטת כספי לקוחות מהעו"ש לאפיקים אחרים כגון פיקדונות. צעדים אלה אמורים לכלול ביצוע שיחות טלפון ללקוחות ולא הסתפקות במהלכים שנעשו עד כה שכללו בעיקר שליחת הודעות. כמו כן תכלול התוכנית פירוט של קביעת תמחור הריבית בפיקדונות לסוגי הלקוחות השונים כך שיצומצם הפער בין הריביות שמקבלים לקוחות ממגזרים שונים, וכן יצומצם הפער בריביות המוצעות בערוצים השונים.

התוכנית, שתצטרך לעבור את אישור ההנהלה ודירקטוריון הבנק, תכלול יעדים כמותיים ולוחות זמנים לביצוע. כל בנק יקבע מי יהיו הגורמים האחראים אצלו לביצוע התוכנית, כמה לקוחות להערכתו יצליח להעביר אל הפיקדונות ואולי הפרט החשוב ביותר, שיקשה על הבנקים במסמוס התוכנית - מה תהיה עלות המהלך לבנק.

מה מסתתר מאחורי הלשון הדיפלומטית

המכתב כתוב בלשון בנקאית נקייה וזהירה, אבל המסר ממנו ברור למדי: על הבנקים לשפר את הריביות למשקי הבית. בבנק ישראל מסבירים כי הדרישות הן על רקע שיעורי רווחיות גבוהים במערכת הבנקאית בשנתיים האחרונות, שנובעים בעיקר משיעור גבוה של כספים בחשבונות עו"ש ומתמסורת בלתי מספקת של ריבית בנק ישראל לריבית הפיקדונות במשקי הבית במקביל לתמסורת מלאה בצד האשראי. במילים פשוטות אומר בנק ישראל לבנקים: אתם מרוויחים הרבה בזכות העובדה שיש הרבה כספים בעו"ש שאתם לא משלמים עליהם ריבית, ובזכות העובדה שהריביות שאתם משלמים בפיקדונות נמוכים, ויש לתקן את העיוות.

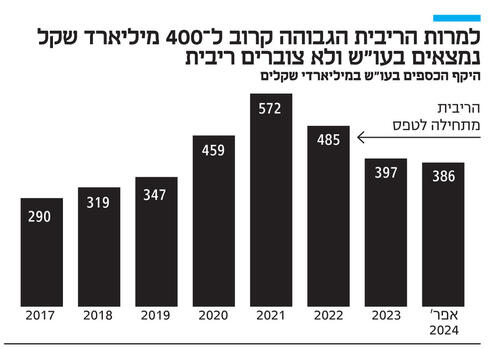

לפני נתוני בנק ישראל, נכון לחודש אפריל יש 386 מיליארד שקל בחשבונות העו"ש של הציבור. הבנקים לא משלמים על רוב הכספים ריבית, בעוד הם יכולים להפקיד את הכספים בבנק ישראל ולקבל על רובם ריבית בגובה ריבית בנק ישראל (4.5%), כך שזה מקור משמעותי לרווחיות הבנקים. בעקבות לחץ ציבורי ופוליטי, בשנה שעברה חלק מהבנקים הסכימו לשלם ריבית של כ־2% על הכספים, אך גם ריבית זו ניתנה תחת תנאים ומגבלות. אלא שגם המעט ששולם כבר כמעט לא קיים. באחרונה הודיעו רוב הבנקים שיפסיקו לשלם את הריבית, אותה הגדירו כ"הטבה שהסתיימה".

אמנם מאז החלה הריבית לעלות חלה ירידה בהיקף הכספים שבעו"ש, והיקף הכספים ירד משיא של 600 מיליארד שקל בכ־35% לרמתו הנוכחית. ועדיין מדובר בסכום גבוה בטח ביחס לתקופה שבה הריבית במשק היא 4.5% והאינפלציה עדיין מרימה ראש, כך שהערך הריאלי של הכספים הללו נשחק. גם בהסתכלות היסטורית שיעור הכספים בעו"ש הוא גבוה, ומהווה 6.4% מכלל נכסי הציבור. לשם השוואה לפני עשור בתחילת 2014 היה מדובר ב־143 מיליארד שקל שהיוו 3.1% בלבד. באותה תקופה הריבית במשק עמדה על 1%. כלומר על אף שכיום האלטרנטיבה לתשואה גבוהה יותר, היקף הכספים בעו"ש גבוה משמעותית מכפי שהיה לפני עשור. זהו עיוות, שהמרוויחים ממנו הם כמובן הבנקים על חשבון הציבור.

הסוגיה השנייה היא הריבית בפיקדונות. בבנק ישראל נזהרים מהתערבות ישירה בתמחור הריביות, אבל מציינים שהבנקים צריכים לוודא שהתמסורת של ריבית בנק ישראל לפיקדונות נאותה והוגנת, שזה שם קוד לכך שהם מצפים שהבנקים ישפרו את הריביות.

בבנק ישראל שמים דגש על סוגיית הפערים. גם מנתונים שפרסם בעבר בנק ישראל עולה שרמת הריבית בפיקדונות במגזר העסקי גבוהה לעומת משקי הבית, ובבנק ישראל היו רוצים לראות את הפערים מצטמצמים. אלא שהפערים אינם רק בין משקי הבית למגזר העסקי, אלא גם בין משקי הבית עצמם. נתון שממחיש זאת היטב נמצא במערכת השוואת הריביות בפיקדונות של בנק ישראל. מנתוני המערכת עולה כי קיימים פערים משמעותיים במקרים רבים בין הריבית הממוצעת לבין הריבית החציונית בפיקדונות.

כך למשל בפיקדונות של עד חודש בריבית משתנה הריבית הממוצעת עומדת על 2.3%, אך ברוב הבנקים הריבית החציונית עומדת על פחות מ־1%, כלומר בפועל, מחצית מלקוחות הבנקים מקבלים פחות מ־1% ריבית על פיקדונות אלה. פער זה נובע גם מסוג הלקוח (לקוחות אמידים מקבלים ריביות טובות יותר), וגם מהערוץ שבו סגר הלקוח על הפיקדון. אם יסגור את הפיקדון בהתמקחות מול פקיד סביר כי יקבל ריבית גבוהה יותר משמעותית לעומת סגירה בערוצים הדיגיטליים (מה שמרבית הלקוחות עושים בפועל). לכן בנק ישראל דורש מהבנקים לפרט בתוכנית שיגיש כיצד הוא מתמחר את הריביות בפיקדונות ללקוחות השונים, ולשפר את הוגנות התמחור, כלומר לצמצם את הפערים בין הלקוחות.

ניסיון למנוע התערבות חיצונית

המכתב הלא טריוויאלי הזה לא נשלח רק מדאגה כנה ללקוחות. הוא מהווה ניסיון למניעת התערבות של גורמים אחרים בסוגיית הריביות בבנקים. בימים אלה רשות התחרות בראשות מיכל כהן מנהלת הליך בסופו בכוונתה להכריז על הבנקים כקבוצת ריכוז, מהלך שיאפשר לה להטיל הנחיות על הבנקים ולמעשה להתערב לבנק ישראל בתחום אחריותו, כאשר התוכנית היא להתערב בעיקר בנושא הפיקדונות. בבנק ישראל כמובן שלא אוהבים את הכוונה הזו, והדרישות הללו מהבנקים אמורות להוות ראיה נוספת לכך שבנק ישראל מבצע בעצמו פעולות בנושא, כך שאין צורך ברגולטור נוסף.

כמו כן הבנקים צפויים לפרסם בשבוע הבא דו"חות לרבעון השני, לפי הערכות יהיו אלה שוב דו"חות חזקים עם תשואה דו ספרתית גבוהה. בעוד ההערכות היו שהשנה רווחיות הבנקים תיפגע, נכון לעכשיו זה לא קורה: תוכנית בנק ישראל להפחתת הריבית, מה שהיה אמור לשחוק את רווחיות הבנקים, נדחתה לשנה הבאה. כמו כן, על אף השפעות המלחמה אין עלייה משמעותית של הלוואות בקשיים, כך שגם ההפרשות להפסדי אשראי לא צפויות להיות גבוהות. התוצאה היא המשך רווחיות גבוהה של הבנקים, שעשויה אפילו להגיע לרווח של 30 מיליארד שקל ב־2024 כולה. כל זאת כשבמקביל, חלק מהבנקים העלו ריביות על האוברדרפט וביטלו תשלומי ריבית על העו"ש. השילוב הזה צפוי להתניע מחדש במושב החורף של הכנסת יוזמות חקיקה להתערבות בתמחור הריביות בבנקים, מהלך שבבנק ישראל מאוד לא אוהבים, ולכן הפעלת הלחץ על הבנקים אמורה להוות מענה ליוזמות החקיקה השונות שעוד צפויות להגיע.

מבנק ישראל נמסר בתגובה: "הפיקוח על הבנקים פועל באופן שוטף וישיר מול המערכת הבנקאית כדי לשמר את אמון הציבור במערכת ולקדם את ההוגנות כלפי לקוחותיה. במסגרת זו, הבנקים נדרשים לגבש צעדים אופרטיביים כדי להגביר את המודעות של לקוחותיהם למוצרים בנקאיים, המתאימים לצרכיהם ולסביבה הכלכלית. הפיקוח על הבנקים ימשיך ויעקוב אחר יישום הצעדים שיגובשו והשפעותיהם על לקוחות המערכת הבנקאית".