הפצצות צה"ל אתמול בדרום לבנון | צילום: REUTERS/Aziz Taher

הפצצות צה"ל אתמול בדרום לבנון | צילום: REUTERS/Aziz Taher

ניתוח

״אנשים לא מבינים פה את גודל האירוע. יש אופטימיות יתר בבורסה״

חרף ההסלמה שוק המניות המקומי השלים יומיים של עליות. גיא מני ממיטב: "השוק מתמחר תסריט שלא כולל הסתבכות ממושכת בלבנון". לעומת זאת שוק האג"ח משקף עלייה דרמטית בסיכון ומתנתק מהמגמה העולמית

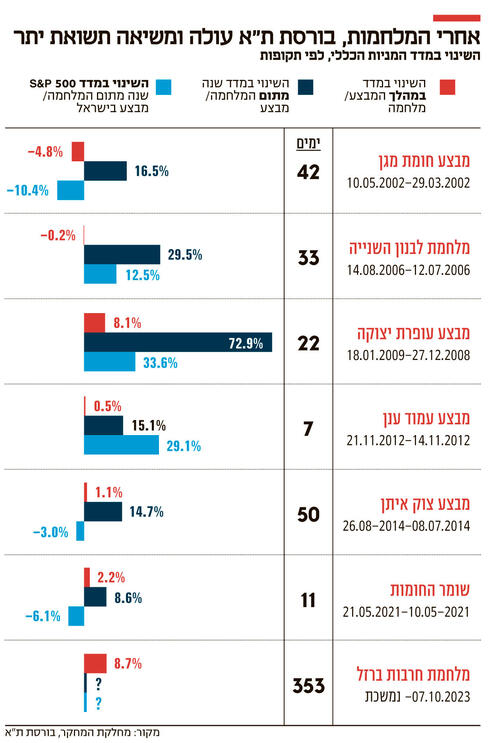

החיים בישראל מזמנים לנו דיסוננסים רבים בימים אלו. אחד מהם הוא המתרחש בשוק ההון המקומי. חרף ההסלמה הדרמטית מול חזבאללה, המסכים בשוק המניות המקומי ירוקים. מדד ת"א־125 עלה אתמול ב־0.6%, וביום המסחר שלפניו הוסיף לערכו 0.72%. למעשה, מתחילת השנה המדד המייצג של הבורסה עלה בכ־7%, ומתחילת המלחמה ב־8.7%.

על פניו, הדבר לא מתיישב אינטואיטיבית עם הגברת הווליום מצד תופי המלחמה. כיצד זה קורה והאם ישנה נקודת עיוורון שהמשקיעים מחמיצים? משיחות שקיים "כלכליסט" עם גורמים בכירים בשוק המקומי עולות כמה סיבות אפשריות.

1.השוק נכנס למלחמה במצב לא מזהיר, התרגל אליה ורואה את הסוף באופק

בורסת ת"א אמנם עלתה מתחילת המלחמה, אך למעשה, כשבוחנים את הביצועים שלה מפרספקטיבה רחבה, ניתן לראות שהיא הניבה תשואת חסר. לשם השוואה, מתחילת השנה מדד S&P 500 עלה בכ־20%. תשואת החסר הזו לא החלה השנה. היא החלה בתחילת 2023, כששר המשפטים יריב לוין הכריז על ההפיכה המשטרית, שעוררה את חשש המשקיעים. כך, מתחילת 2023 עד היום, מדד ת"א־125 עלה ב־11.3%, בעוד מדד הדגל האמריקאי זינק ב־48.9%. וכשהשוק ממילא נמצא במקום נמוך יחסית, יש לו יותר לאן לעלות.

"השוק כבר היה במצב לא טוב לפני 7 באוקטובר, בשל חוסר היציבות המשפטי והפוליטי. ואז הגיע 7 באוקטובר. התחילה מלחמה בצפון, בדרום, במזרח, בכל מקום, והשווקים המשיכו להיות פחות אטרקטיביים, בגלל אי־הוודאות וכל ההשלכות הכלכליות", אמר לכלכליסט אבנר חדד, מנכ"ל הפניקס בית השקעות. "מתישהו תיגמר המלחמה ויהיה הסדר. ככל שאנחנו מעלים את הטונים ומגבירים את הלמות תופי הקרב, אז יש בשוק מי שרואים בכך איתות לזה שהסוף מתקרב. אבל אף אחד לא מחכה שיכריזו על תום המלחמה. השוק מבין שההסלמה היא אות לקראת הסיום ומתחיל לבצע צעדים מקדימים".

גיא מני, מנהל ההשקעות הראשי של מיטב גמל ופנסיה, מסכים לדברים: "השוק מתמחר את הסצנריו שבו הדברים נמצאים תחת שליטה. כלומר, שליטה ישראלית, ושההסלמה כיום לא מתקדמת לכיוון של הסתבכות ממושכת בחזית הצפונית, כולל כניסה קרקעית ללבנון וכו'. כל עוד הדברים נמצאים יחסית בשליטה, וישראל משיגה את מה שהיא רוצה להשיג, אז השוק מתחיל לתקן. כעת השוק לא מגלם תרחיש של הקצנה, אלא הסתברות משמעותית יותר לאופק של סיום המלחמה. בעיני השוק ההרתעה חזרה ובסוף ההליך נגיע להסדרה".

לפי קובי לוי, ראש דסק אסטרטגיות שווקים בבנק לאומי, "השוק התרגל למצב, במרכאות. יש כאן מתיחות ביטחונית, אבל זו כבר הסביבה השגרתית. זו שגרת חירום וכך סביר הפך לנורמלי החדש. אז אם אפשר לקרוא למצב הנוכחי סביר, השוק אומר שזה מספיק טוב בשבילו כדי לקנות מניות במחיר סביר".

לפי חדד, "הציבור הרחב תמיד מגיב באיחור ביחס לאנשי השוק. מי שמגיב עכשיו למצב אלו פעילי שוק ההון למיניהם – מנהלי השקעות ומשקיעים עצמאיים. יש פער בין מה שרואים בטלוויזיה למה שרואים במסכי הבורסה, כי השוק מסתכל קדימה. להבדיל, בזמן שחמאס בנה את המנהרות בעזה השוק עלה, כי אף אחד לא ידע מה עומד לקרות. אבל מתחילים, כנראה, לראות את הסוף של זה".

היכן עשויה להימצא נקודת העיוורון? בהתממשות של התרחיש החמור יותר, של מלחמה נרחבת, אולי אף מלחמה אזורית, שבה ישראל לא מכתיבה את קצב העניינים. לדברי גילעד אלטשולר, מבעלי בית ההשקעות אלטשולר שחם ומנכ"ל משותף, "אנשים לא מבינים את גודל האירוע. אני חושב שיש פה אופטימיות יתר". כך סבור גם מני: "השוק לא מגלם סצנריו של כניסה לאירוע עוצמתי יותר, כזה שגם מרכז הארץ יחווה בצורה אינטנסיבית. אין לי ספק שאם זה יהיה המצב, השוק יגיב אחרת. אבל האמת היא שהשוק גם לא מגלם כרגע תרחיש אמצע, שבו מלחמת ההתשה בצפון מתרחבת, וחיפה הופכת לקריית שמונה לחודשים ארוכים".

2. הסנטימנט הגלובלי והמחירים הגבוהים בחו"ל מייצרים הזדמנות בישראל

ניהול השקעות, כידוע, הוא בסופו של דבר הרכבת פאזל מאלטרנטיבות שונות. מנהלי השקעות אמונים ושואפים להשיג ללקוחות שלהם את התשואה הגבוהה ביותר. משום כך הם תרים אחר המקומות שבהם ניתן יהיה להשיג תשואה עודפת, לרוב תוך הקטנת הסיכון. השווקים ברחבי העולם נהנים בעת האחרונה מרוח גבית, בין היתר בשל הורדות הריבית בארה"ב ובאירופה, שהתרחשו על רקע מה שנדמה כהשגת שליטה על האינפלציה.

מדד S&P 500, לדוגמה, משייט ברמות שיא של 5,700 נקודות. בורסת ת"א, מנגד, אמנם השיאה גם היא תשואה חיובית השנה, אך בשיעור נמוך משמעותית, וזאת בשעה שהחברות בבורסה המשיכו להציג תוצאות חיוביות. התוצאה היא שהחברות בבורסת ת"א זולות יותר מהחברות בבורסה בארה"ב. כיום, מכפיל הרווח של מדד ת"א־125 עומד על קרוב ל־13, בעוד מכפיל הרווח של מדד הדגל האמריקאי עומד על 29. מכפיל הרווח הוא היחס בין שווי השוק לרווח של החברה. ככל שהיחס נמוך יותר, פירושו שהחברה "זולה" יותר.

לפי חדד, "אם יש לי שקל פנוי ואני צריך לבחור איפה לשים אותו – בישראל, שבה הבורסה כבר מגלמת את השפעות המלחמה בתצורה הנוכחית שלה, או בחו"ל, שם השוווקים משייטים ברמות שיא — אז אם אני משקיע רציונלי שמחפש תשואה, קל לי לראות שבישראל יש פוטנציאל עלייה משמעותי יותר".

לפי לוי מלאומי, "יש מגמה חיובית בבורסות העולם, וזה משפיע במידה מסוימת על ישראל, כי עבור משקיעים סנטימנט הוא דבר מדבק. זה מצטרף לעובדה שהתמחור פה זול מלכתחילה, ושאירוע המלחמה מלווה אותנו כבר תקופה. הבורסה פה הציגה ביצועי חסר ביחס לעולם מזה זמן, אבל במקביל הביצועים של החברות הישראליות לא ירדו בצורה משמעותית. התוצאה היא שהיחס בין הסיכון לסיכוי הוא בסדר גמור עבור המשקיעים המקומיים, וכנראה שגם עבור המשקיעים הגלובליים". גם במקרה הזה, הרוח הגבית הזו לשווקים מתקיימת כל עוד ההסלמה לא הופכת לאירוע של מלחמה כוללת ואזורית.

3. החוסן של החברה האזרחית מייצר כלכלה חזקה שפוגשת נזילות נמוכה

אחת התופעות הבולטות מרגע שפרצה המלחמה היתה ההתגייסות של החברה האזרחית בכל החזיתות: החל מציוד לחיילי צה"ל ועד לדאגה לכל מחסורן של משפחות שפונו מבתיהן. לפי חדד, החברה האזרחית היא זו שגם אחראית לכך שלישראל יש "כלכלה פלאית. החברה האזרחית יכולה להרים פה את הכלכלה בשנה אחת. ראינו את זה במלחמות ישראל הקודמות – שנה מתום המלחמה, המדדים בישראל תמיד עלו, לפעמים בעשרות אחוזים. אז גם בשוק מבינים את הפוטנציאל. ביום שאחרי, העסק פה יעבוד. כשאתה קונה מניה כיום, אתה כבר משלם את כל המחיר של הסיכון, אי־הוודאות, ואולי העלאות מסים עתידיות, בשל הצורך לממן את הגירעון התופח".

אך שוק המניות בישראל הוא קטן למדי, סדר גודל של שווי שוק מצרפי של טריליון שקל של כלל החברות הנסחרות בבורסה, והסחירות בו נמוכה מאוד. בשל כך, אומר חדד, "אתה לא תוכל להיכנס לשוק המקומי בהיקפים גדולים כמו בארה"ב. אפשר לעשות את זה רק בצורה מדורגת. וזה חלק ממה שאנחנו רואים עכשיו. אם כולם ירצו להיכנס לשוק בבת אחת, אז לא יהיה מי שינפק את הסחורה. וזה יכול לגרום לעלייה עוד יותר חדה בשוק. אם באופן תיאורטי מחר, בעוד חודש או בעוד חודשיים, תהיה הפסקת אש, אז הרבה משקיעים ירצו להיכנס לשוק המקומי". כמו כן, לפי חדד, עשרות מיליארדי השקלים שיצאו מהקרנות האקטיביות מאז פרוץ המהפכה המשפטית, עשויים לחזור לכאן במצב של רגיעה, ולהוסיף ללחצי הביקוש החיוביים.

אלטשולר, מנגד, לא רואה את הדבר כיתרון בהכרח: "שוק המניות הישראלי קטן מאוד והוא נשלט על ידי מוסדיים, והם לא מבצעים פעולות אגרסיביות. 100 אלף שקל יכולים להקפיץ או להפיל מניה. זה בלוף. זה לא אמיתי. בנק הפועלים, המניה הכי סחירה בשוק פחות או יותר, מרכזת מחזור של 100—150 מיליון שקל ביום. אם אתה רוצה למכור או לקנות סחורה ב־500 מיליון שקל, אין לך איך, אתה יכול רק לפרק את השוק בדרך".

4.כדי להבין מה באמת קורה, צריך להסתכל על הנעשה בשוק האג"ח

"השוק העיקרי הוא לא שוק המניות, אלא שוק האג"ח", אומר אלטשולר, ומוסיף: "שם היתה דרמה. האג"ח הארוכות של ממשלת ישראל, ל־10 שנים, עלו מתשואה של 4% לתשואה של 5.1%, זאת בעוד האג"ח המקבילות בארה"ב ירדו מתשואה של 4.5% לתשואה של 3.7%. זה המקום שבו רואים עד כמה השוק לא אופטימי באמת. ושוק האג"ח הוא שוק אמיתי. יש בו מחזורי מסחר, בנק ישראל מנפיק אג"ח בעשרות מיליארדי שקלים מדי חודש".

כשתשואה על אג"ח עולה, פירוש הדבר הוא שהמשקיעים חוששים לכך שישנה עלייה בסיכון שהגוף שהנפיק את האג"ח, כלומר מי שלווה מהם כסף, יתקשה להחזיר את החוב, ולכן הם דורשים פיצוי גבוה יותר. במילים אחרות, את כל החששות ניתן לראות בשוק הזה. אתמול אג"ח של ישראל ל־10 שנים ירדה ב־0.43%, שיעור ירידה משמעותי בשוק האג"ח.

מני מוסיף כי "בשוק האג"ח העולמי ראינו בחודש האחרון ירידה בתשואות על רקע הורדת הריבית בארה"ב ובאירופה, ובשל התמתנות האינפלציה. בישראל אנחנו בסצנריו אחר לחלוטין. התשואות עלו והפער בין האג"ח שלנו לשל ארה"ב מתרחב, וזאת בשל הצפי של המשקיעים להכבדה על תקציב המדינה, העמקת הגירעון ויתר הנזקים והדברים שהמדינה תצטרך לממן תוך כדי ואחרי המלחמה. ואת זה היא תצטרך לממן, בין היתר באמצעות גיוס אג"ח, בעיקר לטווח ארוך. אז התשואה עולה".

לפי לוי, "שוק האג"ח משדר פסימיות. בו כן רואים את הסיכוי להתממשות תרחיש שלילי, והסיכוי הזה אף גבר לפי השוק הזה. אם חזית הצפון תסלים ותתפתח לכדי מלחמה רחבה, יש לכך משמעויות תקציביות, אפילו גדולות יותר מאלו שעימן התמודדנו עד כה". לוי מוסיף כי את הפסימיות אפשר לראות במקום נוסף — בשוק המט"ח. אך הוא מדגיש שדווקא לא בשער השקל־דולר, אלא בשער השקל־יורו ובשער השקל־ליש"ט. ואכן, בחודש האחרון היורו זינק מ־3.9 שקלים ל־4.2 שקלים, והליש"ט מ־4.87 שקלים ל־5.04 שקלים. "הבורסה קצת חריגה, אבל יש עליית מדרגה בסיכונים, והבורסה לא מראה את זה. השוק אמנם התרגל למצב, אז הוא לא יורד, אבל עשוי להיות לו קשה מאוד לעלות בהשוואה גלובלית".