אתר בנייה | צילום: דנה קופל

אתר בנייה | צילום: דנה קופל

פרשנות

הנגיד הוריד את הכפפות, החזר המשכנתא יזנק

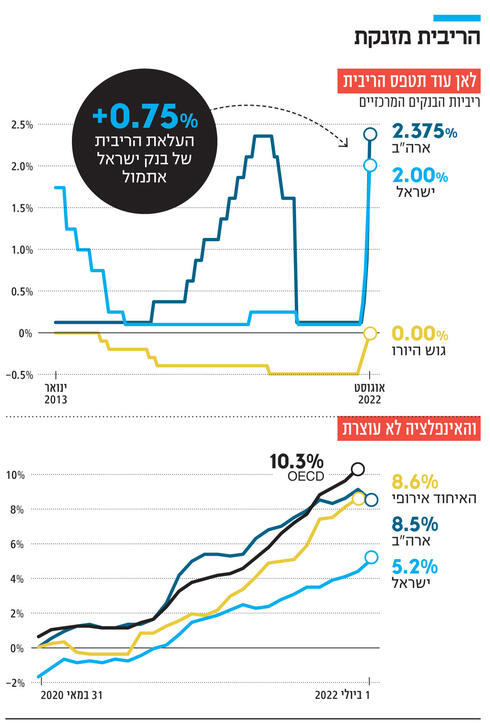

החלטת בנק ישראל להעלות את הריבית ב־0.75%, השיעור הגבוה זה 20 שנה, משדרת מלחמה עיקשת באינפלציה; המחיר לנוטלי המשכנתאות: ההחזר החודשי יטפס בעקבות ההחלטה ב־140 שקל בחודש בממוצע. מאז תחילת העלאות הריבית ההתייקרות החודשית עומדת על 330 שקל; הציפייה מהמהלך: מיתון בעליית מחירי הדיור

החלטת בנק ישראל להעלות את הריבית בחדות ב־0.75% לרמה של 2%, נובעת בעיקר מהרצון לשדר לשווקים כי הבנק נחוש במאבקו באינפלציה. בנק ישראל היה יכול למצוא צידוקים וטיעונים שיסבירו עליית ריבית מתונה יותר של 0.5%, אך העדיף שהמסר של מלחמה בלתי מתפשרת באינפלציה יהיה ברור וצלול, מובן לכולם, ללא כוכביות, וללא הערות שוליים.

העלאות הריבית של בנק ישראל מייקרות כמובן את המשכנתאות של הציבור. ואכן ההעלאה החדה מעלה את העלות של רכיב הפריים במשכנתא, העלייה המדויקת תלויה במשך הזמן שנשאר לפרעון המשכנתא, ובגובה ההלוואה במסלול הפריים. במשכנתא ממוצעת, בגובה של 950 אלף שקל, שנלקחה בשנה וחצי האחרונות למשך 20 שנה, העלאת הריבית אמש תייקר אותה ב־140 שקל בחודש. התייקרות המשכנתא הממוצעת מאז תחילת העלאות הריבית במרץ־אפריל כבר עומדת על 330 שקל בחודש.

אם בוחנים חישוב קיצוני יחסית, שבו רכיב פריים של כ־400 אלף שקל (40% ממשכנתא בגובה של מיליון שקל), שנלקחה בחודש הקודם למשך 30 שנה, הרי העלאת הריבית אמש תייקר אותה ב־250 שקל בחודש. במקרה זה ההתייקרות החודשית להלוואה שנלקחה במרץ או אפריל 22, תהיה כבר כ־650 שקל.

עם זאת, כנראה ששוק הדיור דווקא היה אחד מהשיקולים שתרמו להעלאת הריבית האגרסיבית, שכן העלאת הריבית תייקר את המשכנתאות ובכך עשויה לצמצם את קצב עליית מחיר הדירה או להקטין את הביקושים למשכנתאות חדשות, הקטנה שתתרום לעצירת עליית המחירים. בשבוע שעבר פורסמו הנתונים על קצב עליית מחירי הדירות בשנה האחרונה, הנתונים לימדו על קצב של כ־18%. בנק ישראל לא סבור שהוא צריך או יכול להשתמש בכלי הריבית כדי להוריד או לרסן את מחירי הדירות, אך ברגע האמת כשהוא נאלץ להחליט בין העלאה מתונה לבין העלאה חדה יותר, ייתכן מאוד שהעובדה כי העלאה אגרסיבית יותר תתרום לריסון הביקושים לשוק הדיור, היוותה שיקול להעלאת הריבית.

ההיגיון המסדר מאחורי ההחלטה להעלאה כה חדה של הריבית פשוט. נכון להיום, הסיכון מהתפרצות אינפלציונית גבוה יותר מאשר העלאת ריבית גבוהה מדי. או במילים אחרות, נכון להיום בתנאי אי־ודאות, מחיר הטעות מול האינפלציה גבוה יותר ממחיר הטעות אל מול הכלכלה.

עצם ההחלטה על העלאת הריבית היה מתבקש, האינפלציה בשנה האחרונה נמצאת 2.2% מעל היעד העליון של יציבות המחירים והגיעה לרמה של 5.2%, וכל ניתוח של האינפלציה מראה כי מדובר בעליית מחירים כללית שלא ניתן לייחס לסעיף כזה או אחר במדד. גם בניכוי מחירי האנרגיה, האינפלציה השנתית עומדת על 4.5%, וגם בניכוי הדיור והפירות והירקות האינפלציה עומדת על 5.5%, וגם אם ננכה את האנרגיה, את הפירות והירקות ועוד השפעות של מיסוי נגיע ל־4.4%. גם אם נבקש להסתכל בנפרד על הרכיב הלא־סחיר במדד, נראה אינפלציה של 4.1%.

כשהאינפלציה משתקפת בכל סעיפי המדד ולא ניתן לטעון יותר שהיא נובעת כולה מבעיות בשרשראות האספקה, ביקושים כבושים או מחירי האנרגיה, הרי שהבנק המרכזי מוכרח להעלות את הריבית. למרות שיש גורמים רבים שמביעים ספק בנוגע ליכולת של הבנק המרכזי להשפיע על האינפלציה באמצעות הורדת הריבית, שכן חלק משמעותי מהאינפלציה מיובא, הרי שאם הבנק לא יעלה ריביות, האינפלציה תתבסס ותתפשט לכל שאר סעיפי המדד, תשפיע על הציפיות העתידיות לאינפלציה, ותביא להתפרצות האינפלציונית.

אך מאידך, ההתלבטות בין העלאה מתונה של 0.5% לבין העלאה חדה של 0.75% היא התלבטות מורכבת שנוגעת לשורה של סוגיות כלכליות. ככל שההעלאה אגרסיבית יותר היא עשויה לרסן את השוק באופן חזק יותר, ומתגבר החשש כי ההעלאה תביא לירידה בפעילות הכלכלית ולאבטלה. העלאה אגרסיבית יותר מחזקת עוד את השקל ומוזילה את הייבוא אך פוגעת ביצואנים. אבל ההתלבטות העיקרית בין ההעלאות נגעה לשאלת המסר, העלאה של 0.5% עשויה היתה להעביר מסר של סובלנות כלפי האינפלציה. והעלאה של 0.75% מעבירה את המסר של מלחמה עיקשת ובלתי מתפשרת באינפלציה.

המסר הזה היה כל כך חשוב לבנק ישראל שהוא העלה את הריבית באופן חד, למרות שהוא משוכנע שהאינפלציה לקראת ירידה בלי קשר. הוועדה ציינה במכתב המלווה את ההחלטה שהיא סבורה שהפחתת מס הבלו, הירידות במחירי הנפט ועוד סחורות, ההקלה בשרשראות האספקה והתחזקות השקל, יפעלו למיתון האינפלציה. ההשערות של הוועדה אינן רק משאלת לב, אלא באות לידי ביטוי גם בציפיות לאינפלציה שירדו בחדות, הירידה החדה ביותר בציפיות לאינפלציה מצויה אצל החזאים שהורידו את תחזית האינפלציה מ־3.2% ל־2.5%.

המקום היחידי שבו ציפיות האינפלציה לא ירדו מתחת ל־3%, זהו שוק ההון, הפער בין אג"ח צמודה לאג"ח לא צמודה עומד עדיין על יותר מ־3.1%. וזה מדגים כי למרות התחזיות של הכלכלנים בבנק ישראל ובעולם הפיננסי לוקח לשוק להפנים כי האינפלציה לקראת ירידה, וכי הם מושפעים מאוד ממדד יולי שזינק באופן חד ב־1.1%. בנק ישראל בחר שלא להתעלם מהנתון הדרמטי שתפס את כותרות העיתונים בשבוע שעבר, זאת אף על פי שבעיניו מדובר בנתון שכבר איבד מהרלבנטיות שלו.

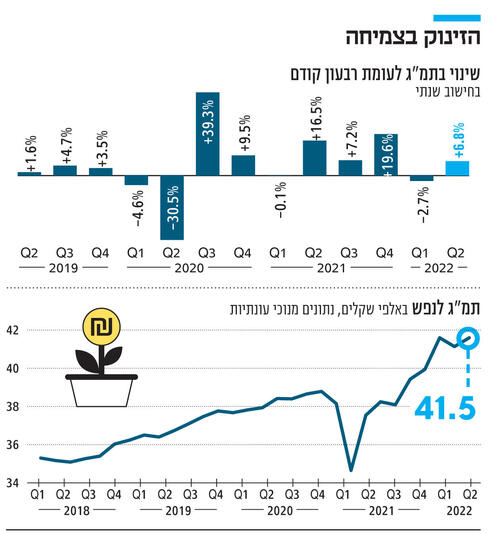

אחד הנתונים המעניינים שהתחבאו בהחלטת הריבית הוא שכלכלת ישראל נמצאת כעת מעל קו המגמה שלה. כלומר, כלכלת ישראל גדולה יותר מאשר התחזיות ארוכות הטווח שקדמו לקורונה. מדובר בנתוני הצמיחה המרשימים של כלכלת ישראל ברבעון השני, צמיחה של 6.8% בחישוב שנתי. עובדה זו מעניקה לוועדה המוניטרית סביבת עבודה קלה בהרבה, שכן המשק צומח בחדות, והפעילות בו מרשימה גם בהשוואה למדינות העולם.

חשוב יותר הוא מה שמתרחש בשוק העבודה, שכן בנק ישראל מודאג יותר ששיעורי האבטלה יעלו מאשר שהפעילות הכלכלית תואט. במובן זה בנק ישראל לא מביע שום חשש, שיעור התעסוקה בישראל (בגילאי 64-25) הגיע לרמת שיא של 78.9%, מספר המשרות הפנויות הוא סביב 150 אלף, ובמרבית הענפים ממשיכים לדווח על מחסור בעובדים.

במובן זה, הדילמה הקלאסית של בנק מרכזי, שצריך להחליט בין יציבות מחירים לבין האטה במשק ואבטלה, כמעט ולא היתה קיימת. בנק ישראל חש בטוח מאוד בכלכלה הישראלית וביכולת שלה לעמוד בהעלאת ריבית אגרסיבית במעט מהציפיות המוקדמות. כאן חשוב להזכיר את מה שבנק ישראל עצמו מזכיר, גם עכשיו, אחרי העלאות הריבית: הריבית הריאלית בישראל היא שלילית, וסביבת הריבית הריאלית השלילית או הקרובה ממש לאפס משתקפת בשוק ההון גם בציפיות העתידיות לעוד חמש ועשר שנים.

עם זאת, בנק ישראל מביע כמה חששות מאקרו־כלכליים שעשויים להשפיע על הכלכלה הישראלית. ראשית, הבנק העולמי הקטין את תחזית הצמיחה העולמית לרמה של 3.2% ב־2022 ו־%2.9 ב־2023. שנית, האינפלציה בעולם ממשיכה להרים ראש ומגדילה את הסיכון לעליות ריבית חדות שיביאו למיתון. שלישית, אי־היציבות הפוליטית בישראל עשויה להשפיע על הכלכלה הריאלית. לדעת הבנק, הגורמים הללו "עלולים להעיב על הפעילות הכלכלית במשק". אך גם מנקודת מבט זו יש יתרון בהעלאת ריבית אגרסיבית, שכן החששות הללו הם חששות של הטווח הבינוני ולא חששות של הטווח המיידי, והבנק המרכזי מעדיף למצוא את עצמו עם ריבית כמה שיותר גבוהה כשהמשק נכנס למשבר.