צילום: אוראל כהן

צילום: אוראל כהן

המוסדיים צריכים להגיד לא לעסקת yes במחיר הנוכחי

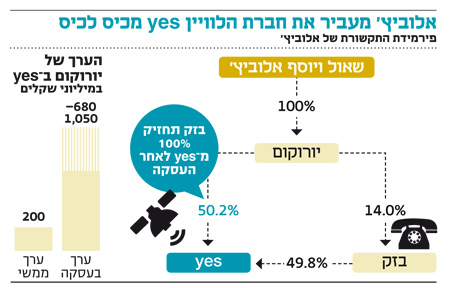

שאול אלוביץ' ששולט ב־yes באמצעות יורוקום, מתכוון למכור בעסקת בעלי עניין את חלקו בחברת הלוויין לבזק – גם היא בשליטתו. אך בעוד שיורוקום תקבל מזומנים תמורת חוב נחות, הרי שהיקף הערך שינבע לבזק תלוי בסינרגיה בין החברות ובהצלחתה של בזק להכיר בהפסדים הצבורים של yes

05.03.2015, 07:43 | אורי טל טנא

בזק ויורוקום מקדמות עסקת בעלי עניין למכירת אחזקות יורוקום בחברת הטלוויזיה בלוויין yes. העסקה מלווה בשתי הערכות שווי שונות מאוד לגבי שווי המיזוג עבור בזק. אבל בכך בזק ויורוקום מטשטשות שאלה מהותית אחרת: מהו הנכס הנרכש ומה ערכו הנוכחי עבור שתי החברות?

קראו עוד בכלכליסט

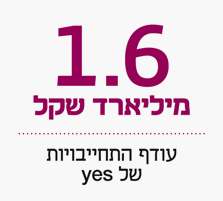

נורות אזהרה

מצניעים ערך אחד ולא השני

בדו"ח השנתי של 2013, רשמה בזק את חלקה ב־yes בשווי של 979 מיליון שקל. השווי מורכב מהערך החשבונאי של הלוואות הבעלים שהיא נתנה – 1.968 מיליארד שקל, ועוד רכיב מוניטין מהותי, פחות חלקה בגרעון בהון של yes. חישוב הערך של ההלוואות מקנה ערך כמעט מלא (99.7%) להלוואות בריבית 11%, ערך של 75.8% להלוואות בריבית 5%, וערך של 7.4% בלבד לחוב הנחות (בגלל הסיכוי הנמוך להחזר חוב זה). תחת הנחות אלו (ההנחות לקוחות ממאזני בזק) הערך של האחזקה של יורוקום ב־yes (נתעלם בחלקם בהון העצמי השלילי) הוא 417 מיליון שקל. אם נוסיף את חלקה בגרעון בהון העצמי של yes נקבל ערך שלילי. בפועל, ליורוקום אין תזרים מזומנים מ־yes, וקשה לראות מתי תצליח לחלץ ערך מ־yes ללא עסקת בעלי העניין עם בזק. גם הערכת השווי שביצע מריל לינץ' לא התעלמה ממבנה הלוואות הבעלים של yes. מריל לינץ' העריך את השווי הנוכחי של הפעילות של yes ב־3 מיליארד שקל עד 3.5 מיליארד שקל. מסכום זה הפחיתו את עודף ההתחייבויות לצדדים שלישיים (1.61 מיליארד שקל) ואת היתרה חילקו בחלקה של יורוקום בחוב נושא הריבית של yes. התוצאה היא ערך נוכחי של 199 מיליון שקל לאחזקה של יורוקום ב־yes. החישוב של מריל לינץ' מניח שווי אפס לחוב הנחות. פרופ' ברנע מבצע הערכת שווי דומה לנכסי yes ולערך הנובע מהם לאחזקה של יורוקום ב־yes ומגיע לתוצאה זהה לזו של מריל לינץ' – 200 מיליון שקל. המצגות של בזק בנוגע לעסקה מצניעות את הערך שיש ליורוקום בבזק ומבליטות את תוספת הערך עבור בזק שתיווצר מההפרש בין הרווח הצפוי לבזק מהסינרגיה ומנכס המס, פחות התשלום שבזק תשלם עבור חלקה של יורוקום ב־yes.מי מרוויח?

תועלת לוט בערפל לבזק

חלקה של יורוקום בבזק הוא 15.7% בלבד כיוון שהשליטה בה מוחזקת בשרשור דרך בי קומיונקיישנס ואינטרנט זהב. ולכן בעסקת בעלי העניין היא מוכרת נכס בעייתי עבורה (yes) לחברה נינה, והציבור מקבל 84.3% מהנכס הנמכר. התועלת עבור יורוקום מעיסקה זו עצומה, משום שהיא תקבל מזומן בהיקף 680 מיליון שקל, ועוד תשלומים מותנים של 370 מיליון שקל התלויים ברווחיות העתידית של yes, ובהיקף ותזמון הטבות המס שינבעו לבזק מהעסקה. מנגד, הרווח לבזק תלוי מאוד בהיקף הסינרגיה שתהיה לחברה עם yes, בהצלחה שלה להוריד עלויות בהיקף גדול בחברה, וביכולת להגיע להסדר עם רשות המיסים על המתווה לניצול ההפסד הצבור של yes (נושא בעייתי משום שחלק מהותי מההפסד הצבור נובע מהריבית להלוואות הבעלים). עסקת בעלי העניין המוצעת מצוינת עבור יורוקום. עבור נכס ששתי הערכות שווי נקבו עבורו ערך של 200 מיליון שקל היא תקבל סכום הגבוה פי 3.4 עד 5.25 מזה שננקב בהערכות השווי. העסקה, כנראה, תיצור גם ערך חיובי עבור בזק, אך את היקפו קשה מאוד להעריך. במצב זה אנחנו מצפים מהמוסדיים המחזיקים עבור הציבור במניות בזק לדרוש ירידה מהותית במחיר שבזק תשלם לבעלת השליטה, יורוקום, כתנאי לביצוע העסקה.

5 תגובות לכתיבת תגובה