צילום: אוראל כהן

צילום: אוראל כהן

בלעדי לכלכליסט

חברת ביטוח אמריקאית וקבוצה סינית רוצות את כלל ביטוח

נציגי חברת הביטוח אמטראסט, שנפגשו עם מנכ"ל כלל ביטוח איזי כהן, מבקשים כעת להשתתף במכרז לרכישת השליטה בחברת הביטוח הישראלית. נציגי קבוצת ההשקעות XIO צפויים להגיע השבוע ולהיפגש עם בעל השליטה אדוארדו אלשטיין

הליך מכירת השליטה בכלל ביטוחמתקדם. ל"כלכליסט" נודע כי חברת הביטוח האמריקאית אמטראסט (AmTrust), מבקשת להשתתף במכרז לרכישת השליטה בחברת הביטוח הישראלית, וכי נציגיה בראשות המנכ"ל בארי זיסקינד הגיעו לארץ לאחרונה ונפגשו עם איזי כהן, מנכ"ל כלל ביטוח.

קראו עוד בכלכליסט

מניות כלל שבשליטת אי.די.בי מוחזקות על ידי הנאמן משה טרי ולפיכך בשלב זה לא מתוכננת פגישה בין נציגי המתעניינים לבעל השליטה באידיבי, אדוארדו אלשטיין.

XIO מנהלת במקביל גם מו"מ לרכישת חברת המכשור הרפואי לומניס.

היכרות קודמת בין כהן והקבוצה הסינית

בין כלל ביטוח וקבוצת ההשקעות הסינית יש היכרות קודמת. אחד השותפים הבכירים ב־XIO הוא קרסטן גאייר (Carsten Geyer) שאחראי על פעילות החברה באירופה ועבד בעבר בקרן ההשקעות פרמירה בתקופה שבה פרמירה התמודדה על רכישת השליטה בכלל ביטוח (בשנת 2011, בעת שהשליטה היתה עוד בידיו של נוחי דנקנר). בפרמירה הסתייעו אז באיזי כהן, מנכ"ל חברת אפריקה ישראל באותה תקופה, וייעדו אותו לכהן כמנכ"ל כלל ביטוח עם רכישת השליטה. המגעים, עם זאת, התפוצצו בספטמבר 2011.

הקבוצה הסינית הנוכחית אינה הראשונה שמתעניינת בשוק הביטוח הישראלי. רק לפני שנה התפוצץ משא ומתן בין אי.די.בי לקבוצת JT CAPITAL הסינית לרכישת השליטה. זאת לאחר שהמפקחת על הביטוח דורית סלינגר אותתה כי לא תמהר לתת את היתר השליטה לרוכשים הפוטנציאליים. לפי ההערכות, JT CAPITAL חזרה באחרונה להתעניין ברכישת כלל ביטוח.

אמטראסט נסחרת בשווי של 5 מיליארד דולר בבורסת ניו יורק. החברה נוסדה ב־1998 ומפעילה רשת סוכנויות ביטוח המתמחות בביטוחי רכוש ונזיקין בארה"ב. פעילות החברה מאורגנת בשלוש חטיבות עסקיות: ביטוח פיצויים, ביטוחי רכוש וחיתום. מטה החברה ממוקם בניו יורק. XIO היא חברת השקעות בינלאומית המתמקדת בהשקעה בחברות צמיחה ולה משרדים בלונדון, שנגחאי והונג קונג. לחברה הון של יותר מ־3 מיליארד דולר הפנוי לביצוע עסקאות בינלאומיות.

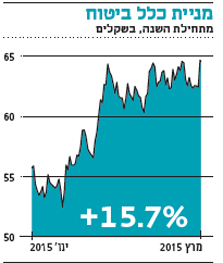

על רקע מצבה הפיננסי של אי.די.בי שעברה באחרונה טלטלה שכללה את הדחתו של היו"ר המשותף מוטי בן־משה והותרתו של אלשטיין כבעל שליטה פעיל יחיד, נראה כי אין מנוס ממכירת כלל ביטוח כדי לשפר את מאזנה הפיננסי של הקבוצה. ככל הידוע, המחיר הנקוב לעסקת מכירת החברה עומד על 4.3 מיליארד שקל — המגלם את הונה העצמי של כלל נכון לדו"חות השנתיים של 2014. זאת לעומת שווי השוק של החברה שעמד, נכון לאתמול, על 3.6 מיליארד שקל. מי שמוביל את הליך המכירה הם ברוקר הביטוח האמריקאי איאון וסיטיבנק. בימים אלו שוקדים בכלל ביטוח על פתיחת חדר מידע עבור רוכשים פוטנציאליים.

מאז שאיזי כהן נכנס לתפקיד המנכ"ל בסוף 2012 הוא פעל לבצע השבחה לקראת מכירה שכללה בין היתר החלפת השדרה הניהולית, מכירה וסגירה של פעילויות מפסידות שהמשמעותית שבהן היא בית ההשקעות כלל פיננסים. כמו כן פעל כהן לחזק את הונה העצמי של כלל שכאמור מהווה אינדיקטור משמעותי לצורך תג המחיר למכירה – חיזוק זה כלל עצירת חלוקת דיבידנדים, הקטנת רמות המינוף וקיצוץ בהוצאות.

10 תגובות לכתיבת תגובה