צילום אוראל כהן

צילום אוראל כהן

גדולה וצולעת או קטנה וצומחת: הנדוניה של כרטיסי האשראי

הפועלים ולאומי יצטרכו למכור בקרוב את ישראכרט ולאומי קארד, וזה הולך להיות כואב. ישראכרט, אף שאינה חפה מבעיות, מספקת 8% מהרווח הנקי של בנק הפועלים, ואילו התשלום שמעבירה לאומי קארד לבנק האב שלה זינק השנה ב־20%

1. הכלות - חזקה עם ירידה ברווח הנקי או קטנה עם שיפור מתמיד

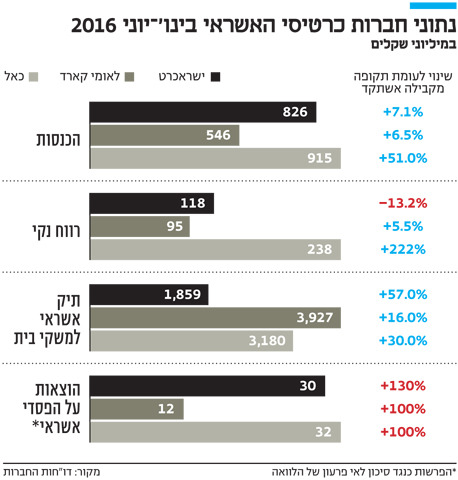

אחרי המלצות ועדת שטרום להגברת התחרות במערכת הבנקאית, שקבעו מהלך של הפרדת חברות כרטיסי האשראי מהבנקים - נמצאות כעת על המדף שתי החברות הגדולות בישראל, ישראכרט ולאומי קארד, שיהיו חייבות להימכר. הדו"חות הכספיים של החברות נותנים למתעניינים ברכישה - ולא חסרים כאלו - הצצה לנדוניה שמביאה הכלה. ולפנינו שתי כלות, אחת גדולה ומדשדשת, והשנייה קטנה יותר, וצומחת.

קראו עוד בכלכליסט

מכיוון שחברות כרטיסי אשראי לא נסחרות, אין להן שווי שוק. מעסקאות שנעשו בעולם, וגם בישראל, השווי של החברה מוערך כמכפיל 10־12 על הרווח (בנטרול נתונים חריגים). הרווח של ישראכרט נמצא בירידה אחרי מחצית פחות מוצלחת, והסתכם ב־118 מיליון שקל, ירידה של 13.2% לעומת המחצית הקודמת. בעוד ישראכרט אמנם גדולה, אך מדשדשת, לאומי קארד קטנה יותר, אך צומחת. הרווח הנקי הסתכם ב־95 מיליון שקל במחצית, עלייה לעומת המחצית המקבילה, אך יותר מכך, במחזור העסקאות היתה במחצית צמיחה של 9.5% בלאומי קארד, אל מול מחצית מקבילה, לעומת 6.4% צמיחה בישראכרט.

אולם, בחינה אמיתית של החוזקה של ישראכרט, צריכה לקחת בחשבון את היקף הכספים הגבוה שהיא מעבירה אל הבנקים, ובעיקר לפועלים, ומקטינים את שורת הרווח - במחצית הראשונה 194 מיליון שקל, עלייה של 9% לעומת המחצית הקודמת. לאומי קארד העבירה 49 מיליון שקל ללאומי במחצית הראשונה, עלייה משמעותית של 20% לעומת המחצית הקודמת.

אם רוצים להבין עד כמה חברות כרטיסי האשראי חשובות לבנקים, ועד כמה הפרידה מהן תהיה כואבת, מספיק להסתכל בסקירת העמלות שפרסם הפיקוח על הבנקים לפני כחודש. בסקירה בלט כי מול הירידה בעמלות הנפוצות בניהול העו"ש, היתה עלייה בעמלת החזקה ושימוש בכרטיס אשראי של 20% בין 2011 ל־2015. אין ספק שעל אף המחצית החלשה, הפועלים צפוי לקבל סכום נאה עבור ישראכרט. אולם, אין ספק שעבור הבנקים, וביחוד עבור הפועלים, הפרידה מחברות כרטיסי האשראי היא פרידה כואבת. הוא אולי יקבל מחיר נאה עבור חברת כרטיסי האשראי שלו, אך בטווח הארוך הוא גם ייפרד מפעילות שמהווה 8% מהרווח הנקי של הבנק, וזה במחצית חלשה.

2. החתנים - לצד הסיכונים, ייהנו מזינוק מרשים בתיק האשראי

החתנים, שמעוניינים לרכוש את חברות כרטיסי האשראי ולהפוך אותן בהליך מזורז לבנקים רזים, צריכים לשים לב למגמה שבלטה בדו"חות המחצית הראשונה אצל כל החברות — הראשונה: הכפלה של ההפרשות לחובות מסופקים, שנלוות לזינוק המרשים בתיק האשראי של שלוש החברות, ובייחוד לאור הגדילה המאוד מהירה של לאומי קארד בתחום. לאומי קארד הכפילה את הפרשותיה לחובות מסופקים במחצית, לעומת המחצית המקבילה, וכך גם כאל. ישראכרט מציגה עלייה של 130% בהפרשות במחצית לעומת המחצית המקבילה. שלוש החברות מציינות את הסיבה — צמיחה בפעילות.

תיק אשראי נאה הוא נדוניה יפה שמביאות חברות כרטיסי האשראי לשולחן, אבל מבחינת איכות האשראי, מדובר באשראי מסוכן יותר, עם בטוחות נחותות לאלו שיש לבנקים. על הסיכון צריכה לפצות הריבית המאוד נדיבה שגובות חברות כרטיסי האשראי. אולם, צריך לזכור שכעת, מבחינה חוקית, חברות כרטיסי האשראי לא כפופות לתקרת הלוואות שקבועה בחוק, ולמעשה מתנהלות כ"חצר האחורית" לפעילות ברמת סיכון גבוהה יותר, של הבנקים השולטים בהן. כאשר הן יעמדו בפני עצמן, וקל וחומר אם הן יהפכו לבנק, יידרש מהקונים טיוב משמעותי של התיק, ושכלול מערכת הבטחונות, וגם ירידה בריבית - על מנת שיוכלו להיות אטרקטיביים מול חברות האם שלהן ומול המתחרים האחרים בשוק.

4 תגובות לכתיבת תגובה