צילום: יח"צ

צילום: יח"צ

ראיון כלכליסט

"גיוס אג"ח בארה"ב מחייב מינוף נמוך מ־40%. אנחנו לא שם"

קרן הריט האמריקאית KBS, שגייסה בישראל 970 מיליון שקל באג"ח, היא בין הגדולות בגל גיוסי הנדל"ן מארה"ב. מנהליה מאשרים לכלכליסט כי הם שוקלים הנפקת מניות בבורסת תל אביב אם יתגברו על בעיית מיסוי, מבהירים למה ביצעו רכישה עצמית בהיקף של 25 מיליון דולר אף שהבטיחו לא לחלק דיבידנד לפני מכירת נכסים, ולא מרוצים מהחלטת הפד: "זו טעות להעלות את הריבית כי השוק האמריקאי חזק"

שמונה שנים עברו מאז הגיעו בטפטוף יזמי הנדל"ן האמריקאים הפרטיים הראשונים לגייס אג"ח בבורסת תל אביב לחברת נדל"ן אמריקאית ועד לשיטפון של גל החוב שהביאו לכאן תאגידי נדל"ן גדולים מארה"ב. אחת הגדולות בין 18 החברות האמריקאיות שגייסו עד כה יותר מ־12 מיליארד שקל בתל אביב היא קרן הריט KBS Strategic Opportunity של פיטר מקמילן וקית' הול, העוסקת ברכישה ובניהול של נכסים מניבים עם פוטנציאל השבחה בארה"ב.

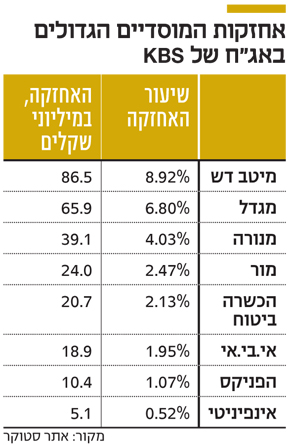

עיקר הנכסים של KBS, בשווי של 1.7 מיליארד דולר, הם בנייני משרדים ותעשייה, יש לה הון עצמי של 860 מיליון דולר, והיא הראשונה בין מגייסות החוב מארה"ב שמפוקחת על ידי רשות ני"ע האמריקאית. ההנפקה של KBS זכתה לביקושי יתר, והיא גייסה לבסוף במרץ השנה 970 מיליון שקל (250 מיליון דולר) באג"ח שמדורגות -AA בידי S&P מעלות ודירוג מקביל של Aa3 ממידרוג, ונסחרות כיום בתשואה לפדיון יציבה של 4.7%.

קראו עוד בכלכליסט

רוצים גם מניות

בראיון ראשון לתקשורת הישראלית הם מספרים ל"כלכליסט" על הרצון שלהם לבצע הנפקת מניות ראשונית (IPO) בתל אביב — כפי שנחשף ב"כלכליסט" לפני שלושה שבועות — על התעניינות של גופים פיננסיים אמריקאיים בכלי גיוס האג"ח שהבורסה הישראלית מציעה ועל הדרך שבה הצליחו לאחד בין שני גופי החיתום המתחרים, פועלים אי.בי.אי ולאומי פרטנרס, להנפקה שלהם. "היינו מופתעים מרמת ההיכרות שיש למשקיעים הישראלים עם השוק בניו יורק, ובארה"ב בכלל", אמר מקמילן. "הם שאלו אותנו שאלות חכמות שלא שמענו אפילו ממשקיעים אמריקאים. אנחנו אוהבים מאוד את השוק הישראלי, ונשוב בקרוב לישראל לבחון אפשרויות גיוס נוספות".

מקמילן והול הכירו בסוף שנות השמונים באמצעות חברים משותפים. מקמילן, שהיה מנהל השקעות בכיר בחברת הביטוח AIG, היה גם אחד הלקוחות הגדולים של הול, שניהל באותם ימים את פעילות החוב של בנק קרדיט סוויס בניו יורק. השניים החליטו לשנות כיוון ולהקים חברה עצמאית משותפת שתעסוק בנדל"ן מניב. ב־2005 הם חברו לפיטר ברן וצ'ארלס שרייבר, שני השותפים המייסדים של קבוצת KBS, שעסקו עד אז בייעוץ בתחום הנדל"ן לגופים מוסדיים גדולים בארה"ב. מקמילן והול חיברו את הידע הפיננסי שלהם לידע הנדל"ני של שני השותפים הקיימים, כדי לעסוק בפעילות של ניהול נדל"ן ולא רק בייעוץ. ב־2005 הם הקימו את KBS Capital Advisors — חברת ניהול של קרנות ריט בלתי סחירות.

מאז ועד היום הקימו מקמילן והול שבע קרנות ריט בעלות היקף נכסים כולל של כ־8 מיליארד דולר. הקרן שגייסה את החוב בתל אביב נחשבת לבינונית בין הקרנות של KBS מבחינת היקף נכסיה, ויש לה מועד הנזלה שנקבע ליולי 2019. תקנון הקרן קובע כי אם היא לא תציע את המניות שלה לציבור עד מועד ההנזלה, היא תצטרך לפנות לבעלי המניות לקבלת אישור למכירת נכסים והנזלת הקרן או לפנות לוועדת ניגוד עניינים (שמורכבת מדירקטורים של החברה) בבקשה לדחות את מועד ההנזלה. פירעונות האג"ח (קרן) למחזיקים הישראלים חלים בשנים 2019–2023, לאחר מועד ההנזלה, אולם בשטר הנאמנות נקבע כי הנזלת הקרן תהווה עילה למחזיקים לדרוש פירעון מיידי של החוב. הקרן המגייסת מוחזקת בידי 15,374 בעלי מניות, שאף לא אחד מהם מחזיק יותר מ־1.05% מהון המניות שלה, כאשר מקמילן והול עצמם נמנים עם בעלי המניות.

סוגיית המס עוד לא נפתרה

אתם עדיין שוקלים לבצע הנפקת מניות ראשונית בתל אביב?

מקמילן: "זה משהו שאנחנו בודקים אותו כרגע ומאוד רציניים לגביו. אין כרגע משהו קונקרטי, ואם יהיה, נדווח. אבל הרעיון הוא שיש היום שלוש קרנות ריט בבורסת תל אביב וכולן משקיעות אך ורק בישראל. לכן זה מריח לנו כמו הזדמנות לגייס כסף ולהציע למשקיעים הישראלים להיחשף דרך מניות לשוק הנדל"ן בארה"ב שהם אוהבים. אנחנו חושבים שיש לנו מוצר טוב להציע למשקיעים הישראלים, אז למה לא?".

מה שבעיקר מפריד בין מקמילן והול לבין ההנפקה היא סוגיית מיסוי, המשפיעה על חברות זרות שרוצות להנפיק בתל אביב. מוסדיים ישראליים גדולים נהנים כיום מפטור של 30% מניכוי מס במקור על חלוקת דיבידנד או רווחי הון על מכירת מניות. פטור זה לא חל על השקעה בחברות זרות, וב־KBS חוששים שהיא לא תקרוץ למשקיעים עד שתפתור את סוגיית המס. צוות ישראלי, הכולל עורכי דין ויועצים שונים, פועל בימים אלה עם הבורסה ועם רגולטורים שונים כדי לפתור את הסוגיה. אם יצליחו, זה יהיה פתח לחברות נדל"ן אמריקאיות נוספות לבצע הנפקות ראשוניות בתל אביב.

בינתיים הול ומקמילן החליטו לפעול במישור נוסף להגדלת ההון העצמי של הקרן, באמצעות הפיכתה לקרן Nav Reit. המשמעות של המהלך היא כי מעתה הקרן של KBS תאפשר למשקיעים לרכוש ולמכור מניות שלה על בסיס שווי נכסי שבועי או יומי, ולא על בסיס שווי שנתי (NAV), כפי שנעשה כיום. כיוון שהקרן אינה נסחרת בבורסה כלשהי, מכירה של מניות בה נעשתה עד כה על בסיס חישוב שווי הנכסים לפי מודל NAV (Net Asset Value), שמעריך את שווי הנכסים על פי הערך הכלכלי שלהם וההתחייבויות הקיימות במאזן. מקמילן והול מקווים שלאחר הפיכתה ל־Nav Reit תוכל הקרן למשוך אליה משקיעים נוספים. לצורך העניין הקרן הגישה טיוטת תשקיף ראשונית לרשות ני"ע האמריקאית לגיוס של עד מיליארד דולר, אולם עדיין מדובר בשלב לא מחייב.

האם אתם קטנים מדי בשביל לגייס אג"ח חברות בארה"ב?

הול: "קרנות ריט אחרות שלנו יכולות, כי הן גדולות, אבל הקרן שהנפיקה בישראל לא יכולה. אם אתה רוצה לגייס אג"ח חברות בארה"ב, אתה צריך להיפטר מכל השעבודים הראשונים על הנכסים שלך, כדי לקבל דירוג אשראי שמהווה תנאי יסוד להנפקת אג"ח חברות בארה"ב. אחרת לא יהיו קונים. אתה חייב גם להיות בעל היקף נכסים של 2.5 מיליארד דולר לפחות ולהוריד את שיעור המינוף שלך אל מתחת ל־40%. אנחנו לא עומדים בדרישות האלה. מה שכן, אני לא אופתע אם בנקאים אמריקאים הרואים עכשיו מה שקורה בישראל יגידו שזה מכשיר חוב די חכם וירצו לעשות גם".

שמעת בנקאים מדברים על זה?

הול: "כן, בהחלט. הכלי הזה ימלא פער שהיה חסר בשוק האמריקאי. עד היום גייסנו רק חוב ראשון על הנכסים שלנו, וזו לא בעיה לקבל חוב כזה עד שיעור מינוף של 60%. לאחר מכן ישנו שוק החוב של המזנין (הלוואות הניתנות לנכס אחד ללא שעבוד). אבל הגופים המלווים ירצו להרוויח 10% ויותר בריבית, והם יהיו מוכנים לממן נכסים רק בשיעור מינוף של 75% ומעלה. אבל כיוון שאנחנו קונים נכסים בעלי פוטנציאל השבחה ועם שיעור תפוסה נמוך יחסית, לא יכולנו להשיג מימון ראשון גבוה בשיעור מינוף של 55% או 60%.

"כשבאנו לישראל, שיעור המינוף שלנו היה 40%, ולאחר הגיוס עלינו לשיעור מינוף של 55%. זה, למעשה, מילא את הפער שהיה חסר לנו. כל החלק של המימון באמצע היה חסר לנו בארה"ב. כזה שימלא את המרווח שבין 40% ל־55%, ואת זה מצאנו רק בישראל".

אז יכול להיות שהישראלים טיפשים ומוכנים לממן עסקאות שהאמריקאים לא מוכנים לממן?

הול: "אני בטוח שאתם אומרים לעצמכם ש'אם האמריקאים דורשים ריביות גבוהות יותר על חוב מזנין או משהו דומה, ובישראל יש ריביות נמוכות, אז בטח יש תמחור לא נכון. אבל זה לא נכון. בארה"ב אתה מגייס חוב וסוגר אותו. המלווה נשאר עם הסיכון ללא שינוי, ולא יכול לעשות כלום גם אם קורה משהו. בישראל, מנגד, תנאי החוב משתנים בהתאם לסיכון. אם אני מגייס חוב ולא עומד באמות מידה שנקבעו, אני צריך להתאים את הריבית שאני משלם על החוב שלי. יש כאן הרבה הגנות, ואת זה אין בארה"ב, ולכן יש פער בתמחור".

חמש עסקאות מאז הגיוס

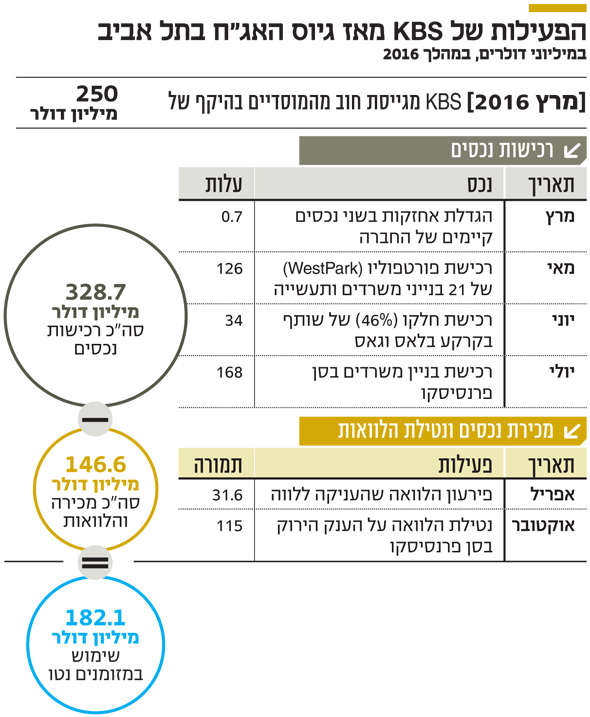

מאז גייסה את החוב בישראל במרץ השנה, ביצעה KBS חמש עסקאות בהיקף כולל 328.7 מיליון דולר, ומנגד היא מכרה נכסים ונטלה הלוואות על הנכסים בהיקף כולל של 146.6 מיליון דולר. כך שנטו היא הוציאה מקופתה 182.1 מיליון דולר על רכישה ומכירה של נכסים מאז הגיוס ועד היום. שתי העסקאות הראשונות בוצעו במרץ, כשהקרן הגדילה את האחזקות שלה בשני נכסים קיימים תמורת 700 אלף דולר. במאי היא רכשה ללא חוב פורטפוליו של 21 בנייני משרדים ותעשייה (Westpark) בוושינגטון תמורת 126 מיליון דולר. ביוני היא רכשה את חלקו (46.04%) של שותף שלה בקרקע בלאס וגאס תמורת 34 מיליון דולר ורשמה על כך רווח של 29.6 מיליון דולר. ביולי היא רכשה את הענק הירוק, מגדל משרדים ישן בסן פרנסיסקו, תמורת 168 מיליון דולר, ומאוחר יותר נטלה עליו הלוואה של 115 מיליון דולר. המכירה היחידה שביצעה היתה באפריל, כשפרעה הלוואה של 31.6 מיליון דולר שהעניקה בעבר.

הקרן צריכה להתנזל עד יולי 2019. אתם מתכוונים למכור נכסים בקרוב?

מקמילן: "כן. ברגע שבניין שלנו מגיע לשיעור תפוסה של 95% ומעלה, ואין אפשרות להשביח אותו יותר, אז זה הזמן למכור ולחפש אחר השקעות חדשות. יש לנו 12 בניינים למכור, ואנחנו עדיין חושבים מה נכון למכור קודם".

קניתם את חלקו של השותף שלכם בקרקע בחצי משווייה, ומיד רשמתם רווח גדול. על בסיס מה?

הול: "נכון, אבל זה בגלל שרכשנו בזול. ניצלנו הזדמנות של מישהו שהיה חייב למכור, אבל לא שיערכנו את הקרקע מחדש. אין לי ספק שנצליח למכור את הקרקע הזו אפילו במחיר גבוה יותר".

מקמילן: "הוא ממש רצה לצאת וביקש מאיתנו לשלם 70 דולר ל־4 דונם — ואנחנו הורדנו אותו, כי לא היה מישהו אחר שיקנה את הקרקע. בסוף שילמנו 53 דולר ל־4 דונם. אנחנו מקווים שנמכור חלק מהקרקע עד פברואר הקרוב. המספרים שאנחנו מדברים עליהם נעים סביב 100 דולר לאייקר — ואף יותר".

לפני ההנפקה אמרתם שתחלקו דיבידנד חריג של 180 מיליון דולר לבעלי המניות רק אחרי שתמכרו נכסים. עדיין לא מכרתם נכסים וכבר עשיתם רכישה עצמית של 25 מיליון דולר כחלק מהסכום הזה. מדוע?

הול: "זה נכון שאלה שני כלים דומים, אבל רכישת מניות זה לא בדיוק דיבידנד. חלוקת דיבידנד הולכת לכל בעלי המניות, והכסף מרכישת מניות הולך רק למשקיעים מסוימים. בקרן שלנו יש חובת נזילות של 5%. אם מישהו רוצה להנזיל, הוא בא לחברה ומבקש לפדות את כספו. היתה לנו הזדמנות ועשינו את זה".

אילו שווקים אתם בוחנים עכשיו להשקעה?

מקמילן: "בשנים האחרונות מאז המשבר כל הקרנות הגדולות רוצות נכסים רק בערים מרכזיות כמו ניו יורק ולוס אנג'לס. זה יצר שוויים מאוד מנופחים בערים אלה. מצאנו נכסים טובים בבוסטון ובניו יורק, והיינו מופתעים לגלות שם נכסים עם פוטנציאל. אבל רוב הנכסים שאנחנו מחפשים הם באזורים שלא היו ברדאר של הקרנות הענקיות, ולכן אנחנו מוצאים שם הזדמנויות טובות יותר. היום יש יותר משקיעים שמחפשים השקעות בערים אלה והשוויים עולים, לכן אני מניח שבקרוב נחפש שווקים חדשים".

איך אתם מאתרים אזורים חדשים?

מקמילן: "בעיקר לפי עלייה בעבודה. במקומות שבהם יש עליות חדות במספר המועסקים והשוויים נמוכים זה מאותת לנו שיש פוטנציאל".

אם הריבית בארה"ב אכן תמשיך לעלות, איך תיערכו לכך?

מקמילן: "אנחנו חושבים שזו טעות להעלות ריבית, כי השוק האמריקאי חזק מבעבר. בזמן שבנקים אחרים בעולם עושים הקלות כמותיות, אם אנחנו נפעל הפוך זה יפגע בדולר ובחברות האמריקאיות. הכלכלה לא מספיק חזקה כדי לפגוע בדולר".

הול: "זה לא ממש ישפיע על הנכסים שלנו, ואפשר למצוא עדות לכך במאי 2013. יו"ר הפד דאז בן ברננקי דיבר על עליית ריבית קרובה, ותשואת האג"ח הממשלתית של ארה"ב עלתה ביותר מ־100 נקודות בסיס מ־1.7% לאזור 3%. שיעורי ההיוון על הנכסים שלנו לא השתנו, ולכן גם השוויים לא השתנו. רק אם התשואה היתה מגיעה לאזור 4%, היינו אולי רואים ירידה בשווי הנכסים שלנו".

הבחירה בטראמפ תשפיע עליכם?

מקמילן: "הוא היה יזם נדל"ן, ולכן אני לא חושב שהוא ישנה את סביבת העבודה בתחום. השווקים היו מודאגים, כי לא ידעו מה הוא יעשה. בהתחלה חשבו שתהיה מכה בשווקים, ובסוף יש ראלי. אנשים מתחילים לחוש יותר נוח, ואי־הוודאות נעלמת. התשואות עלו קצת, אבל זה לא מהותי. אם זה יימשך, זה כבר סיפור אחר".

בחרתם שני חתמים בישראל, פועלים אי.בי.אי ולאומי פרטנרס, למה?

מקמילן: "מצחיק שאתה שואל, כי כבר נשאלנו על זה בישראל ולא הבנו למה. התשובה היא, למה לא? אנחנו לא משלמים להם יותר, אלא פשוט מחלקים את העמלה שלנו ביניהם. בארה"ב זה נפוץ מאוד לקחת כמה חתמים בכל הנפקה. שמענו מאוחר יותר שהיה איזה סכסוך בין פועלים ללאומי, אבל אנחנו לא נכנסים לזה. ישבנו עם החתמים, ראינו שכולנו מסתדרים והחלטנו על הליכה משותפת. אני חושב ששני הצוותים פעלו יחד נהדר. אפילו טיילנו קצת יחד, ואף אחד לא רב עם השני. אמרנו להם, 'במקום להתחרות זה בזה, פשוט תעבדו יחד. תעשו את זה בדרך האמריקאית'".

לא התפרסמו תגובות לכתיבת תגובה