צילום: עמית שעל, אלכס קולומויסקי

צילום: עמית שעל, אלכס קולומויסקי

חברי ועדת הכספים נרתמים לצד אליהו בקרב נגד סלינגר

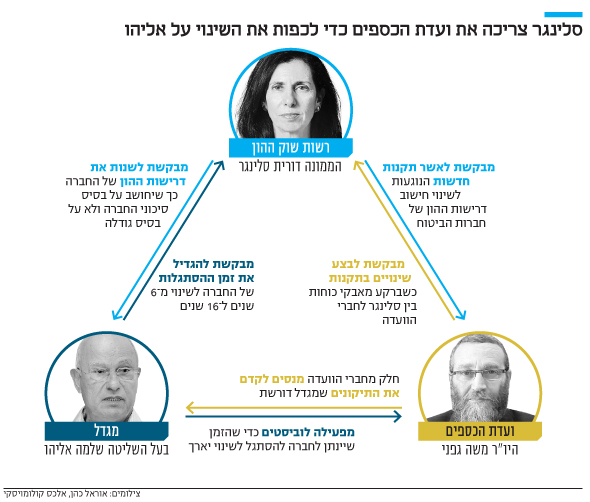

בעל השליטה במגדל שלמה אליהו הצליח לגייס פוליטיקאים כדי ללחוץ על הממונה על שוק ההון דורית סלינגר להקל בדרישות הלימות ההון החדשות. בשלב זה הח"כים משה גפני, דוד ביטן, נאווה בוקר, אורן חזן ועודד פורר לצדו. אם ההוראות יאושרו, מגדל לא תוכל לחלק דיבידנד, שלו זקוק אליהו כדי לפרוע חובות לבנקים

בשבועות האחרונים הממונה על רשות שוק ההון דורית סלינגר נמצאת במסע שכנועים מול חברי ועדת הכספים לקראת אחד הדיונים המהותיים ביותר מבחינתה בשנים האחרונות והמהותי ביותר מאז נכנסה לתפקידה. סלינגר מבקשת לשנות את צורת חישוב דרישות ההון של חברות הביטוח כך שיחושב לפי תמהיל הסיכונים של תחומי הפעילות של כל חברה ועל בסיס תרחישי קיצון (מודל סולבנסי), ולא לפי גודלה של החברה כפי שהוא מחושב כיום. ועל מנת לעשות זאת, היא צריכה את אישור הוועדה.

הפגישות בין סלינגר לחברי הוועדה נערכו לאחר שסלינגר הבינה שדיוני הוועדה עשויים להפוך לזירת קרב עבורה — שלוש הסתייגויות כבר הוגשו להוראות שאותן היא מבקשת להחיל, בידי חברי הוועדה אורן חזן, נאווה בוקר ועודד פורר, כולם מהליכוד.

קראו עוד בכלכליסט

השינוי שסלינגר מבקשת לעשות העלה אותה על מסלול התנגשות עם בעל השליטה במגדל — אחת מחברות הביטוח הגדולות בישראל — שלמה אליהו. עיקר הוויכוח בין סלינגר לאליהו נוגע לזמן שינתן לחברות הביטוח להסתגל לשינוי. בעוד ש-סלינגר דורשת שהשינוי יושלם תוך 6 שנים, אליהו מבקש להאריך את תקופת ההסתגלות של מגדל ל־16 שנים. לטענתו, לשינוי שיטת החישוב תהיה השפעה גדולה יותר על מגדל מכיוון שאחד מתחומי הפעילות המרכזי של החברה הוא תיק ביטוחי החיים, בו רמת הסיכון נחשבת לגדולה יותר, ולכן דרישות ההון החדשות של החברה יגדלו באופן משמעותי.

מנגד טוענת סלינגר כי אין סיבה להעניק למגדל הטבות ייחודיות ודורשת שהחברה תיישר קו עם יתר חברות הביטוח. בסביבת רשות שוק הון אף טוענים כי דרישתו של אליהו קשורה לרצון שלו למשוך דיבידנד בגובה 200 מיליון שקל על מנת להחזיר הלוואות לבנקים, הלוואות שמימנו את קניית החברה. במידה שהחברה לא תוחרג מהשינוי, אליהו לא יוכל למשוך את הכסף, אלא יאלץ להשתמש בו על מנת לעמוד הדרישות ההון החדשות.

השאלה המרכזית שעולה סביב הדיון שצפוי להתקיים כבר מחר בוועדת הכספים, היא למה נושא כל כך טכני ומקצועי מייצר כל כך הרבה אמוציות ומעסיק חברי כנסת רבים מתוך הקואליציה.

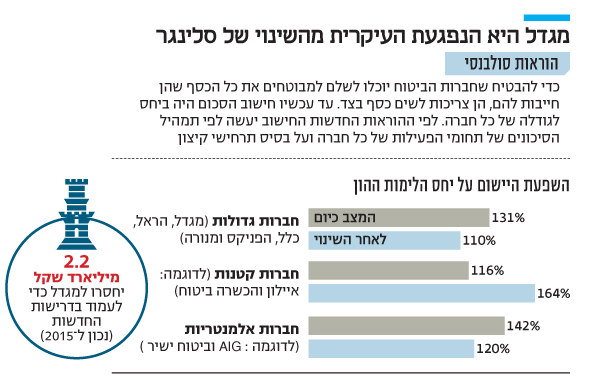

בשביל זה צריך להבין קודם מה הן בכלל הוראות הסולבנסי ואיך הן משפיעות על בעלי ההון מחד ועל הציבור מנגד. חברות הביטוח מנהלות עשרות מיליארדי שקלים של כספי ציבור. כדי להבטיח שבכל עת חברת הביטוח תוכל לשלם את תשלומי הביטוח במקרה של אירוע ביטוחי, החברות נדרשות לרתק סכומי כסף משמעותיים, שמוגדרים כהון של חברת הביטוח, שיבטיחו כי בכל עת הן תוכלנה לעמוד בכל ההתחייבויות שלהן — סוג של כרית ביטחון.

עד כה, הקביעה של כמות ההון שחברות הביטוח צריכות לרתק התבססה על גודל החברה והיקף הפעילות שלה, אך לא בוצע תמחור סיכון פרטני של כל אחת מהפעילויות שלה. הוראות ההון החדשות, הסולבנסי, שיצאו לדרך באירופה בעקבות המשבר הפיננסי של 2008, מבקשות להתאים את גובה ההון המרותק לסיכונים הכלכליים של כל חברה לפי ענפי הפעילות שלה.

חברות ביטוח כמו מגדל, שיש להן תיק ביטוחי חיים ענק שבו התחייבות לשלם למבוטחים קצבה חודשית בגיל פרישה על בסיס תוחלת החיים הידועה ביום שבו הצטרפו לביטוח, נדרשות להגדיל דרמטית את ההון שלהן כי החשיפה לסיכון של עליית תוחלת חיים מגדילה את הסיכון. כל פעילות ביטוחית מתומחרת לפי ההסתברות להתממשות הסיכון הכלכלי הטמון בה וגובה הנזק שיגרם עקב כך. חברות ביטוח שמבטחות אירועי קטסטרופה כמו רעידות אדמה לדוגמה, צריכות לרתק הון גדול.

הגדלת ההון המרותק באה על חשבון הרווחים של בעלי המניות. כל שקל שמופנה לחיזוק ההון לא מחולק כדיבידנד לבעלים. בעלים של חברות כמו מגדל, שהסולבנסי מאלץ אותן להגדיל את ההון העצמי שלהן במיליארדי שקלים ונמצאות בחסר הון למול הדרישות החדשות, יכולים לשכוח מליהנות מרווחיה של החברה בתקופה הקרובה בדמות משיכת דיבידנדים.

מבחינת סלינגר, דרישות ההון הללו נחוצות כדי להבטיח את זכויות המבוטחים של מגדל. לוודא שהתממשות של אירועי קיצון לא יפגעו בזכויות שלהם ושתהיה כרית ביטחון כזו שתבטיח שגם אם תוחלת החיים תזנק, יתרחשו כמה רעידות אדמה ושוק המניות יקרוס ב־50%, חברות הביטוח תוכלנה לעמוד בכל ההתחייבויות לציבור המבוטחים.

למרות זאת, בעקבות לחץ שהפעילו חברות הביטוח סלינגר הסכימה למתן את דרישותיה ולהאריך את תקופת ההסתגלות שתינתן לחברות משנתיים ל־6 שנים. בכל שנה בודקות החברות את מצב ההון שלהן למול רף הדרישה החלקי באותה שנה. אם הן יעמדו ב־100% ממנו, הן יכולות לחלק דיבידנד. כל החברות חוץ ממגדל נמצאות במצב טוב במובן הזה שאין להן בעיה לחלק דיבידנדים גם תחת הפריסה החדשה.

זו ככל הנראה הסיבה שמגדל רוצה להגדיל את זמן ההסתגלות לשינוי ל־16 שנה — פריסה ארוכה יותר תאפשר למגדל לחלק דיבידנד של 200 מיליון שקל שהדירקטוריון כבר אישר לפני שנה וחצי וסלינגר עצרה בגלל הסולבנסי. אליהו היה זקוק לכסף כדי לשלם לבנקים שמהם לווה כסף לרכישת השליטה במגדל, כשבמקביל מניית מגדל המהווה בטוחה לתשלום החוב ירדה. בשנה האחרונה עם זאת, המניה שבה לעלות והלחץ על אליהו ירד, ולכן מגדל טוענת כי הלחץ של אליהו למזומנים אינו המניע העיקרי של החברה בנושא.

מגדל: נאלץ לעלות מחירים

במגדל טוענים כי מבחינתם מדובר במאבק על עתידה של החברה, שבמשך שנים רבות נתפשה כחברת הביטוח הגדולה והאיתנה בישראל וכעת תחת כללי הסולבנסי נמצאת בסוג של נחיתות. הטיעון המרכזי של מגדל נגד הוראות החדשות, הוא שיישומם במתכונת הנוכחית יביא לפגיעה בציבור המבוטחים דרך ייקור פרמיות הביטוח. מגדל מראה כיצד באירופה בחנו הרגולטורים את יישום הסולבנסי באופן פרטני על כל חברה וחברה וטוענת כי זה שארבע חברות הביטוח הישראליות הגדולות מסכימות לשינוי, לא אומר בהכרח שצריך להחיל אותו אוטומטית גם על החברה החמישית, מגדל, שמהווה חצי מענף הביטוח במונחי פרמיות.

לטענת החברה לא הגיוני להשוות בין חברה כמו ביטוח ישיר, שמתעסקת בעיקר בביטוחי רכב, לחברה כמו מגדל שלה תיק ביטוח חיים ענק. בנוסף טוענת החברה כי לא הוגן להעניש אותה על התחייבויות שלקחה על עצמה בעבר אלא רק מכאן והלאה. עוד טוענים בחברה כי לא ברור להם מה הלחץ של סלינגר ליישום הסולבנסי במתכונת הנוכחית. "אם עד היום סלינגר וקודמיה ישנו בשקט על בסיס מצב ההון הנוכחי, מה הלחץ כעת ליישום כל כך מהיר?", תוהים בחברה.

לסלינגר יש תשובה ברורה לאיום של מגדל בייקור מחירים — כרגולטור, כל תמחור של מוצר ביטוחי זקוק לאישורה והיא פשוט לא תיתן לייקר תעריפים. יתרה מכך, יתר חברות הביטוח האחרות כאמור מסכימות למבנה פריסת הסולבנסי הנוכחית ומגדל לא מייקרת מחירים בואקום אלא בסביבה תחרותית והמבוטחים יוכלו להצביע ברגלים ולעבור למתחרים.

אלא שסלינגר מתקשה לתת תשובה משביעת רצון לשאלה למה היא מתעקשת לא להגדיל את זמן ההסתגלות שינתן למגדל. עד כה דרישת ההון של מגדל שעומדת על 4.5 מיליארד שקל הספיקה לרשות שוק ההון וכעת היא רוצה שהיא תעלה ל־12 מיליארד שקל. אז מה יקרה אם תיתן לה שהות של 16 שנה לבצע את ההגדלה? ובדרך החברה תחלק דיבידנד של 200 מיליון שקל? האם באמת יש חשש אמיתי שמגדל לא תעמוד בהתחייבויות שלה? סלינגר לא תגיד את זה. היא תסתפק באמירות שהאחריות שלה לרגולטור הוא לציבור המבוטחים ושאם חלילה משהו יקרה, האחריות היא שלה.

סוגרים חשבון עם סלינגר

משיחות עם חברי הוועדה שקיים "כלכליסט" בסוף השבוע עולה כי הקואליציה מתנגדת מהותית להוראות של סלינגר. בהיעדר תמיכה קואליציונית לא תוכל סלינגר לאשר את ההוראות שעליהן הטילה את כל כובד משקלה ויוקרתה.

יו"ר הקואליציה ח"כ דוד ביטן טען כי משמעות התקנות של סלינגר היא פגיעה בחברת מגדל. "לא שמעתי עדיין את סלינגר, אבל על פניו נראה לי שהיא לא צודקת. היא היתה צריכה לנהל את הנושא בצורה טובה יותר. ננסה לשכנע אותה להגיע לפשרה. אני לא מדבר על פשרה שתהיה לטובתה או לטובת מגדל, אלא משהו באמצע", אמר.

ביטן גם ביקר את סלינגר כשטען כי "יש משהו במבנה האישיות שלה, שגורם לה לחשוב שהיא יודעת הכל וחכמה יותר מכולם. אבל בתפקיד ציבורי צריך לשמוע גם דעות נוספות. מגדל היא חברה מפוארת ולא ניתן לה לפגוע בה. נציע את הפשרה ואם לא יסכימו נקבל אנחנו את ההחלטה".

מרכז הקואליציה בוועדת הכספים ח"כ מיקי זוהר אמר כי הוא מוביל פשרה שבה ייפגשו מגדל והממונה "באמצע". "המתכונת הנוכחית שהוגשה על ידי הממונה היא בעייתית. להגן על מבוטחים זה עקרון מבורך, אבל צריך גם להגן עליהם שלא ייפגעו מההוראות שעלולות להוביל להעלאת פרמיות מאוד חריגה כתוצאה מחשש מהתרסקות כלכלית", אמר זוהר.

ח"כ עודד פורר טען שיש להתאים את אופי דרישות ההון לכל חברה וחברה בנפרד ובנוסף ביקש מהפיקוח דו"ח ניתוח סיכונים של ההוראות. ח"כ אורן חזן טען כי יש פער משמעותי בין תקופת המעבר בהוראות האירופיות — 16 שנה, לאילו שמבקשת סלינגר, וביקש לקיים דיון בנושא. ח"כ יצחק וקנין מש"ס סיפר כי "סלינגר ביקשה לשבת אתי ונפגשנו. פגשתי גם את חברות הביטוח. יש דברים שהיא צודקת ויש שלא. הכוונות שלה טובות אבל היא צריכה לעשות איזון קטן". ח"כ מנואל טרכטנברג מסר כי עדיין לא גיבש עמדה בנושא. יו"ר הועדה גפני לא נענה לפניית "כלכליסט" להציג עמדתו אולם לדברי גורמים בוועדה הוא מתנגד ליישום ההוראות כמו שהם. חשוב לציין כי שר האוצר משה כחלון לא העניק גיבוי לסלינגר ובסביבתו טענו כי מדובר בטריטוריה שלה, ושכחלון אינו מעוניין להתערב בנושא.

חברים בודדים בוועדה הביאו תמיכה בעמדתה של סלינגר. מיקי לוי מיש עתיד, הודיע כי יתמוך בהוראות במלואן. ״אני תומך לגמרי בעמדתה של הממונה שמבקשת להגן על כספי החיסכון והפנסייה של האזרחים", אמר. יתר חברי הוועדה לא מסרו את תגובתם לנושא.

רמת ההתגייסות של חברי הוועדה כנגד הסולבנסי מעוררת תהיות. עם כל הכבוד לאליהו, אין לחברי הוועדה סיבה להילחם עבור הדיבידנד שלו וספק אם הם קראו לעומק את שלל ההשלכות המורכבות והחשבונאיות של יישום הסולבנסי על חברות הביטוח. הסיבה למאבק שלהם בסלינגר הוא ככל הנראה פשוט יותר — מאבק על סמכות.

לפני שנה סלינגר ביישה את חברי הוועדה כשהעבירה מעל לראשם את רפורמת פנסיית ברירת המחדל — רפורמה שחלק מחברי הוועדה התנגדו לאופן יישומה. הרפורמה לא דרשה את אישור ועדת הכספים וסלינגר נמנעה מלהקשיב לחברי הוועדה והוציאה אותה לפועל. חברי הוועדה הרגישו שסלינגר לא מתחשבת בהם, ולאחר מכן כאשר סלינגר ביקשה לאשר הקמת רשות שוק הון עצמאית ברשותה הם דאגו לסדר לעצמם זכויות וטו מול מהלכים רגולטורים חשובים. כדי להעביר את הסולבנסי במתכונת הנוכחית סלינגר חייבת את אישור ועדת הכספים. ברגע שחברי כנסת מסתייגים מאופן יישום ההוראות, על הממונה לבחון את ההסתייגויות ולהציע פתרון חלופי. אם אלו יעמדו לא ישתכנעו מטיעוניה, היא תצטרך לחזור עם מקצה שיפורים. זו ההזדמנות לחברי הכנסת להראות לסלינגר מי הבוס האמיתי.

מי יישבר ראשון?

ההתנגשות בין הממונה על שוק ההון דורית סלינגר לבין בעל השליטה בחברת הביטוח שלמה אליהו מצטרפת לקרבות נוספים. בעבר, סלינגר התנגדה לבקשת אליהו למנות את קודמה בתפקיד, עודד שריג, ליו"ר מגדל, וכפתה עליו מינוי אחר. לבסוף, אליהו מינה את שריג במהלך עוקף סלינגר לתפקיד בחברה הפרטית שלו, ועורר את זעמה. בהמשך, על רקע תקנות הסולבנסי, מנעה סלינגר חלוקת דיבידנד של 200 מיליון שקל במגדל בנובמבר 2015, לאחר שהדירקטוריון כבר החליט לחלקו.

בסביבת אליהו, וגורמים נוספים בשוק ההון, חושבים שסלינגר סוחבת אג'נדה אישית מולו — שמתבטאת גם בהתנהלות סביב הסולבנסי. בסביבת סלינגר דוחים זאת, וטוענים שההחלטות שלה מקצועיות וכי הליך ההתארגנות לתקנות החל עוד ב־2008 וכלל חמישה תרגילי היערכות מאז. כך, שמגדל ידעה לקראת מה היא הולכת וכך גם אליהו שרכש את השליטה בה אחרי שהתהליך החל.

פרישתה של מגדל מאיגוד חברות הביטוח והתנגדותה למתווה שמציעה סלינגר, נראתה לפני מספר חודשים כחסרת טעם וסיכוי. בנוסף, בחודשיים האחרונים ניהלה החברה מסע לובינג בין חברי ועדת הכספים, שיכולים להביע הסתייגויות ולערוך הצבעה על הוראותיה של הממונה, והציגה בפניהם נתונים של פירמה ששכרה. הנתונים, לטענת החברה, הציגו תמונה שונה מאילו שדורשת סלינגר. את הפגישות עם חברי הוועדה הוביל יו"ר מגדל יוחנן דנינו, כנראה יחד עם אליהו.

כעת, נראה שהסיכוי של סלינגר להעביר את ההוראות בחוק, כפי שהן, הוא קלוש. זאת בעוד שהקואליציה בוועדת הכספים נחושה להגיע לפשרה של 8–10 שנים, במקום שש.

9 תגובות לכתיבת תגובה