צילום: pixabay

צילום: pixabay

אחרי שנה רווחית במיוחד, 2018 תאתגר את חברות הביטוח הגדולות

חברות הביטוח נהנו בשנה החולפת מעליות של יותר מ־40% – אך השאלה הגדולה היא אם העליות יימשכו גם בשנה הבאה. עם פוטנציאל צמיחה מוגבל וציפייה להעלאת ריבית, החברות מתכוננות לשנה מורכבת; כתבה שנייה בסדרה

התשובה לשאלה הזאת טמונה בעיקר בשוקי ההון.

קראו עוד בכלכליסט

לפי ההערכות כיום, לא נראה שסביבת הריבית במשק המקומי בדרך לעלות, ולכן יהיה קשה לחברות הביטוח לשחרר הון ששמו בצד בגלל ירידת הריבית. עם זאת, אי אפשר להתעלם מסביבת הריבית העולה בתקופה האחרונה בארה"ב, שצפויה לחלחל בסופו של דבר גם לאג"ח הממשלתיות בישראל, גם אם היא לא תיתרגם להעלאת ריבית מיידית בישראל.

לפיכך עשוי להתאפשר לחברות שריתקו מאות מיליוני שקלים מהרווחים שלהן לחיזוק ההון העצמי - בדגש על כלל ומגדל - לשחרר אותם חזרה לשורת הרווח. בנוסף, המשך העליות בשוקי המניות בעולם יתדלק עליות נוספות במניות הביטוח, אם כי במידה מתונה יותר. זאת, מכיוון שעיקר תיק הנוסטרו של חברות הביטוח מושקע באיגרות חוב, שפוטנציאל המשך העלייה שלהן מוגבל. בשורה התחתונה שוק הון חזק ימשיך להיטיב עם חברות הביטוח, אך פחות מבעבר – והאתגר שלהן לייצר תשואה על ההון ילך ויגדל.

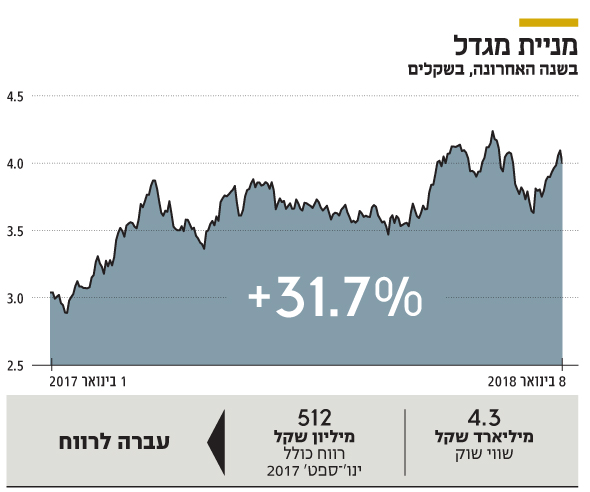

מגדל: האב, הבן ורוח ביטוחי החיים

מגדל מנסה להפחית תלות בביטוחי חיים אך סובלת מניהול לא יציב

נקודות חוזקה:

מגדל נהנית מתחום חיסכון פנסיוני חזק, מחזיקה בקרן הפנסיה השנייה בגודלה בישראל ובתיק ביטוח חיים הגדול בענף, הנהנה מתקופות של עליות בשוקי ההון. היא חברה ותיקה עם היסטוריית ניהול שמרנית ואחראית, הפועלת בשנים האחרונות לחיזוק תחומי הביטוח כללי והבריאות.

נקודות חולשה:

החברה סובלת מחשיפה רבה לתחום ביטוחי חיים, תלות בסביבת הריבית, דרישות הון גבוהות בגלל תיק ביטוח החיים הגדול שמגבילות יכולת לחלק דיבידנד, ניהול השקעות חלש עד בינוני בשנים האחרונות, קושי בשימור לקוחות בגמל ובפנסיה, שגרר נטישת לקוחות למתחרים בשנים האחרונות עם קושי במערך השימור, תחרות ושחיקת רווחיות בתחום הפנסיה, שדרת ניהול לא יציבה וחילופי יו"רים תכופים. המנכ"ל, בנו של בעל השליטה, גם הוא על זמן שאול.

חברת הביטוח מגדל היא אולי חברת הביטוח הגדולה ביותר במונחי פרמיות, אך בכל הנוגע לרווחיות שלה בשנים האחרונות היא מתמודדת עם לא מעט משקולות. מגדל, שנשלטת על ידי שלמה אליהו, סובלת בראש ובראשונה מחשיפה גבוהה מאוד לביטוח חיים. מעבר לחשיפה שלו להתארכות תוחלת החיים, תיק ביטוחי החיים סובל גם מדרישות רגולציה מחמירות. בתקופה של ריבית נמוכה על חברות הביטוח להפריש מתוך הרווח כספים לחיזוק ההון העצמי, בהנחה שיהיה יותר קשה לחברות לייצר תשואה על ההון שתאפשר להן לעמוד בהתחייבויות שלהן. המשמעות היא שרוב הרווחים עוברים לחיזוק כרית ההון על חשבון האפשרות לחלק דיבידנדים, מה שלא משמח את המשקיעים.

אמנם בשני הרבעונים שקדמו לרבעון השלישי של 2017 נרשם שינוי מגמה בסביבת הריבית, וחברות הביטוח שחררו חזרה הון שרותק לטובת שורת הרווח, אך ברבעון השלישי סביבת הריבית חזרה לרדת ושוב גררה הפרשות הון גבוהות, בעיקר מצד חברות מוטות ביטוחי חיים כמו מגדל וכלל ביטוח. התלות בסביבת הריבית, שאמנם מתאזנת חלקית בזכות רווחי השקעות בשוק ההון, מהווה משקולת על מניית מגדל, שהמשקיעים שלה מצפים בכליון עיניים להיפגש עם מזומנים דרך דיבידנדים.

בשנים האחרונות פעלו משפחת אליהו והמנכ"ל עופר אליהו כדי לחזק את תחום הביטוח הכללי של מגדל, כדי למתן את ההשפעה של תיק ביטוח החיים. זה היה צעד בכיוון הנכון, אך לא מספיק. לצד זאת, התחום הפנסיוני של מגדל דרך קרן הפנסיה מקפת מתמודד עם תחרות עזה על דמי הניהול בשוק הפנסיה, עם נטישת לקוחות למתחרים וקושי בשימור לקוחות קיימים. המפתח כיום בענף הפנסיה שמזיז לקוחות מגוף לגוף הוא בולטות בהשקעות, וגם כאן מגדל מדשדשת מול המתחרות החזקות יותר הראל והפניקס.

מעבר לבעיות המבניות, למגדל יש גם בעיה ניהולית. הממונה על שוק ההון דורית סלינגר לוחצת על שלמה אליהו להחליף את בנו, עופר אליהו, כמנכ"ל, בטענה כי לא ייתכן שהאב יישב בדירקטוריון ויפקח על הבן. אליהו, שלאחרונה התברר שרוצה לחזור לשמש יו"ר החברה, ביקש לגייס לתפקיד המנכ"ל את החשבת הכללית לשעבר באוצר מיכל עבאדי־בויאנג'ו, אך המגעים מולה לא נשאו פרי. כעת יש סימן שאלה גדול לגבי המחליף של עופר אליהו, או אם זה יישאר בסופו של דבר בתפקיד. מאז רכש אליהו את השליטה במגדל ב־2012 התחלפו לא פחות משלושה יושבי ראש מטעמו – ענת לוין, פרופ' עודד שריג וכעת היו"ר היוצא יוחנן דנינו. השוק מחפש מוטת שליטה ושדרה ניהולית חזקה, ובינתיים מתקשה למצוא כזאת במגדל.

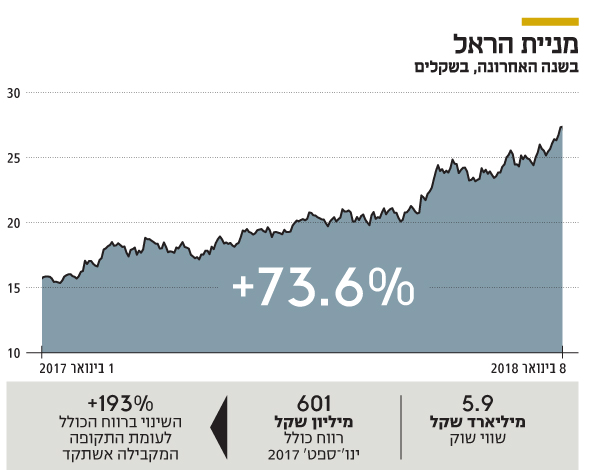

הראל: שיהיה לבריאות

הראל עלתה יותר מכל המתחרות בענף אך חשופה לשחיקה בביטוחי הבריאות

נקודות חוזקה:

הראל היא חברה מובילה בתחום ביטוחי הבריאות, אחד התחומים הרווחיים ביותר בענף. לחברה יש בעלים דומיננטיים ומעורבים, נאמנות גבוהה של עובדים והיא היחידה בין החברות המסורתיות שבה לא הוקם ועד עובדים. יש להראל חשיפה גבוהה לשוק ההון בין היתר בגלל שיעור אג"ח מיועדות נמוך יותר בתיקי ביטוחי החיים הישנים, מה שאומר שהיא עולה יותר בשוק עולה. בנוסף יש לה חטיבת השקעות חזקה עם מומחיות בהשקעות לא סחירות וחברת קרנות הנאמנות שלה בהתאוששות בזכות הנהלה חדשה.

נקודות חולשה:

רפורמה בביטוחי הבריאות שיצאה לדרך לפני שנתיים ויצרה מוצר בריאות צר יותר ופחות רווחי עלולה לפגוע ברווחיות בטווח הארוך, כשיותר ויותר אנשים יצטרפו למוצר החדש. החברה חשופה לסיכוני התארכות תוחלת החיים בעקבות תיק ביטוחי סיעוד יחסית גדול. מעבר לכל זאת, לא ברור מי צפוי לרשת את השליטה בחברה בהמשך הדרך.

מניית חברת הביטוח הראל עלתה ב־2017 יותר מכל חברות הביטוח האחרות, ויש לכך סיבות טובות. מדובר באחת החברות הבודדות עם מוטת שליטה חזקה ויציבה לאורך זמן בדמות היו"ר ובעל השליטה הדומיננטי יאיר המבורגר, עם ניהול ותיק של מישל סיבוני. בשנה האחרונה נעשה סדר בשדרה הניהולית, כאשר סיבוני מתפקד הן כמנכ"ל חברת האחזקות והן כמנכ"ל חברת הביטוח וכבר לא חולק את הניהול בשכר גבוה עם מנכ"ל נוסף (שמעון אלקבץ).

הראל בולטת לטובה כחברה משפחתית, עם יציבות ניהולית ועובדים נאמנים, שהצביעו ברגליים כשהתנגדו למאמצי ההסתדרות להקים בה ועד עובדים. בנוסף, הבחירה של הראל להיות שחקן דומיננטי בשוק הבריאות הוכיחה את עצמה, וזהו אולי התחום הרווחי ביותר בענף. לצד זאת, הראל מחזיקה בחטיבת השקעות חזקה בתחום השקעות אלטרנטיביות, אך לפני שנה חוותה החברה זעזוע עם עזיבת מנהל החטיבה אמיר הסל בגלל חוק הגבלת השכר. הסל הוחלף על ידי סמי בבקוב, שניהל את בית ההשקעות של הראל ומגיע דווקא מצד השיווק והניהול, ויהיה מעניין לראות אם הראל תמשיך תחתו את הבולטות בניהול השקעות לאורך זמן.

עוד נקודה לזכות הראל הוא המהפך שביצעה בבית ההשקעות הראל פיננסים עם הבאת שני מנהלים אגרסיביים מפסגות, טל קדם כמנכ"ל וירון דייגי כמנכ"ל חברת קרנות הנאמנות. מדובר בשני "אאוטסיידרים" שלכאורה לא מתאימים למודל של הראל לקדם מינויים מתוך הבית, אך ב־2017 הם הצליחו לייצר תפנית בגיוסים של הראל פיננסים ולהפוך את חברת הקרנות מחברה הפודה מיליארדים לכזו המגייסת מיליארדים.

להראל יש גם לא מעט אתגרים. המבורגר אמנם לא מגלה סימנים שהוא הולך הביתה אבל השוק כבר רוצה לדעת למי הוא צפוי להעביר את מושכות השליטה. האם יהיה זה לאחיינו בן המבורגר, שעזב ללונדון אך לפני גילה סימנים של עניין מחדש ושב חזרה להראל, או אולי בכלל בהראל מעדיפים למצוא קונה מן החוץ? מעבר לכך קשה להתעלם מהרפורמה מלפני כשנתיים בביטוחי הבריאות, שיצרה מוצר רזה יותר עם שולי רווח נמוכים יותר. בינתיים החברות הגדולות נהנות מהשומנים של הפוליסות הוותיקות, אך הרווחיות בתחום עלולה להישחק. לכך יש להוסיף את החשיפה לתחום הסיעוד הלא ודאי, שמתמודד עם עלייה בהיקף התביעות והתארכות תוחלת החיים.

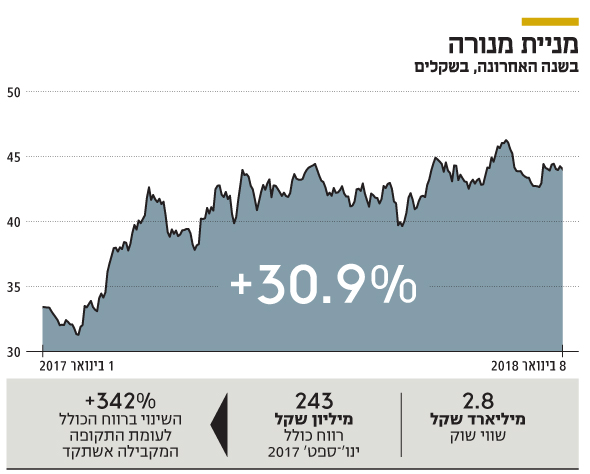

מנורה: חרב הפיפיות של הפנסיה

מנורה שולטת בחיסכון ארוך הטווח אך חשופה לירידה בדמי הניהול

נקודות חוזקה:

מנורה נהנית מאחזקה בקרן הפנסיה הגדולה בישראל, מבטחים – התחום הצומח ביותר בשוק החיסכון ארוך הטווח. בנוסף יש לה מוטת שליטה ותיקה ללא תוכניות מכירה, חשיפה קטנה לדרישות ריתוק ההון החדשות והמחמירות בגלל תיק ביטוח חיים קטן ותחום ביטוח כללי חזק. היא גם החברה הגדולה בענף בתחום ביטוחי רכב.

נקודות חולשה:

- החברה סובלת מתחרות עזה בשוק הפנסיה, המגובה ברגולציה שמעצימה את התחרות, בדגש על רפורמת פנסיית ברירת המחדל השוחקת את דמי הניהול ואת הרווחיות. בנוסף, תקנות וינוגרד החדשות מחייבות הגדלה של הפיצויים הצפויים בתחום ביטוחי החובה לרכב, מה שצפוי לפגוע ברווחיות בתחום ומאלץ הגדלה של הפרשות ההון.

חברת הביטוח מנורה מבטחים היא הקטנה מבין הגדולות בענף, אך מהלך אחד לפני עשור הכניס אותה למגרש של הגדולים – רכישת קרן הפנסיה מבטחים החדשה, בתקופה שבה שוק החיסכון ארוך הטווח נשלט על ידי ביטוחי המנהלים ותוך הקדמת קריאת המפה שבה קרן פנסיה הוא המוצר המוביל בחיסכון הפנסיוני. לא בכדי קודם מנכ"ל מבטחים, יהודה בן אסאייג, למנכ"ל חברת הביטוח כולה.

אלא שבשנתיים האחרונות שוק הפנסיה עובר לא מעט משוכות, שהבולטת בהן היא כניסת רפורמת פנסיית ברירת המחדל. מיטב דש והלמן אלדובי, שזכו במכרז הפנסיה, מתחייבות לדמי ניהול אפסיים. בקרוב מעסיקים שלא ייצאו למכרזי פנסיה עבור העובדים המתמקדים בדמי הניהול יצטרכו לצרף לאחד משני הגופים כל עובד חדש שלא יבחר בקרן אחרת.

הדיון סביב דמי הניהול מאלץ כבר כעת את קרנות הפנסיה להוריד את דמי הניהול בהן. במקביל הובילה רשות שוק ההון רפורמת איחוד חשבונות פנסיוניים, וכך מאות אלפי חשבונות מוקפאים של לקוחות בדמי ניהול גבוהים עוברים לקרנות הפעילות, שבהן דמי ניהול מופחתים. המהלכים האלה לוחצים את הרווחיות של קרנות הפנסיה, לפחות בטווח הקצר.

במקביל, כמובילה בתחום ביטוחי רכב, מנורה סובלת מתקנות וינוגרד שמאלצות אותה להגדיל הפרשות לחיזוק ההון בשל צפי להגדלת הפיצוי למבוטחים. עם זאת, במנורה לא שוקטים על השמרים. המנכ"ל הטרי, יו"ר חברת הביטוח ארי קלמן, ובעל השליטה ויו"ר חברת האחזקות ערן גריפל מחפשים מנועי צמיחה נוספים, מעמיקים את ההשקעות בנדל"ן ונכנסים לתחום האשראי, כדי לבזר את החשיפה לפנסיה.

לא התפרסמו תגובות לכתיבת תגובה