בלעדי לכלכליסט

בנק ישראל עוצר את חגיגת ה"הלוואות בקליק"

הנחיה חדשה של המפקחת על הבנקים אוסרת עליהם ועל חברות כרטיסי האשראי להעמיד הלוואות דיגיטליות ללא מידע מאומת על מצבם הכלכלי של הלווים ויכולת ההחזר שלהם; מדובר במכה אנושה לחברות, שמציעות אשראי צרכני מהיר ברשת

בנק ישראל עוצר את חגיגת האשראי הצרכני בישראל, כך נודע לכלכליסט. נוהל חדש שהפיץ בשבוע שעבר הפיקוח על הבנקים להנהלות הבנקים וחברות כרטיסי האשראי, ושעליו חתומה המפקחת חדוה בר, מקשה עליהם משמעותית להציע ולהעמיד אשראי לציבור ללא בדיקה מעמיקה של יכולת ההחזר שלו. ההוראה החדשה מחסלת את היכולת לתת הלוואות דיגיטליות מהירות המבוססות על מידע לא מאומת על מצבו הכלכלי של הלווה.

קראו עוד בכלכליסט

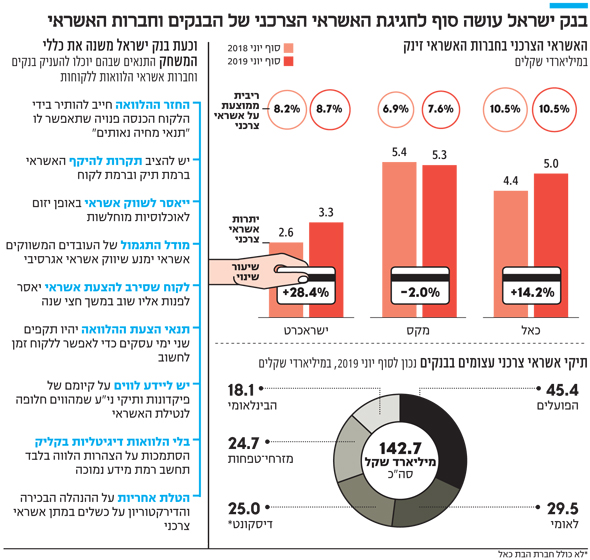

אם בבנקים ממילא הורידו את הרגל מהגז בתחום האשראי הצרכני בשנים האחרונות, בחברות כרטיסי האשראי רק הולכים ותופסים תאוצה במתן הלוואות, ולכן הנוהל הוא בבחינת מכה קשה לחברות הללו – בעיקר לחברות כרטיסי האשראי המופרדות – ישראכרט ומקס. הנוהל גם מאותת על חשש עמוק של הפיקוח על הבנקים מהתהוות בועת אשראי צרכנית, בוודאי על רקע איתותים להאטה בכלכלות העולם וכן חשש מתופעות לוואי בעקבות חוק שטרום להגברת התחרות במערכת הבנקאית, שהגדיל את מספר השחקנים באשראי ויש הטוענים שגרם להיצף אשראי במשק. בפיקוח ימתינו לתגובות הבנקים וחברות כרטיסי האשראי על הנוהל החדש ושני הצדדים ידונו בנושא בהמשך, לפני כניסתו לתוקף.

"פעילות נאותה, הוגנת ושקופה מול הצרכנים"

הנוהל לא מתייחס לנותני האשראי החוץ־בנקאיים שמפוקחים על ידי רשות שוק ההון שבינתיים לא פרסמה כל מגבלה על האשראי שהם מעמידים. החלשת היכולת של הבנקים וחברות כרטיסי האשראי להעמיד הלוואות צרכניות משחקת בשלב זה לידיים של השחקנים החוץ־בנקאיים. בנק ישראל מרכז בהוראה את "הציפיות המינימליות של הפיקוח על הבנקים מהמערכת הבנקאית בפעילותם מול לקוחות קמעונאיים", על רקע "החשיבות הרבה שמייחס הפיקוח על הבנקים לפעילות נאותה, הוגנת ושקופה של הבנקים מול משקי הבית, ולחובה המוטלת על הבנק להגביל את היקף האשראי ליכולתו הפיננסית של הלווה לפרוע את ההלוואה".

זו הפעם הראשונה שבנק ישראל מסדיר בצורה רחבה את תחום האשראי הצרכני לאחר שבעשור האחרון התרחב משמעותית האשראי למשקי בית, בין היתר על רקע הריבית הנמוכה, העלייה בצריכה הפרטית, והזמינות הגבוהה של אשראי קמעונאי כולל מצד מקורות חוץ־בנקאיים – חברות כרטיסי האשראי וחברות אשראי חוץ־בנקאיות. לפי הפיקוח, "בצד התועלת ללקוח הנובעת מהריבית הנמוכה ומהתחרות בין הגופים נותני האשראי, קיים הסיכון לנטל חוב מופרז המוטל על משקי בית, במיוחד בעשירוני ההכנסה הנמוכים עד כדי פגיעה ברווחתם".

ההוראות שמופיעות בנוהל הן תוצאה של הפקת לקחים מהליך ביקורת נרחב שביצע הפיקוח על הבנקים שממצאיו פורסמו בסוף 2018. כל אחד מהבנקים קיבל דו"ח על ממצאי הביקורת שביצע הפיקוח וכפי שנחשף ב"כלכליסט", בנק ישראל אף אותת לרונן שטיין, ראש החטיבה הקמעונאית לשעבר בבנק הפועלים שרצה להתמודד על תפקיד מנכ"ל הבנק, כי לא יאשר את מינויו על רקע הממצאים. "כלכליסט" סוקר את השינויים המרכזיים בעקבות הנוהל החדש.

הנושא הראשון הוא ההכנסה הפנויה: הנוהל מחייב את הבנקים להגדיר מדדים כמותיים להערכת יכולת הפירעון של הלווה ובכלל זה הכנסה חודשית פנויה מינימלית, יחס מקסימלי בין החזר חודשי להכנסה חודשית פנויה ויחס מקסימלי בין כלל החובות הקמעונאיים של הלווה להכנסתו השנתית. בפיקוח מסבירים כי הכנסה חודשית פנויה מינימלית נועדה לאפשר ללקוח תנאי מחיה נאותים וכי על הבנק לקחת בחשבון את ההוצאות השוטפות של הלווה על פני זמן. על הבנקים להגדיר מהם תנאי מחיה נאותים, הגדרה שעשויה להיות מטבע הדברים סובייקטיבית. אם לא די בכך, לא פעם ההלוואה ניתנת כדי לממן צרכים שוטפים של הלווה ובעצם לסייע לו לקיים תנאי מחיה נאותים כך שבאופן אבסורדי מניעתה תקשה עליו עוד יותר "לסגור את החודש". על הבנקים לבדוק לא רק את מצבת החובות של הלווה כלפי הבנק המלווה אלא את כלל מצבת החובות שלו גם ממקורות אחרים – היום על פניו זה אפשרי דרך מאגר נתוני אשראי אך לא ברור אם הבנקים יוכלו לעמוד בנטל הזה ביחס להלוואות שנמצאות בתהליך וטרם עודכנו במאגר.

למנוע שיווק אגרסיבי של האשראי

הנושא השני הוא הצבת תקרות להיקף האשראי: הפיקוח דורש מהבנקים לקבוע גם מגבלות פנימיות כמו תקרות אשראי ותקופה מרבית לאשראי ברמת התיק, המוצר, אוכלוסיית היעד, זמני פירעון, הלווה וההלוואה. כלומר הבנק יצטרך להגדיר חשיפה מקסימלית לאשראי צרכני ככלל אך גם להגדיר תקרות חוב שיתן לאדם בודד ותקופה מרבית של הלוואה. בפיקוח רומזים כי זהו שלב מקדים שבו הפיקוח מצפה שהבנק יגדיר בעצמו את התקרות אך מזהיר מהתערבות אפשרית. "בשלב זה לא נקבעו מגבלות כמותיות מחייבות, והאחריות לקביעת ספים כמותיים למגבלה מוטלת על הבנק. הפיקוח מצפה מהבנקים לקבוע מגבלות פנימיות באופן שמרני וזהיר". כך הבנק יצטרך להגדיר יחס מקסימלי בין היקף החוב הצרכני של לקוח להכנסה השנתית ברוטו שלו. בנוסף קובע הנוהל כי לא תינתן הלוואה מסוג גרייס (הלוואה שהסכום המלא שלה משולם רק בסוף תקופת ההלוואה) לתקופה העולה על שנה אם לא נכלל מקור פירעון עתידי מוכח שלה.

לא לאוכלוסיות מוחלשות: הפיקוח מצפה מהבנקים גם לייצר הגדרה מראש של אוכלוסיית יעד לשיווק יזום של הלוואות. כך למשל הבנק יצטרך להגדיר לאילו אוכלוסיות לא ינסה להציע אשראי כמו לקוחות עם רמת סיכון אשראי גבוהה (עשירונים נמוכים) או לקוחות בגיל מבוגר. בפיקוח מבהירים כי לקוחות אלו יוכלו לפנות עצמאית לבקש אשראי אך הבנק לא יוכל להציע להם אשראי מיוזמתו. הבנק יצטרך להגדיר את מאפייני האוכלוסייה שלגביה ניתן לפנות לשיווק אשראי יזום בבחינת רמת הכנסה מינימלית, דירוג סיכון ועוד.

מודל תגמול מרוסן: אחת המסקנות של הפיקוח מהביקורת שביצע הוא שחלק מהבנקים מתמרצים את העובדים שלהם לדחוף אשראי ללקוחות דרך מנגנון תגמול ועמידה ביעדים. כעת דורש הפיקוח לקבוע מנגנון הערכה ותגמול לעובדים העוסקים בשיווק אשראי יזום שיבטיחו התנהלות הוגנת כלפי הלקוחות ולא יעודדו שיווק אגרסיבי של אשראי, או במילים אחרות – להימנע מתגמול מבוסס יעדים של מתן אשראי.

תקופת המתנה: בפיקוח גם דורשים מהבנקים וחברות כרטיסי האשראי להימנע משיווק אגרסיבי ומדחיקת הלקוח לקבל החלטה בדבר נטילת אשראי. הפיקוח דורש להכין תסריטי שיחה מראש שיאושרו על ידי הייעוץ המשפטי של הבנק ואף קובע לראשונה כי לקוח שסירב להצעת אשראי, ייאסר על הבנק לפנות אליו שוב במשך חצי שנה.

זמן לחשוב: אחת הדרישות הדרמטיות בהוראה היא לאפשר פרק זמן של שני ימי עסקים בטרם העמדת ההלוואה ללקוח במהלכם הוא יוכל לחזור בו ולבטל את העסקה ללא עלות. הדרישה הזו משמעותית מכיוון שהבנק מעניק הצעת ריבית על בסיס תנאי שוק קיימים שעלולים להשתנות בכל עת ולכן המשמעות האופרטיבית של הצעה בלתי חוזרת לשני ימי עסקים היא חשיפה של הבנק שתחייב אותו לשים הון בצד על הסיכון של שינוי בתנאי השוק במהלך היומיים הללו.

"המידע חייב להיות עדכני ומדויק"

נושא נוסף שעולה בחוזר הוא החובה ליידע על האלטרנטיבות הקיימות: ממצא נוסף שעלה בביקורות שביצע הפיקוח הוא שלא פעם הציעו ללקוחות שיש להם פקדונות בבנקים אשראי במקום להציע להם פשוט להשתמש בכסף בפיקדון. עוד מצאו הביקורות כי לא פעם הלקוחות היו שייכים לקבוצות עם הטבות במתן אשראי והלקוח לא ידע על כך. כעת דורש הפיקוח מהבנקים להציג ללקוח בעת הצעת אשראי מידע על יתרות הזכות בחשבונות שלו, השתייכותו לקבוצות הטבה אם קיימת וכן לחשוף בפניו את האפשרות לבצע פירעון מוקדם ואת תנאיו. הפיקוח גם דורש מהבנקים ליידע את הלקוח בסיכונים שבמתן אשראי מתגלגל למשל. חברות כרטיסי האשראי שולטות היום בהצעות של אשראי מתגלגל – מדובר בעצם בעסקת תשלומים בכרטיס אשראי שבה הסכום מוגבל והיתרה מתגלגלת לחודש הבא בריבית גבוהה. עוד אשראים שיש לחשוף את הסיכונים שלהם הם אשראי בריבית משתנה, אשראי בתנאי בלון או גרייס. אם ההלוואה ניתנת בגיבוי ערבות, הערב נדרש לעמוד בדרישות החיתום באופן מלא כאילו הוא היה הלווה.

חיסול הלוואות דיגיטליות בקליק: אחת הדרישות החמורות ביותר בנוהל החדש נוגעת לתהליך המקדים למתן ההלוואה שמוכר בשם תהליך החיתום על בסיס דירוג של יכולת ההחזר של הלווה. ההוראה קובעת כי נהלי החיתום יגדירו את כלל הפעולות והתהליכים הנדרשים לפני העמדת אשראי עבור כלל מוצרי האשראי הצרכני המוצעים על ידי הבנק לרבות תהליכי חיתום בערוצים מקוונים. זוהי הפצצה הגדולה שמטיל הפיקוח שכן הוא בעצם דורש תהליך חיתום מאוד קפדני מקדים גם ביחס להלוואות "בקליק" – אלו שכיום ניתן לקבל במהירות בהליך דיגיטלי על בסיס מידע יחסית דל.

לפי ההוראה, לפני מתן כל סוג של הלוואה צרכנית, כולל באופן דיגיטלי, על הבנק או חברת כרטיסי האשראי לתעד את מטרת ההלוואה, הגורם שיזם אותה, מידע פיננסי והתנהגותי, דירוג סיכון, קיומם או היעדרם של שעבודים. המידע המוזן למערכות של הבנק חייב להיות "עדכני, מדויק ומעובד ביעילות".

לפני מתן ההלוואה הבנק יהיה חייב להגדיר את יכולת הפירעון של הלווה על בסיס ההכנסות וההוצאות הקבועות והמשתנות שלו תוך התחשבות בשכר שלו, במקורות הכנסה נוספים כמו קצבאות, מזונות, שכר דירה, פירעון קרנות השתלמות ועוד, וכן מול ההוצאות שלו כמו פירעון הלוואות אחרות, שכר דירה ותשלומי מזונות.

על הבנק או חברת כרטיסי האשראי לקחת בחשבון גם מסגרות אשראי לא מנוצלות בבנק או בכרטיס האשראי. אישור האשראי יינתן רק על בסיס מידע רחב כמו מסמכים מאמתים, מידע ממאגר נתוני אשראי, וכן מאמצים של הבנק לאמת את המידע דרך דרישת תלושי שכר, דיווחים לרשויות המס, דפי חשבון בנק, דו"ח פעילות בכרטיסי אשראי, פנייה למעסיק ועוד. מדובר בדרישות מחמירות שיגבילו מאוד את היכולת להעניק הלוואות מהירות בדיגיטל אלא בסכומים מאוד נמוכים. כך למשל קובע הנוהל כי הסתמכות על הצהרת הלווה בלבד ללא קבלת מסמכים תומכים תחשב לרמת איכות מידע נמוכה. במילים אחרות, כל מתן אשראי בהיעדר מסמכים תומכים יחשוף את הבנק לטענות עתידיות של רשלנות.

דיון בכל רבעון על הערכת הסיכונים

הנושא האחרון בחוזר שהופץ עוסק בהטלת אחריות אישית על המנהלים: הפיקוח מטיל לראשונה באופן פורמלי אחריות על נושאי המשרה בבנק על כשלים במתן אשראי צרכני. לפי הנוהל, דירקטוריון הבנק או חברת כרטיסי האשראי יתווה את אסטרטגיית ניהול ושיווק האשראי הקמעונאי ומסגרת ניהול הסיכון. זאת בהתאם להיקף הפעילות ופרופיל הסיכון של הבנק בדגש על סיכון התנהגותי ועל שיווק אשראי באופן אחראי ויאשר ויסקור תקופתית את מסמך מדיניות האשראי הקמעונאי. ההנהלה הבכירה תהיה אחראית על יישום האסטרטגיה ועיגונה במסמך מדיניות ונהלים. על דירקטוריון הבנק לדון אחת לשנה לפחות במדיניות ביחס להלוואות צרכניות ולפחות אחת לרבעון בהערכת הסיכונים של תיק האשראי הצרכני ולבחון צורך בשינויים בתגובה לשינויים חיצוניים, למשל סימני האטה במשק.

83 תגובות לכתיבת תגובה