צילום: אוראל כהן

צילום: אוראל כהן

אז מה זו משכנתא בעיניך?

לפי דו"ח מרכז טאוב שפורסם בשבוע שעבר, 80% ממשקי הבית נמצאים באוברדראפט נצחי. לפי הלמ"ס, הנתון הנכון הוא פחות מ־40%, כי המשכנתא אינה הוצאה שוטפת אלא השקעה בנכס. אז אולי אנחנו בעצם בפלוס? או שמישהו לא מבין מה קורה בשוק הדיור

קראו עוד בכלכליסט

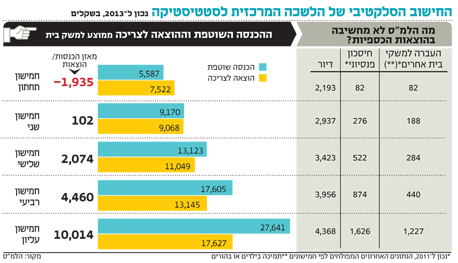

סעיף המחלוקת בין מרכז טאוב לאוצר היה ההוצאות החודשיות שנובעות מהשקעות: בדירה (למגורים או להשכרה), ברכב או אפילו בניירות ערך. באוצר טוענים שזו לא הוצאה לצריכה, אלא אפיק חיסכון שאין לכלול בצריכה השוטפת. במרכז טאוב טוענים שרכישת דירה למגורים היא הוצאה של 25–30 שנה שמכבידה על המאזן החודשי ועלולה להכניס אנשים למינוס, לכן ברור שצריך לכלול אותה בהוצאות השוטפות.

אז מי צודק? בשביל לענות על השאלה, חזר "כלכליסט" למקור שעליו מתבססים גם מרכז טאוב וגם האוצר - סקר הוצאות והכנסות משקי בית, שהלשכה המרכזית לסטטיסטיקה (הלמ"ס) עורכת אחת לשנה. חיטוט דקדקני בסקר ושיחה עם האחראית עליו, ראש תחום צריכה וכספים בלמ"ס יפית אלפנדרי, חושפים את התשובה: בלמ"ס אמנם מעודדים חוקרים לעבד את נתוניהם, אולם לפי אלפנדרי, מרכז טאוב עשה זאת בדרך שאינה תואמת את "הסטנדרטים הבינלאומיים של מיפוי הוצאות והכנסות".

העמדה הזו עדיין לא אומרת אם אנחנו בפלוס או במינוס, אלא מסבירה מה בדיוק הלמ"ס מודדת: אך ורק את ההכנסה השוטפת ואת ההוצאה השוטפת לצריכה. יש הרבה דברים שלא נכנסים למדידה הזו, ובלמ"ס מודעים לכך.

"סקר הוצאות והכנסות אמור למדוד רק את ההוצאות וההכנסות השוטפות. הוא לא סקר חיסכון שמודד את הנכסים וההתחייבויות של הציבור", אומרת אלפנדרי, "משום שאין בישראל סקר חיסכון, הכנסנו לסקר ההוצאות שאלות שאנשים יכולים להתחבר אליהן, כמו מה המשכנתא שאתה משלם, או כמה אתה משלם לביטוחים הפנסיוניים. אלה דברים שאנשים מרגישים בכיס, אבל מבחינה מתודולוגית אנחנו לא מחשבים את ההוצאות האלה כחלק מההוצאות השוטפות".

אומדן במקום מדידה

כדאי להתייחס להסבר הזה בתשומת לב, כי הוא משרטט את כל מה שהלמ"ס לא מחשיבה בהוצאות שלנו. למשל, את עלות דמי הניהול שאנחנו משלמים למנהלי הפנסיה, או את הריביות והעמלות שאנחנו משלמים לבנקים על פיקדונות, חסכונות והלוואות. למעשה, הסקר לא מודד אפילו את החזרי ההלוואות שלקחנו כדי לקנות רכב, לשפץ מטבח או לסגור את המינוס. מדובר בסכום שאינו מבוטל: ב־2013 הוא הסתכם ב־4,662 שקל בממוצע לחודש למשק בית, והוא אינו כלול במדידה של הלמ"ס.

לפי אותו היגיון, גם החזר המשכנתא לא נמצא בתוך המדידה. לפי הלמ"ס, המשכנתא אינה הוצאה שוטפת אלא חיסכון או השקעה, שאמנם תכביד עלינו במשך עשרות שנים, אך בסוף תניב לנו נכס ולכן אין מה לספור אותה בשוטף. אולם נראה שבמידה מסוימת הלמ"ס מתעלמת ממשבר הדיור. עבור משק הבית הממוצע, ההוצאה על דיור אינה השקעה אלא גזירה של שוק שיצא משליטה, וגורם לו להוציא יותר מחסכונותיו ולהשתעבד למשכנתאות כבדות וארוכות יותר.

בלמ"ס מודעים לכך שהם מתעלמים מאחת ההוצאות הכי כבדות של משקי בית, והחליטו לפתור זאת בפעולה סטטיסטית. כ־70% מהציבור גרים בדירה בבעלותם. בלמ"ס מוסיפים לאותן משפחות, הן להכנסות והן להוצאות, סכום מסוים שנגזר ממחירי השכירות של דירה דומה לזו שבבעלותן. כך שהלמ"ס לא מתעלמת מעלות המגורים בדירה.

"רק" 37% במינוס

סעיף ההשקעה בדיור הוא אמנם לב המחלוקת בין האוצר למרכז טאוב, אבל יש עוד סעיפים שמרכז טאוב בחר לחשב אחרת מהמקובל. הוא למשל ריכז את כל תשלומי החובה — 2,284 שקל בחודש בממוצע שמורכבים ממס הכנסה, מס בריאות וביטוח לאומי — והוסיף אותם להוצאות השוטפות. בלמ"ס כוללים את התשלומים האלה בצד ההכנסות ברוטו (וכאשר מחשבים את ההכנסות נטו, פשוט מורידים אותם).

מלבד זה, הלמ"ס לא מפרידה מההכנסות שלנו את הסכומים שאנחנו מפרישים לפנסיה (808 שקל בחודש בממוצע). אם יש לכם גם פנסיה וגם קרן השתלמות, יכול להיות שההכנסה החודשית נטו שלכם נמוכה בכ־7.5%–9.5% מזו שהלמ"ס אומדת. מרכז טאוב כלל את הסכומים הללו בצד ההוצאות.

אז האם אנחנו במינוס או בפלוס? "לפי הסקר של הלמ"ס, במה שקשור להוצאות השוטפות, בממוצע אנחנו בפלוס. אבל אם תחלק לפי עשירונים, תראה שעבור 30% ממשקי הבית בישראל ההכנסות לא מצליחות לכסות את ההוצאות החודשיות שלהם", אומרת אלפנדרי. "בסקר החברתי שעשינו יצא ש־37% מהציבור לא מצליחים לסגור את החודש (לפי נתוני 2011 - ש"א), וגם לפי נתוני בנק ישראל בממוצע שליש ממשקי הבית נמצאים באוברדראפט. זו המגמה, ובמדינות מפותחות אחרות מתקבלים ממצאים דומים".

בשורה התחתונה, סקר ההוצאות וההכנסות של הלמ"ס נאמן לתיאוריה הכלכלית ולא מודד את כל ההוצאות וההכנסות שלנו, מפני שחלקן נובע מהשקעה. הגישה של מרכז טאוב מנסה להיות קרובה יותר לאיך שאנחנו מתנהלים במציאות. לכן סביר להניח שהאמת איפשהו באמצע, שכמות האנשים במינוס אינה 80% וכנראה גם לא 30%. חבל שאיש לא בודק את הנתון המדויק. וכשתקבלו את הטלפון מהבנק, ספרו להם שאתם לא במינוס אלא בפלוס, בממוצע, ושאם יש לו בעיה שיפנה ללמ"ס.

5 תגובות לכתיבת תגובה