צילום: איתמר סיידא

צילום: איתמר סיידא

1.2% מהזכאים בלבד מיחזרו את המשכנתא שנטלו מהמדינה

המדינה השיקה לפני שלושה חודשים קמפיין שמעודד את מי שלקחו ממנה משכנתא למחזר אותה, וציפתה להכנסות של 4 מיליארד שקל. אף שהמהלך מוזיל את החזרי המשכנתא ללווים, בפועל מוחזרו מאז רק 300 מיליון שקל

בתחילת השנה הודיעו משרד הבינוי ובנק ישראל על קמפיין משותף שקורא ללווים שלקחו משכנתא מכספי המדינה להגיע למחזר אותה בתנאים עדיפים וכך לחסוך לא מעט כסף. בתום שלושה חודשים מאז החל הפרויקט היקף המשכנתאות שמחזרו הזכאים רחוק מההערכות הפנימיות במשרד הבינוי ובבנק ישראל - מיחזור כולל של כ־4 מיליארד שקל.

קראו עוד בכלכליסט

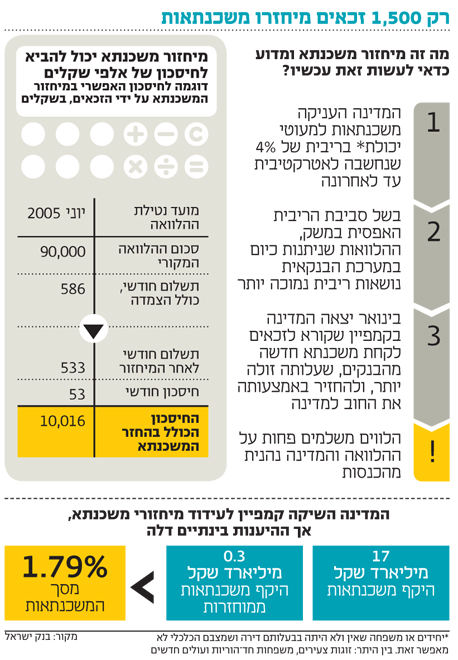

על פי נתוני בנק ישראל, שמתפרסמים לבקשת "כלכליסט", היקף המשכנתאות שמחזרו זכאים (לווי משכנתא מכספי המדינה) הוא כ־300 מיליון שקל. מדובר בסכום נמוך, שכן ההיקף הכולל של משכנתאות מכספי המדינה היה 17.2 מיליארד שקל נכון לסוף שנת 2014. יתרה מזאת, על פי הנתונים, כ־1,500 זכאים בלבד הגיעו עד כה למחזר את המשכנתא מתוך קבוצה של 126 אלף איש שנטלו בעבר משכנתא מידי המדינה.

לקובץ שאלות ותשובות על הקמפיין למיחזור משכנתאות על ידי זכאים לחצו כאן

ממוצע של 200 אלף שקל

מאז החל הקמפיין ב־1 בינואר ועד סוף חודש פברואר סכום מיחזור ממוצע היה 200 אלף שקל. כלומר, אם ההערכות הראשוניות של בנק ישראל דיברו על מיחזור כולל של כ־25% מסך המשכנתאות שניתנו מכספי המדינה, בחודשיים הראשונים של הקמפיין מחזרו אותן פחות מ־2% מהזכאים. התנאים המועדפים שהעמידו שני הגופים לטובת המיחזור יהיו תקפים עד סוף חודש מאי, כך שהסכום עוד צפוי להעלות. בבנק ישראל ציינו כי אם ימצאו זאת כדבר הנכון, הם ימשיכו את הקמפיין.

בבנקים השונים נדרשו בחודשים האחרונים לאתר את הזכאים ולשלוח להם מכתב שיקרא להם למחזר את המשכנתא. המכתב כלל הסברים על הכדאיות הכלכלית של המיחזור ועל השלכותיו, שכן עם ביצועו החוב עובר מידי המדינה לבנקים. במקרה שבו הלווים ייקלעו לקשיי פירעון הם יצטרכו להתמודד מול מנגנוני הגבייה של הבנק ולא עם אלה של המדינה.

שר הבינוי אורי אריאל הציג את הרעיון לראשונה בוועידת "כלכליסט" בספטמבר והעריך שהקמפיין יוכל להכניס לקופת המדינה כ־4 מיליארד שקל. "זו התרומה הצנועה של משרד השיכון לתקציב המדינה ב־2015", אמר אריאל. קופת המדינה אכן צפויה לקבל סכום חד־פעמי לא מבוטל מהקמפיין, אך אי אפשר להתעלם מהעובדה שהכספים שיוזרמו לאוצר בעקבותיו הם תוצאה של התנערותה של המדינה מהלווים והפרטה של חלק מהמשכנתאות שניתנו בעבר ויעברו כעת לידי המגזר הפרטי.

הזכאים עוברים לבנקים

במהלך השנים העמידה המדינה למשתכנים - רוכשי דירה ראשונה שעמדו בתנאים שקבע משרד הבינוי - מענקים והלוואות במסגרת מדיניות הסיוע בדיור שהנהיגה הממשלה. בעבר המשכנתאות האלה ניתנו בתנאים טובים מתנאי השוק: הריבית היתה קבועה, וההלוואה, שניתנה לטווח של 20–28 שנה, היתה צמודה למדד.

משרד הבינוי קובע מפעם לפעם קריטריונים שלפיהם יכולות שכבות מסוימות באוכלוסייה (כגון זוגות צעירים, מעוטי יכולת כלכלית, עולים חדשים ואוכלוסיות מיוחדות כמו יוצאי אתיופיה) לבקש מהמדינה משכנתא בתנאים ידועים. פרמטר חשוב בשיטת הניקוד לזכאות הוא מיקום הנכס באזורים מועדפים מבחינה לאומית. המשכנתאות לזכאים ניתנו בריביות צמודות קבועות שהיו המסלולים המועדפים בימים של אינפלציה גבוהה, כך שמי שרצה לקחת חלק מהמשכנתא במסלול אחר נטל גם משכנתא משלימה מהבנק בריביות משתנות.

אלא שסביבת הריביות האפסית שקיימת כעת במשק הפכה את הקערה על פיה, וכעת הלוואה שנלקחת מהמערכת הבנקאית זולה יותר, שכן הריבית שהיא נושאת נמוכה יותר. עד 2012 היתה הריבית על המשכנתאות לזכאים 4% ומעלה. אז הריבית המרכזית במשק היתה גבוהה יותר, כך שההלוואה של המדינה היתה אטרקטיבית מאוד. בעקבות סביבת הריבית הנמוכה של השנים האחרונות הריבית הממוצעת על הלוואות בתנאים דומים היתה נמוכה יותר בהלוואות רגילות שניטלות במערכת הבנקאית.

לשם השוואה, בדצמבר 2014 ריבית השוק הממוצעת למיחזור משכנתא היתה 2.29%. כך נוצר מצב אבסורדי שבו דווקא הזכאים, לרוב מעוטי יכולת, שקיבלו משכנתא מכספי המדינה שילמו בשנים האחרונות ריבית גבוהה יותר מזו שמשלמים מי שנטלו את ההלוואות שלהם מהבנקים.

הקמפיין של משרד הבינוי ובנק ישראל משקף על הנייר כדאיות כלכלית ברורה עבור אותם זכאים, שכן שיעור הריבית לזכאים בהלוואות מהמדינה מצויה ברמה גבוהה יותר מזו של השוק.

נוסף על כך, כדי לעודד את אותם הלווים להגיע ולמחזר את המשכנתא הגיעו בנק ישראל והבנקים השונים במערכת לסיכום שלפיו עד סוף חודש מאי השנה מיחזור משכנתא מסוג זה לא יהיה מחויב בעמלת פירעון מוקדם - דבר שיגדיל את הכדאיות הכלכלית.

אפשרות למיחזור משכנתא שנלקחה מהמדינה היתה קיימת גם בעבר, אלא שכעת יצרו הגופים האחראים לכך מסלול מהיר, ברור ומשתלם עבור הזכאים. כך למשל נקבע כי שיעור הריבית להלוואת המיחזור לא יעלה על שיעור הריבית הממוצעת של הלוואות לדיור שהן צמודות מדד. כמו כן, עמלת פתיחת תיק לא תעלה על 120 שקל. על פי בדיקות בנק ישראל, בעקבות כל אלה החיסכון עבור הזכאים נע בין 6,000 ל־10,000 שקל.

בחינה של אחת ההלוואות מעלה כי ההחזר החודשי של הלוואה צמודה למדד שניטלה ב־2005 למשך 25 שנה הוא 586 שקל. לאחר מיחזור ההלוואה התשלום החודשי של אותו הלווה יירד ב־53 שקל לחודש, כך שהחיסכון המצטבר יסתכם ב־8,224 שקל, המהווים כ־10% מיתרת ההלוואה שנטל מהמדינה.

23 תגובות לכתיבת תגובה