צילום: עמית שעל

צילום: עמית שעל

ניתוח כלכליסט

הסינית התורנית שגייס תשובה מחכה לסלינגר

דלק תמכור 5% מהפניקס לסיריוס בדרך למכירת השליטה (52%) בה. מה הופך את חברת הביטוח האמריקאית, חסרת הניסיון בגמל ובבעלות קרן ההשקעות הסינית מינג שנג, לבעלת סיכוי לקבל אור ירוק מסלינגר? 145 מיליארד שקל מכספי החוסכים עשויים לעבור לידיים סיניות

עסקת רכישת השליטה בהפניקס על ידי חברת הביטוח סיריוס, חברה אמריקאית הנשלטת על ידי גוף סיני, מציבה אתגר חדש בפני יו"ר רשות שוק ההון, ביטוח וחיסכון, דורית סלינגר, שעד היום נמנעה מלהעניק היתר שליטה לגופים בעלי זיקה או שליטה סינית.

קראו עוד בכלכליסט

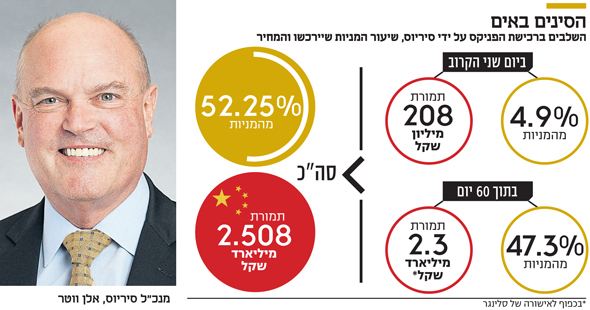

העסקה שנחתמה ביום חמישי מתחלקת לשני שלבים. בשלב הראשון סיריוס תרכוש כבר ביום שני 4.9% ממניות הפניקס מידי דלק, שבשליטת יצחק תשובה, תמורת 208 מיליון שקל. בשלב השני, עם השלמת העסקה, אם תאושר ותקבל את ההיתרים הנדרשים, תרכוש החברה את יתרת המניות שבידי דלק תמורת 2.3 מיליארד שקל. בכך היא תיהפך לבעלת השליטה בהפניקס (52.25%). המחיר משקף שווי של 90% על ההון העצמי של הפניקס, המנוהלת על ידי אייל לפידות, ומעניק לה שווי של 4.94 מיליארד שקל.

תשובה החליט לבחור באופציה של סיריוס מבין שלוש אפשרויות שעמדו בפניו, כששתי האחרות הן טאהו, חברה סינית הנסחרת בהונג קונג שמינתה כנציגה את מנכ"ל הפניקס לשעבר, איתמר בורוביץ'; והצעה של הקרנות האמריקניות TPG וקניון פרטנרס, לפי שווי של 4 מיליארד שקל. טאהו הציעה סכום זהה לזה של סיריוס, אבל תשובה התרשם שהסיכוי של סיריוס לקבלת אישור מהפיקוח גבוה יותר.

חשיפת העסקה זירזה את החתימה עליה

ל"כלכליסט" נודע כי תשובה נכח בתחילת ספטמבר בפגישה של בכירי סיריוס בראשות המנכ"ל, אלן ווטר, ברשות שוק ההון. הפגישה נערכה עם יואב גפני, הסגן של סלינגר שמופקד על בחינת החברות. לקראת סיומה הצטרפה גם סלינגר עצמה.

העסקה היתה אמורה להיחתם רק השבוע, אבל הפרסום ב"כלכליסט" ביום חמישי בדבר החתימה הצפויה זירז את הדברים. בעקבות כך היא נקבעה כבר לאותו יום, כדי לפרסם דיווח סופי לבורסה ולא רק דיווח על משא ומתן מתקדם.

סיריוס תקבל בלעדיות של 60 יום לביצוע בדיקות נאותות וחתימה סופית. במקביל, היא תגיש בקשה לקבלת היתר שליטה כבר בימים הקרובים - הליך שאמור לארוך זמן רב יותר.

לדברי ווטר, "הפניקס היא החברה בעלת הביצועים הטובים ביותר בשוק הביטוח הישראלי, והכלכלה הישראלית ממשיכה לצמוח בקצב יציב. המחיר שנשלם עבור הפניקס הוא הוגן בהשוואה לערך בספרי החברה ולרווחים מנורמלים. הרכישה מתאימה היטב לאסטרטגיית M&A שלנו. התרשמנו מאוד מצוות הניהול של הפניקס ואנו מצפים לעבוד איתם בעתיד".

סיריוס היא חברת ביטוח אמריקאית פרטית שמניותיה מוחזקות בידי MSIG. מינג שנג היא קרן השקעות סינית פרטית שמניותיה מחולקות בין 64 חברות, כך שאין בה בעל שליטה והיא קרן מבוזרת. היא מחזיקה בסיריוס באמצעות החברה־הבת CMIH שבה היא מחזיקה ב־82% מהמניות, וזו מחזיקה ב־94% ממניות סיריוס. 6% אחרים מוחזקים בידי קרן פרייבט אקוויטי אמריקנית, ABRY.

הקרן נוסדה בידי דונג וונביאו, שעד 2014 שימש יו"ר בנק מינג שנג. הוא פרש והקים את הקרן שנחשבת אחת הקרנות הפרטיות הסיניות הגדולות, עם הון של 50 מיליארד יואן (כ־7.6 מיליארד דולר), שרכשה חברות בתחום האנרגיה המתחדשת, תעופה, בנייה וכן בנקאות וביטוח. פעילות הביטוח נעשית באמצעות חברת CMIG שרשומה בסינגפור ומנהלת 2.2 מיליארד דולר.

באתר הקרן מצוין כי "CMIG מתכננת להקים באירופה ובארה"ב תיק עסקי המורכב מביטוח משנה, ביטוח מיוחד וביטוח רכוש. באסיה היא מתכננת לבנות תיק עסקי המורכב מביטוח משנה, ביטוח חיים, ביטוח רכוש וביטוח באינטרנט, ובונה את יסודותיה באמצעות מיזוגים, ולאחר מכן צמיחה אנדוגנית בתוך חברות הביטוח הרשומות". אורנית קרביץ, לשעבר מנהלת המחלקה הבינלאומית ברשות ני"ע, היא שותפה ב־CMIG ומייצגת אותה בישראל.

סיריוס מתכננת לגייס 400 מיליון דולר מצד שלישי כדי לממן את העסקה, בהנפקת מניות. בכל מקרה ככל שתידרש, תזרים מינג שנג הון לתוך החברה לביצוע העסקה. הונה העצמי של סיריוס עומד על 2.8 מיליארד דולר - פי שניים מהפניקס.

מבחינת סיריוס, רכישת הפניקס נועדה להרחיב את תחומי והיקפי פעילותה. ל"כלכליסט" נודע כי ב־2018 מתכננת סיריוס להנפיק את החברה בבורסת לונדון. כדי להיכנס למדד פוטסי היא שואפת להרחיב את היקפי הפעילות והונה העצמי, ולהגיע לשווי של מיליארדי ליש"ט.

את סיריוס רכשה מינג שנג ביולי 2015, בעסקה שהושלמה בפברואר 2016. סיריוס פעילה בעיקר בתחום ביטוח המשנה, אבל גם בביטוחי בריאות ותאונות. בשנה האחרונה היא ביצעה שתי רכישות: ארמאדה גלובל הפעילה בתחום ביטוחי הבריאות בארה"ב, ו־IMG (אינטרנשיונל מדיקל גרופ) המספקת ביטוחים רפואיים. שתי הרכישות היו מ־ABRY, שכאמור מחזיקה ב־6% ממניות סיריוס כיום.

מניות אלה היו חלק מהעסקה, ונראה כי בעסקת הפניקס אמורה גם קבוצת דלק לקבל חלק קטן מהתמורה במניות סיריוס. בשתי הרכישות נותרו ההנהלות של החברות וסיריוס לא ביצעה בהן שינויים, וזו התוכנית גם לגבי הפניקס.

אז למה המקרה של סיריוס מאתגר את סלינגר? למה הפעם היא תתקשה יותר באי מתן היתר? מה הנקודות שבכל זאת יידרשו בדיקה מעמיקה מצדה לגבי הרכישה?

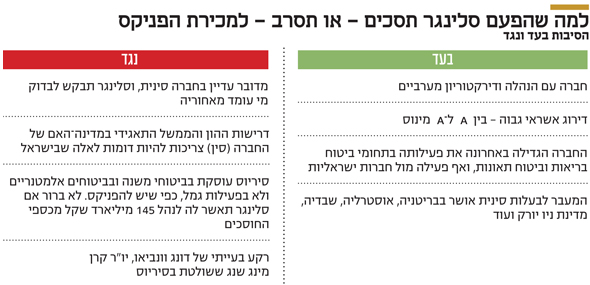

נתחיל בנקודות שעומדות לזכות סיריוס: חלומה של העומדת בראש רשות שוק ההון, ביטוח וחיסכון הוא חברות ביטוח ישראליות מבוזרות, ללא גרעין שליטה, הנסחרות בבורסה. אבל גורמים שניהלו עמה משא ומתן על היתר בעבר, סיפרו כי בכמה מקרים הבינו מדבריה כי היא תתקשה שלא להעניק היתר לחברת ביטוח מערבית שתרכוש חברה ישראלית.ברשות שוק ההון מכחישים את הדברים.

מהבחינה הזו סיריוס עונה על הדרישות. היא חברה בינלאומית ותיקה, שנוסדה ב־1945 בשטוקהולם, רשומה בברמודה, שבה גם מצוי המטה שלה, ועם הנהלה אמריקאית.

עד 2017 התמקדה החברה בביטוחי משנה, בהם היתה פעילה גם מול חברות ישראליות - בהן גם הפניקס, שאותה ביטחה בביטוחי משנה. באחרונה היא הגדילה את תחום ביטוחי הבריאות והתאונות, והיקף הפעילות בהם מתקרב למחצית מהפעילות כולה.

במדינות OECD כבר אישרו בעלות סינית

סיריוס היא חברת אחזקות שפועלת באמצעות חברות־בנות במדינות שונות. המעבר לבעלות סינית קיבל אישורים של הרגולציה באנגליה, שבדיה, מחלקת השירותים הפיננסיים של ניו יורק, משרד הביטוח של טנסי, הרשות הרגולטורית פרודנשאל בבריטניה ונציבי הביטוח בהונג קונג, אוסטרליה וסינגפור וגם חלק גדול ממדינות OECD. נתון משמעותי יותר הוא החברות שלה בקבוצת המבטחים לוידס - חברות שאישורה קשור בבדיקות מקיפות. לחברה יש 2,000 לקוחות ביותר מ־140 מדינות.

ווטר משמש מנכ"ל מ־2007, לאחר שקודם לכן שימש בתפקידים שונים בווייט מאונטיינס - חברת ביטוח אמריקאית שמכרה את סיריוס ל־MSIG. תחת הבעלות של ווייט מאונטיינס, האסטרטגיה של סיריוס היתה למימוש נכסים, ואילו תחת הבעלות הסינית היא שינתה את האסטרטגיה להתרחבות ולרכישות.

חברות דירוג האשראי העניקו לסיריוס דירוגים של A עד A מינוס. פיץ' היתה היחידה שלאחר הרכישה בידי מינג שנג הורידה דירוג.

על פניו המעורבות הסינית בסיריוס נראית מינימלית. הדירקטוריון מונה שישה חברים שרק אחד מהם סיני. שלושה מהחברים הם חברי הנהלה, בהם ווטר שמשמש גם כיו"ר. שני הדירקטורים החיצוניים הם מייר סנדי פרצ'ר, סגן יו"ר נאסד"ק שביקר בישראל מספר פעמים; ורוברט פרידמן, שהיה מנהל השקעות ראשי בקרן פרנקלין טמפלטון, מהגדולות בארה"ב.

סיריוס היתה רוצה להקים בהפניקס דירקטוריון דומה, שיכלול חברי הנהלה ישראלים. אך הדבר אסור כנראה על פי התקנות, מאחר שדירקטוריון אמור לפקח על ההנהלה, והוא חייב להתאים עצמו לדרישות של סלינגר.

לצד הנקודות שיסייעו לסיריוס לקבל אישור, יש עדיין גם לא מעט סימני שאלה שסלינגר תבדוק. מדובר בכל זאת בחברה בבעלות סינית, גם אם מבוזרת. אחת השאלות המהותיות שהיא בדקה לגבי כל גוף שביקש היתר היא מי הגורם האישי שבראשו, למקרה שהחברה תידרש להזרמת הון והוא יצטרך לסייע.

הרקע מעורר התהיות של האיש החזק בקרן

במינג שנג יש כאמור 64 בעלי מניות שאף אחד מהם לא מחזיק ביותר מ־5%. אבל יש גורם דומיננטי שעומד בראש הקרן, דונג וונביאו, שנחשב בעל עוצמה בסין, והרקע שלו ייבדק. ב־2015, שנה לאחר שפרש מתפקיד יו"ר בנק מינג שנג והקים את הקרן, התפוצצה פרשת שחיתות בבנק ומחליפו נעלם לכמה ימים. הוא עצמו הכחיש פרסומים ושמועות כי החקירה עוסקת גם בו, ומ־2015 אין פרסומים בעניין.

נקודה חשובה נוספת: לפי התקנות למתן היתר, במקרה שבו הרוכש הוא תאגיד בנקאי או פיננסי זר, בעל היקף פעילות וותק מספקים (לפי שיקול דעת הממונה), הכפוף לפיקוח במדינה־האם שבו מודל דרישות ההון והממשל התאגידי דומות לישראל, "בחינת הבקשה לקבלת היתר תתמקד בתאגיד עצמו או בגוף עצמו ולא במחזיקים בו". זה סעיף חשוב, שאף עשוי לספק לסיריוס את ההיתר.

סלינגר צפויה לבדוק גם את מידת המעורבות הצפויה של הסינים בפעילות של הפניקס. בעבר התברר כי חלק מהרוכשים הסינים תכננו לבצע עסקאות בעלי עניין גדולות באמצעות כספי המבוטחים.

עוד נקודה שעומדת לרעת סיריוס: הפניקס היא חברה שונה מסיריוס ומרכזת כספי עמיתים ומבוטחים בהיקף של 145 מיליארד שקל. החברות של סיריוס עוסקות בביטוחי משנה וביטוחים אלמנטרים, ובהתאם גם האישורים שקיבלו. ואישור לחברה המנהלת מאות מיליארדים עשוי להיות בעל שיקולים נוספים.

סיריוס עשויה לטעון שהרכישה היא מיוזמתה ומרצונה. אך העובדה שמינג שנג בדקה בעצמה לפני ארבע שנים את רכישת כלל ביטוח עלולה להפריע למפקחת במניעים לרכישת הפניקס ולטעון כי מדובר ברצון אסטרטגי סיני.

כך או כך, עושה רושם שהבדיקה במקרה הזה תהיה קצרה מבעבר ולסיריוס יש לראשונה סיכוי לקבל היתר, בניגוד לרוכשים קודמים.

4 תגובות לכתיבת תגובה