צילום: יחצ, כלל ביטוח

צילום: יחצ, כלל ביטוח

ניתוח כלכליסט

הריבית מאיימת לחתוך מיליארד שקל מרווחי כלל ומגדל

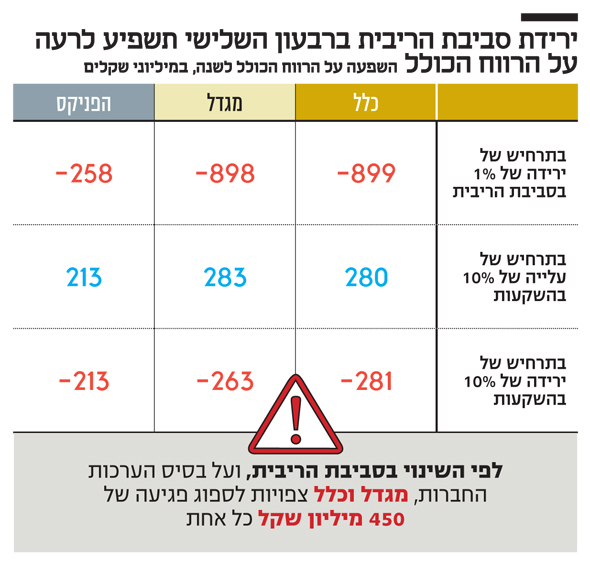

הרבעון החלש של שתי חברות הביטוח הוא רק פרומו לרבעון השלישי. לפי ניתוחי הרגישות שפרסמו מגדל וכלל ביטוח, ירידה של 1% בסביבת הריבית צפויה לגרוע כמיליארד שקל מהרווח הכולל שלהן. לפי המגמה הנוכחית של הריבית, ברבעון הבא כל אחת עלולה לספוג פגיעה של 450 מיליון שקל

שתי חברות הביטוח בעלות תיקי ביטוחי החיים הגדולות בישראל, מגדל וכלל ביטוח, פרסמו בשבוע שעבר דו"חות חלשים לרבעון השני של 2019.

קראו עוד בכלכליסט

הרווח הכולל של מגדל (רווח נקי בתוספת שווי הוגן של תיק הנוסטרו) עמד על 20 מיליון שקל — צניחה של 92% בהשוואה לרווח הכולל ברבעון המקביל אשתקד. כלל ביטוח עברה מרווח כולל של 112 מיליון שקל ברבעון השני של 2018 להפסד כולל של 17 מיליון שקל ברבעון השני של 2019.

הגורם הראשון:

עדכון תוחלת החיים

התוצאות החלשות נגרמו בשל מספר תופעות שבחלקן קיזזו זו את זו. התופעה הראשונה היא התארכות תוחלת החיים שבאה לידי ביטוי בעדכון לוחות התמותה על ידי רשות שוק ההון, שטיוטה שלו פורסמה בחודש שעבר. המשמעות של העדכון עבור חברות הביטוח היא שחברות עם תיקי ביטוחי מנהלים גדולים שמבטיחים קצבה חודשית מובטחת שלא מושפעת לרעה מההתארכות, יידרשו לשלם קצבאות למבוטחים במשך שנים ארוכות יותר.

משום כך, בעקבות העדכון הן נדרשות לחזק את עתודות ההון שלהן. כך למשל, כלל נדרשה להפריש 200 מיליון שקל לחיזוק עתודות ההון שלה, אך בעקבות מחקר אקטוארי שביצעה, שלפיו אנשים פורשים לפנסיה בגיל מאוחר יותר ביחס להנחות הקודמות שלה — מה שמקצר את תקופת הקצבה — היא בסופו של דבר שיחררה 155 מיליון שקל בחזרה לשורת הרווח.

הגורם השני:

תקנות וינוגרד

הגורם השני הוא תקנות וינגורד. פסק דין שפורסם החודש הפך על פיהן את תקנות הוועדה שקבעה שיש להוריד את ריבית ההיוון מ־3% ל־2% — מהלך שפירושו הגדלת הפיצויים למבוטחים בביטוחי החובה לרכב. בשל התקנות, חברות הביטוח נדרשו לרתק סכומי כסף גדולים. ביטול פסק הדין אפשר לכלל להקטין התחייבויות בהיקף של 151 מיליון שקל לפני מס.

הגורם השלישי:

סביבת הריבית

תופעה נוספת היא סביבת הריבית היורדת, כפי שבאה לידי ביטוי בעקום הריבית ובתשואה על אג"ח ממשלתיות. חברות ביטוח מהוונות את ההון העצמי שעומד כנגד ההתחייבויות הביטוחיות שלהן (כלומר, הן יוצרות כרית ביטחון שמבטיחה שיוכלו לעמוד במלוא ההתחייבויות שלהן) לפי סביבת הריבית חסרת הסיכון.

כשסביבת הריבית יורדת, יש לחזק את ההיון מכיוון שההנחה היא שבעתיד יהיה קשה יותר לייצר תשואה על כרית ההון שעומדת כנגד ההתחייבויות.

עוד חברת ביטוח שצפויה לספוג פגיעה קשה בגלל סביבת הריבית היא הראל, לה תיק ביטוח חיים בינוני - אך גם תיק ביטוחי סיעוד גדול, המושפע מאוד מסביבת הריבית. לפי ניתוח הרגישות שביצעה הראל בסוף 2018 ירידת הריבית באחוז תחתוך מהרווח הכולל שלה 624 מיליון שקל, כך שירידה של כ-0.5% תוביל לפגיעה של כ-300 מיליון שקל בתוצאות הרבעון השלישי.

הגורם הרביעי:

הרוח הגבית מהשוק

הגורם הרביעי הוא הרוח הגבית שנשבה משוק ההון, שהביאה ליצירת רווחים בתיקי הנוסטרו של חברות הביטוח, שמושקעים בעיקר באג"ח ובשוק המניות. אך התוצאות החלשות של כלל ביטוח ומגדל ברבעון השני הן רק רמז למה שעלול להתרחש ברבעון השלישי של השנה שיסתיים בסוף 2019. הרמז נמצא בצורת אזהרה בדו"חות כלל ביטוח, שמתייחסת לירידה החדה בעקום הריבית חסרת הסיכון במהלך הרבעון השלישי, שהחלה ברבעון השני.

כלל מציינת בדו"חות שלה כי "ירידה בשיעור הריבית עשויה לגרום לעלייה בהתחייבויות להשלמה לעתודות לקצבה, לרבות שינוי בהתחייבויות לגמלאות בתשלום בביטוחי החיים, וכן בהתחייבויות הביטוח הכללי בענפי החובה, חבויות ותאונות אישיות". אם חוזרים לדו"ח השנתי של חברות הביטוח, הן מספקות בו ניתוח רגישות שמצביע על ההשפעה של השינויים בסביבת הריבית.

מביאור 39 בדו"ח השנתי של 2018 של כלל עולה כי ירידה של 1% בסביבת הריבית תגרע מהרווח הכולל 900 מיליון שקל. בדו"ח השנתי של מגדל קיים ביאור דומה שלפיו ירידה בשיעור דומה תגרור פגיעה כמעט זהה. לשם השוואה, בחברת הביטוח הפניקס — השחקן השלישי בגודלו בתחום ביטוחי החיים, שמשתרך הרחק מאחורי מגדל וכלל ביטוח — ירידה של 1% בסביבת הריבית תגרע 258 מיליון שקל בלבד מהרווח הכולל.

כשבוחנים את מה שקרה לעקום הריבית ברבעון השלישי עד כה, רואים שהתשואה לאג"ח ממשלתית שקלית שמועד פדיונה הוא 2042 ירדה ב־0.73% בהשוואה לסוף יוני מ־2.57% ל־1.84%.

גם אם בוחנים מח"מ קצר יותר, שכן ההתחייבויות למבוטחים בתחומי הפעילות כוללים תקופות שונות, ונניח ירידה של 0.5% בסביבת הריבית במהלך הרבעון השלישי, המשמעות היא פגיעה צפויה של 450 מיליון שקל ברווח הכולל של מגדל וכלל ביטוח ברבעון השלישי.

ירידה בשווקי המניות עלולה לקזז הרווח מאג"ח

מכיוון שלא בטוח שברבעון השלישי כלל ביטוח ומגדל יהנו מרוח גבית משוק ההון שחיזקה את ההון העצמי והרווח, כפי שקרה ברבעון השני, יתכן שהפגיעה תהיה חמורה יותר.

אמנם במהלך רבעון זה נרשמים בינתיים רווחי הון מאג"ח שעשויים לסייע לתיק הנוסטרו של מגדל, אך מנגד, ירידה בשווקי המניות עלולה לקזז את ההשפעה החיובית הזו.

דברים רבים עוד עשויים להתרחש במהלך ספטמבר, אך כך או כך, הרבעון השלישי צפוי להיות מאתגר עבור שתי חברות הביטוח.

עם זאת, יש להדגיש כי מדובר בהפסד חשבונאי בלבד, שבמסגרתו כספים מוסטים משורת הרווח לעתודות ההון. כלומר, הכספים האלו נגרעים מהרווחים הראויים לחלוקה כדיבידנד.

אם סביבת הריבית תשוב ותעלה, הכסף ישוחרר בחזרה לשורת הרווח. לכן סימן השאלה הגדול הוא מה יקרה הלאה. האם סביבת הריבית תמשיך לרדת ומה יתרחש בשוק ההון – שני פרמטרים שלהנהלת חברות הביטוח אין שליטה עליהם.

תגובה אחת לכתיבת תגובה