צילום: ענר גרין

צילום: ענר גרין

בלעדי לכלכליסט

אלשטיין ייפרד בקרוב מכל אחזקותיו ברשת שופרסל

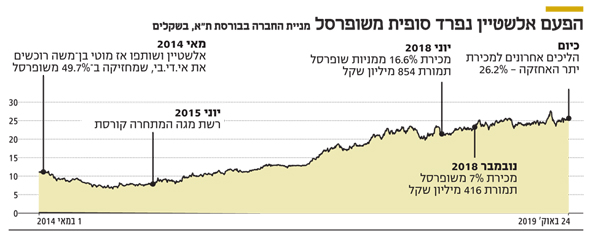

דסק"ש שבשליטתו מנהלת, מתחת לרדאר, מגעים מתקדמים למכירת יתרת ה־26% שבידיה לגופים מוסדיים, באמצעות בנק השקעות ישראלי. אדוארדו אלשטיין, שכשל בניסיונו למכור את חבילת המניות לגורם זר, כבר מימש בשנה שעברה 24% מרשת הקמעונאות

אדוארדו אלשטיין, בעל השליטה בדסק"ש, ימכור בקרוב את מניות שופרסל, שבהן מחזיקה החברה־האחות של אי.די.בי. ל"כלכליסט" נודע כי אלשטיין מנהל מגעים מתקדמים עם בנק השקעות מקומי גדול, בכוונה לפזר את כל מניות רשת הקמעונאות שבהן מחזיקה דסק"ש (.26.02%) לגופים מוסדיים ולצאת סופית מהאחזקה בה. הפרטים כבר סוכמו, הצעד אמור לצאת לפועל בקרוב, והבנק עצמו עשוי לרכוש גם הוא חלק מהמניות.

קראו עוד בכלכליסט

שווי מניות שופרסל שבידי דסק"ש עומד כיום על 1.574 מיליארד שקל, זאת לאחר שמכרה בשנה שעברה אחזקה של 23.6% במניות שופרסל תמורת 1.26 מיליארד שקל. אלשטיין בחן בחודשים האחרונים כמה דרכים למכור את המניות האלה, כדי לממש את החברה שרק היא ונכסים ובניין הניבו לו רווח מהותי במסגרת ההשקעה הכושלת שלו באי.די.בי, שעלתה לו 3 מיליארד שקל, ולהיפגש עם מזומנים.

שווי של 6 מיליארד שקל מקשה את המכירה

כפי שנחשף ב"כלכליסט", קיים תחילה אלשטיין פגישות עם שני בנקי השקעות זרים, כדי למצוא רוכש זר לחבילת המניות. רוכש כזה אמור היה לרכוש בשוק 8% נוספים של מניות שופרסל, וכך למעשה לקבל את השליטה בחברה. זו בעצם הסיבה לכך שעד היום לא ירדה דסק"ש לאחזקה נמוכה יותר, שכן נתח קטן מ־25% היה מחייב אותה — או כל בעל מניות אחר שהיה רוכש את החבילה — לקיים הצעת רכש בחברה.

אלשטיין קיבל הערכות שליליות מאותם בנקאי השקעות זרים, שטענו כי פעילותה של שופרסל כיום היא ברמה המקומית, ולכן משקיעים זרים — כולל משקיעים אסטרטגיים — לא יתלהבו לרכוש את מניותיה ואת השליטה בה, וכי בהשקעותיהם בישראל הם מחפשים בעיקר חברות יצוא, שחלק מהותי מפעילותן הוא בחו"ל.

גם העובדה שמדובר ב־26% בלבד ולא במניות שליטה מקשה את מכירת המניות, שכן כדי לרכוש חבילה נוספת נדרשת פרמיית שליטה נוספת, הן על החבילה מאלשטיין והן על רכישה בבורסה. אלשטיין ניסה את הדרך הזו, כדי לקבל פרמיית שליטה על המניות. בנוסף, שופרסל נסחרת כיום בשווי שיא של 6 מיליארד שקל, וגם נושא זה הרתיע משקיעים פוטנציאליים.

לאחר שהבין כי מדובר במסלול שלא יניב לו את התוצאה המבוקשת, ניסה אלשטיין דרך אחרת. לפני כחודש, ב־25 בספטמבר, ביקשה דסק"ש למכור למשקיעים מסווגים (גופים מוסדיים, קרנות השקעה ושחקני נוסטרו) מניות שופרסל בהיקף שטרם נקבע סופית, וזאת בתמורה לתשלום באיגרות חוב שלה.

את המכרז הובילה אפסילון חיתום, שבשליטת דסק"ש, שהציעה למשקיעים המסווגים לרכוש מניות של שופרסל באמצעות מכירת אג"ח מהסדרות י' וו' של דסק"ש ובמחיר של 25.45 שקל למניית שופרסל.

אי.די.בי ודסק"ש קיוו לשחזר מהלך דומה חודש אחרי שאי.די.בי ביצעה מכירה של 5% ממניות כלל ביטוח באמצעות החלפתן באג"ח של עצמה מהסדרות ט' וי"ד. אג"ח אלה נרכשו במחירים של 75 אגורות ו־79 אגורות בהתאמה, ולכן המהלך צפוי להניב לאי.די.בי רווח הון בדו"חות הרבעון השלישי. במקרה של שופרסל המכרז נכשל, לאחר שהמוסדיים הציעו מחירים לא כלכליים עבור המניות. לדסק"ש יש שתי סדרות אג"ח גדולות במיוחד בהיקף כולל של 3.68 מיליארד שקל ערך נקוב.

את המהלך למכירת האחזקה בשופרסל מבשל אלשטיין בדיסקרטיות רבה, ורק מעטים מקרב הדירקטורים בדסק"ש, באי.די.בי ובשופרסל נחשפו לכוונתו. זאת משום שלהפצת מניות בסדר גודל של יותר מ־1.5 מיליארד שקל יש משמעות דרמטית במסחר, והיא צפויה להשפיע על שער המניה. אלשטיין, שחושש מהדלפות, שיתף רק מעטים במהלך, וכאיש הביצוע שלו משמש ערן סער, המנכ"ל הנכנס של אי.די.בי ודסק"ש. סער, שהיה מנכ"ל קבוצת ישראמקו, מונה לתפקיד בתום הליך בחירה מדוקדק, ואחרי שאמיר לוי — שהיה האופציה הראשונה של אלשטיין — סירב לקבל אותו.

מקבוצת אי.די.בי נמסר כי החברה איננה בוחנת הפצת מניות שופרסל בבורסה ולא סיכמה עם בנק השקעות בנושא.

קריסת מגה המתחרה הזניקה את השווי

אלשטיין, שרכש את אי.די.בי במאי 2014 יחד עם מוטי בן־משה, לא תכנן למכור את שופרסל, וטען כי הגיע לאי.די.בי לטווח ארוך. אבל הצמיחה המהירה של הרשת הפתיעה גם אותו. למזלו, פחות משנה אחרי הרכישה קרסה המתחרה, רשת מגה, דבר שסייע לזינוק חסר תקדים בשווי שופרסל, שעמד ערב קריסת מגה על 1.85 מיליארד שקל.

ביוני 2018 הגיע שווי השוק של שופרסל ל־5.6 מיליארד שקל, כלומר פי שלושה משוויה שלוש שנים קודם לכן. בנקודה זו החליט אלשטיין, שהפירמידה שבראשותו החלה לגלות סימנים של רעידות, למכור נתח של 16.6% ממניות החברה תמורת 854 מיליון שקל. המכירה הביאה לרווח הון של 1.3 מיליארד שקל לדסק"ש והקטינה את החוב הפיננסי נטו שלה, שהסתכם ב־4.1 מיליארד שקל.

חמישה חודשים לאחר מכן, בנובמבר 2018, מימש אלשטיין 7% נוספים ממניות שופרסל תמורת 416 מיליון שקל, ודסק"ש ירדה לאחזקה של 26.2%. בשני המומושים הללו ביקשה דסק"ש לרדת מההגדרה של שליטה, כדי שתוכל לרשום את רווח ההון בדו"חותיה. מאז חלה עלייה נוספת בשווי של שופרסל, ועתה מבקש אלשטיין לחסל את אחזקותיו בחברה ולמכור את השליטה בה. מהלך זה יביא עמו רווח הון משמעותי נוסף לדסק"ש, ואף עשוי לסייע לחברה לחלק דיבידנד נאה של כמה מאות מיליוני שקלים. דיבידנד בהיקף כזה ישרת את אלשטיין, שמרבית עסקיו, המרוכזים בארגנטינה, סובלים מהמשבר הקשה במדינה — משבר שגרם לירידה של מאות מיליוני דולרים בשווי המניות של החברות הארגנטיניות שלו.

זו, למעשה, התקופה הקשה ביותר של אלשטיין מאז רכש את אי.די.בי. דסק"ש נפרדה מאי.די.בי לחברה־אחות במסגרת פתרון שנוי במחלוקת של חוק הריכוזיות, אבל היא עדיין קשורה בהסכם הלוואה של אי.די.בי מחברת דולפין שבשליטת אלשטיין, שלה משועבדות מניות השליטה בדסק"ש. אי.די.בי, שמחזיקה בכלל ביטוח ובישראייר, הגיעה לשווי נכסי שלילי של יותר מ־600 מיליון שקל, ומחזיקי האג"ח שלה נמצאים בעיצומו של הליך להעמדת החוב של החברה כלפיהם לפירעון מיידי. גם מחזיקי האג"ח של דסק"ש כינסו באחרונה אסיפות, שבמהלכן עלתה שאלת יכולת הפירעון של החברה. מלבד בשופרסל, מחזיקה דסק"ש בסלקום, בנכסים ובניין ובאלרון.

לדסק"ש יש עדיין שלושה דירקטורים בשופרסל, ובראשם יו"ר החברה מאוריסיו ביאור, אולם הגופים המוסדיים מפגינים עצמאות מול אלשטיין ומונעים ממנו להשפיע על מהלכי החברה, שמנוהלת בידי איציק אברכהן. במקרה של אי מכירת המניות, התכוונו המוסדיים להוביל באסיפה הכללית הקרובה הפחתה של מספר הדירקטורים של אלשטיין בחברה לשניים, ומינוי יו"ר חדש במקומו של ביאור, אף שזה זוכה לתמיכה של המנכ"ל החזק אברכהן.

9 תגובות לכתיבת תגובה