צילום: אלעד גרשגורן

צילום: אלעד גרשגורן

עקב הריבית הנמוכה: הקרנות הכספיות מבטיחות תשואה אפס

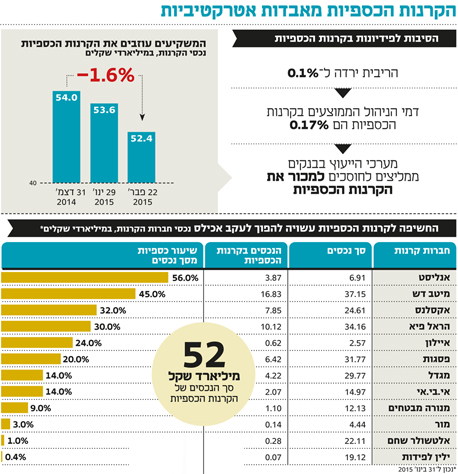

כשהריבית עומדת על 0.1% הקרנות הכספיות, שהציעו עד כה תשואה עודפת על הפיקדון בבנק, כבר לא יכולות לספק חלופה. היועצים בבנקים ממליצים למכור את הקרנות, אך מנהלי הקרנות מציעים לדחות זאת עד שקצב האינפלציה יגבר

קראו עוד בכלכליסט

בקרנות הכספיות שוכבים היום 20% מנכסי תעשיית קרנות הנאמנות, המנהלת נכסים של 266 מיליארד שקל. מדובר בקרנות סולידיות ביותר המנצלות את היתרון לגודל ומשקיעות את כספי בעלי היחידות במק"מים (מלווה ממשלתי קצר מועד) ובפיקדונות בנקאיים. התעשייה, שפרחה לאחר שהציעה תשואות עדיפות על הפיקדון בבנק בשנים האחרונות, מבטיחה כעת לחוסכים תשואה אפסית.

משקולת בדמות דמי ניהול

לקרנות הכספיות שיכולות להשיג ריבית גבוהה יותר מהפיקדון בבנק יש משקולת - דמי הניהול. בתעשייה קיימות 41 קרנות כספיות, בהן דמי ניהול ממוצעים של 0.17% לפי נתוני רשות ני"ע. דמי הניהול החציוניים עומדים על 0.13%, ויש קרנות שמציעות דמי ניהול של 0.12%. מנהלי הקרנות הכספיות נדרשים לשלם עמלת הפצה של 0.1% לבנקים שמשווקים אותן, כך שדמי ניהול מתחת לרמה זו משמעם הפסד למנהלי הקרן. לכאורה, מכיוון שקרן נאמנות כספית יכולה להשיג תשואה שנתית שנעה סביב הריבית במשק (0.1%) ודמי הניהול בה גבוהים מהתשואה, הקרן צריכה לספוג המלצת מכירה ממערך הייעוץ בבנק.

בתגובה לפניית "כלכליסט" אומרים הבנקים הגדולים כי היועצים אכן ממליצים למכור את הקרנות הכספיות. מלאומי נמסר: "לאור הורדת הריבית האחרונה, לאומי אינו ממליץ על השקעה או החזקה בקרנות כספיות". גם בבנק הבינלאומי אמרו כי היועצים בבנקים "ממליצים להעדיף אפיקי השקעה אחרים בהתאם לרמת הסיכון שהם מחפשים". בבנק הפועלים העדיפו לשמור על עמימות.

מההמלצות צפויים להיפגע מנהלי קרנות הנאמנות המחזיקים בהיקף נכסים גדול בקרנות הכספיות. חברת הקרנות של אנליסט מחזיקה בנתח הגבוה ביותר של קרנות כספיות ביחס לסך נכסי הקרנות שלה — 56%. בית ההשקעות אקסלנס מחזיק 7.8 מיליארד שקל בכספיות, המהוות 32% מסך נכסי הקרנות.

מכירה בקיץ תקטין את המס

מנהלי קרנות אמרו ל"כלכליסט" כי יש להביא בחשבון את שיקול המס לפני שמוכרים קרן כספית. לקוח שמוכר קרן נאמנות כספית ורשם רווח ריאלי (רווח נומינלי פחות אינפלציה) ישלם מס של 25% עבורו. לטענת מנהלי הקרנות, האנליסטים מעריכים כי במרץ עד אוגוסט מדדי המחירים לצרכן, שעל בסיסם נקבעת האינפלציה, צפויים להיות חיוביים. לפיכך אמורה להיווצר אינפלציה שתגרע מהרווחים הריאליים החייבים במס. לכן דחיית המכירה עד לצבירת הפסד נומינלי תקטין את חבות המס. לצד זאת הם מציינים כי ייתכן שהריבית תטפס בחודשים הקרובים.

אלא שהמנהלים התעלמו מכך שמשקיע שישאיר את כספו בקרן כספית, לא ירשום רווח וייתכן שאף יפסיד. הקרנות הכספיות עשויות, במקרה הטוב, לרשום תשואה שנתית של כ־0.18%, שבניכוי דמי ניהול של 0.12% תותיר תשואה זעומה ללקוח, אם לא הפסד.

מנהלי הקרנות מציינים כי הקרנות המשקיעות באג"ח עם מח"מ קצר או תעודות סל העוקבות אחר מדד תל בונד־20 הן ה"כספיות החדשות". לטענתם, החזקה באג"ח קונצרניות במח"מ קצר (המקטין את סיכון הפסד ההון במקרה של העלאת ריבית) מייצרת פוטנציאל תשואה עודפת בסיכון מבוקר על פני הקרנות הכספיות, המבטיחות אפס עגול.

9 תגובות לכתיבת תגובה